Ценные бумаги — это финансовые инструменты, которые обозначают права собственности или доли в компании, государственные обязательства или обязательства региональных и муниципальных органов. Инвесторы приобретают ценные бумаги с целью получения прибыли от роста их стоимости или получения дохода от выплаты процентов или дивидендов.

Существует несколько основных видов ценных бумаг: акции, облигации и деривативы. Акции представляют собой доли в собственности компании и дают право на получение дивидендов. Облигации представляют собой заемный капитал компании или государства, и владельцы облигаций получают процентные платежи. Деривативы — это финансовые инструменты, цена которых зависит от стоимости базового актива, например, акций.

При покупке ценных бумаг необходимо учесть несколько правил. Во-первых, рассмотрите свои инвестиционные цели и уровень риска, чтобы выбрать подходящий вид ценной бумаги. Во-вторых, изучите финансовое состояние компании или органа, выпускающего ценную бумагу. Анализ компании может включать оценку ее долгосрочных перспектив, финансовый отчет и показатели эффективности. В-третьих, учите условия и параметры покупки, например, минимальное количество для приобретения или срок действия ценной бумаги.

Инвестирование в ценные бумаги может быть хорошим способом увеличить свои сбережения и заработать дополнительный доход. Однако, помните о рисках. Цены на ценные бумаги могут колебаться в зависимости от рыночных условий и финансового состояния компании. Поэтому важно проводить анализ и следить за новостями, которые могут повлиять на стоимость ваших инвестиций. Если вы готовы принять риски и внимательно изучить рынок, инвестирование в ценные бумаги может стать интересным и прибыльным опытом.

Все, что нужно знать о ценных бумагах: виды, правила покупки и инвестирование [Экономика — economics]

Акции представляют собой долю в уставном капитале компании и дают право на распределение прибыли в виде дивидендов. Владельцы акций являются совладельцами компании и имеют право голоса на общем собрании акционеров. При покупке акций важно учитывать финансовое положение компании и ее перспективы развития.

Облигации – это финансовые инструменты, которые олицетворяют долговую задолженность эмитента перед владельцем облигации. Облигации могут быть государственными или корпоративными, их доходность обычно выражается в виде купонного дохода. Облигации считаются более стабильными и надежными инвестициями, чем акции, но приносят меньший доход.

Правила покупки ценных бумаг зависят от выбранной биржи и финансового инструмента. Для покупки акций инвестору необходимо открыть брокерский счет, выбрать акции компании, указать их количество и цену, после чего сделка будет исполнена. Покупка облигаций может осуществляться как на бирже, так и по прямому размещению. В этом случае инвестор заключает договор с эмитентом и получает облигации по определенным условиям.

Инвестирование в ценные бумаги может быть выгодным и эффективным способом сохранения и приумножения капитала. При выборе инвестиционных инструментов необходимо учитывать свои финансовые возможности, рискотерпимость и инвестиционные цели. Разумное диверсифицирование портфеля, анализ рынка и компаний помогут сделать правильные инвестиционные решения.

Ценные бумаги: понятие и виды

Ценные бумаги представляют собой инструменты финансовых рынков, используемые для привлечения капитала и инвестирования. Ценные бумаги выступают в качестве документального подтверждения права ее владельца на определенные финансовые активы или доли в активе.

Существуют различные виды ценных бумаг, каждый из которых имеет свои особенности и предназначение:

- Акции – это доли в уставном капитале компании. Приобретая акции, инвестор становится совладельцем компании и имеет право на дивиденды и участие в управлении.

- Облигации – это долговые ценные бумаги, которые компания или государство эмитируют для привлечения заемного капитала. Покупатели облигаций вкладывают деньги в эмитента и получают фиксированный доход в виде процентов.

- Инвестиционные паи – это доли в паевом инвестиционном фонде. Покупатели паев становятся инвесторами фонда и получают доход в зависимости от результатов его инвестиций.

- Депозитные сертификаты – это ценные бумаги, которые выдает банк в обмен на депозитный вклад. Держатели сертификатов имеют право на получение процентов по вкладу в виде выплаты процентов или возможности обмена сертификата на деньги.

Инвестирование в ценные бумаги является одним из способов сохранения и приумножения капитала. При выборе ценных бумаг важно учитывать свои финансовые цели и уровень риска, а также проводить анализ рынка и эмитента. Знание о различных видах ценных бумаг поможет инвестору принять осознанные решения и достичь своих инвестиционных целей.

Виды ценных бумаг:

На рынке существует большое разнообразие видов ценных бумаг, которые представляют собой финансовые инструменты, используемые для привлечения инвестиций и обеспечения финансовой устойчивости компаний и государств. Они делятся на следующие основные категории:

| Вид ценной бумаги | Описание |

|---|---|

| Акции | Представляют собой доли в уставном капитале компании и дают право на получение части прибыли и участие в управлении компанией. |

| Облигации | Являются долговыми ценными бумагами, которые обязывают эмитента (компанию или государство) выплатить владельцу сумму долга и установленный процент годовых. |

| Паи инвестиционных фондов | Представляют собой доли в активе инвестиционного фонда и дают право на получение дохода и участие в управлении фондом. |

| Депозитарные расписки | Представляют собой сертификаты, выдаваемые депозитарной компанией, подтверждающие право владельца на получение физического актива, хранящегося у депозитария. |

| Фьючерсы и опционы | Являются производными финансовыми инструментами, предоставляющими право на покупку или продажу определенного актива по заранее оговоренной цене и в определенный момент времени. |

Каждый вид ценных бумаг имеет свои особенности и риски, поэтому перед инвестированием следует тщательно изучить каждый из них и выбрать оптимальный вариант в соответствии с собственными финансовыми целями и степенью рисковой толерантности.

Акции

Акции делятся на обыкновенные и привилегированные. Обыкновенные акции предоставляют акционерам полный пакет прав, таких как право голоса на общем собрании акционеров и участие в распределении прибыли. Привилегированные акции предоставляют определенные преимущества, такие как приоритетное получение дивидендов или приоритетное возмещение ущерба при ликвидации компании.

| Тип акций | Особенности |

|---|---|

| Обыкновенные акции | Голос на общем собрании акционеров, участие в прибыли |

| Привилегированные акции | Приоритетное получение дивидендов, приоритетное возмещение при ликвидации |

Покупка акций – отличная возможность для инвестирования. Однако, прежде чем приступить к инвестированию в акции, необходимо провести анализ финансового состояния компании, изучить ее рыночную позицию и потенциал для роста. Также важно учитывать свои финансовые возможности и готовность к риску.

Инвестиция в акции может приносить как доходы, так и убытки. Цена акций может колебаться в зависимости от множества факторов, включая конъюнктуру рынка, политическую и экономическую ситуацию. Поэтому важно быть готовым к возможным колебаниям цены и иметь долгосрочную перспективу вложений.

В целом, инвестиции в акции – это хороший способ расширить свой доход и получить долю в ведущих компаниях, но требует тщательного анализа и оценки рисков. Обязательно обратитесь к финансовому консультанту или брокеру, чтобы получить подробную информацию и советы перед принятием решения о покупке акций.

Облигации

Облигации могут быть различных типов:

- Государственные облигации — выпускаются государством и являются одним из способов привлечения финансирования для финансирования бюджетных расходов.

- Муниципальные облигации — эмитируются местными органами власти для финансирования различных проектов в муниципалитете.

- Корпоративные облигации — выпускаются частными компаниями и используются для финансирования их деятельности.

Облигации могут быть как фиксированным доходом, так и переменным доходом. Фиксированнокупироваетоблигации предоставляют владельцу фиксированный процентный доход, который выплачивается на протяжении срока действия облигации. Переменные доходные облигации предоставляют процентный доход, который изменяется в соответствии с определенной ставкой, как правило, с учетом величины инфляции.

Подобно акциям, облигации могут быть куплены и проданы на рынке ценных бумаг. Покупка облигаций может быть выгодной стратегией инвестирования, так как они предлагают более низкий уровень риска по сравнению с акциями. Однако, стоимость облигаций может изменяться в зависимости от ставки доходности и рыночных условий.

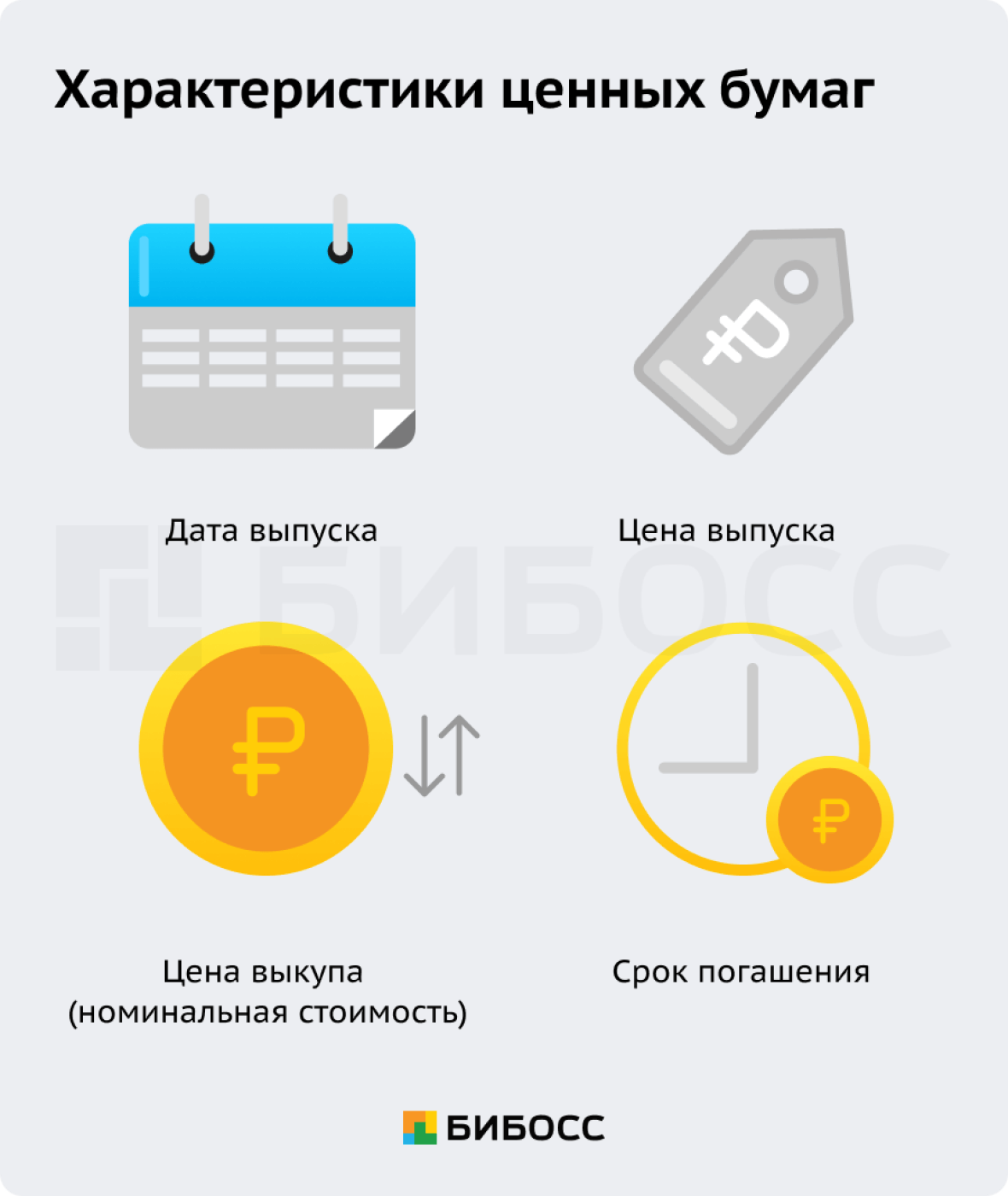

Помимо срока действия и процентной ставки, облигации имеют различные другие характеристики, такие как номинальная стоимость, специфические права и обязанности, а также возможность досрочного выкупа или обмена на другие ценные бумаги.

Инвестирование в облигации может быть полезным для тех, кто стремится к стабильности и регулярному доходу. Однако, перед инвестированием в облигации, важно провести достаточное исследование и оценить риски и потенциальную доходность.

Фондовые сертификаты

Фондовый сертификат представляет собой ценную бумагу, которая дает инвестору возможность приобрести долю в инвестиционном фонде. Инвестиционные фонды представляют собой специализированные организации, которые собирают деньги у инвесторов и инвестируют их в различные финансовые инструменты.

Фондовые сертификаты делятся на два основных типа:

- Открытые фонды — инвесторы могут покупать и продавать свои доли в любое время. Такие фонды имеют переменный капитал и количество долей может меняться в зависимости от спроса и предложения.

- Закрытые фонды — количество долей фонда фиксировано и не может быть изменено. Инвесторы могут приобрести долю только при первичном размещении фондовых сертификатов или на вторичном рынке, если другие инвесторы хотят продать свои доли.

Приобретение фондовых сертификатов позволяет инвесторам получать доход как от роста стоимости доли, так и от выплаты дивидендов. Однако, следует быть осторожным при выборе инвестиционного фонда, так как результаты его работы зависят от профессионализма управляющей компании и эффективности ее стратегий.

Основным преимуществом фондовых сертификатов является диверсификация рисков. При покупке доли в инвестиционном фонде инвестор получает доступ к портфелю различных активов, что уменьшает риск существенных потерь. Также, инвесторы несут только часть ответственности за управление фондом, так как профессиональная управляющая компания отвечает за принятие инвестиционных решений.

Инвестирование в фондовые сертификаты может быть достаточно привлекательным для инвесторов, которые не обладают достаточным опытом и знаниями для самостоятельного управления инвестициями. Однако, перед покупкой фондовых сертификатов рекомендуется ознакомиться с их условиями, стратегией фонда и прошлыми результатами его работы. Также, следует учитывать комиссионные, которые взимают управляющие компании за свои услуги.

Правила покупки ценных бумаг:

1. Определите свои финансовые цели и убедитесь, что инвестирование в ценные бумаги соответствует вашим потребностям и рисковому профилю.

2. Изучите различные виды ценных бумаг, чтобы понять, какой именно инструмент наилучшим образом соответствует вашим целям.

3. Настройте брокерский счет с помощью лицензированного брокера, чтобы иметь возможность покупать и продавать ценные бумаги.

4. Определите свой бюджет для инвестирования, учитывая свои финансовые возможности и цели.

5. Изучите и анализируйте рынок ценных бумаг, чтобы принимать обоснованные решения о покупке или продаже акций.

6. Выберите правильное время для покупки, учитывая текущую ситуацию на рынке и прогнозы экспертов.

7. Распределите свои инвестиции между различными видами ценных бумаг, чтобы уменьшить риски и достичь диверсификации портфеля.

8. Внимательно изучите условия и комиссии брокера, прежде чем совершать сделки, чтобы убедиться, что они соответствуют вашим потребностям и ожиданиям.

9. Следите за изменениями на рынке и осуществляйте регулярное обновление своего портфеля ценных бумаг.

10. Имейте в виду, что покупка ценных бумаг — это долгосрочное вложение, и результаты могут быть непредсказуемыми. Будьте готовы к потерям и имейте стратегию выхода из инвестиций, если ситуация на рынке значительно изменится.

![Все, что нужно знать о ценных бумагах: виды, правила покупки и инвестирование [Экономика - economics]](https://smfanton.ru/wp-content/uploads/2015/01/AKC1.jpg)