Современные кредитные отношения претерпевают значительные изменения и развиваются в новых направлениях. Одним из таких направлений является развитие онлайн-кредитования. С появлением интернета люди получили возможность оформлять кредиты онлайн, без необходимости посещения банков и ожидания очереди. Это позволяет значительно сократить время на получение кредита и упростить процесс сделки для заемщика.

Другим важным направлением развития кредитных отношений является рост популярности микрокредитования. Микрокредиты – это небольшие суммы денежных средств, выдаваемые на короткий срок. Они позволяют людям решить временные финансовые проблемы и справиться с непредвиденными расходами, такими как ремонт автомобиля или оплата медицинских услуг.

Также стоит отметить значительный рост популярности кредитных карт. С появлением кредитных карт люди получили возможность осуществлять покупки в кредит и расплачиваться ими в удобное для них время. Кредитные карты также позволяют совершать покупки в интернете и за границей без необходимости перевода денег в другую валюту.

Современные кредитные отношения переживают значительные изменения и открывают новые возможности для заемщиков. Развитие онлайн-кредитования, микрокредитования и кредитных карт позволяет людям получить доступ к финансовым услугам способом, наиболее удобным для них. Однако, необходимо помнить о том, что кредит – это ответственность, и его следует оформлять и использовать в соответствии с установленными правилами и условиями.

Создание цифровых кредитных платформ

Цифровые кредитные платформы предоставляют удобные услуги оформления и получения кредитов с использованием электронных средств связи. Они облегчают процесс получения кредита, устраняя множество бумажных формальностей и очередей в банках.

Воспользоваться такой платформой можно, не выходя из дома. Обычно для этого необходимо подать заявку на получение кредита через специальное мобильное приложение или веб-сайт. На основе предоставленных данных и анализа кредитного рейтинга заявителя система автоматически определит возможность предоставления кредита.

Цифровые кредитные платформы также демократизируют процесс получения кредита, расширяя доступность финансирования для широкого круга населения. Большое количество людей, которые раньше были исключены из традиционной кредитной системы из-за отсутствия кредитной истории или низкого кредитного рейтинга, теперь имеют возможность получить доступ к кредитам через цифровые платформы.

Важным преимуществом цифровых кредитных платформ является скорость оформления кредита. В отличие от традиционных банков, где процесс оформления и рассмотрения заявки может занимать несколько дней или даже недель, цифровые платформы позволяют получить кредит в течение нескольких минут или часов. Быстрая обработка и выдача кредитов делают цифровые кредитные платформы привлекательными для клиентов, нуждающихся в срочном финансировании.

Однако, несмотря на все преимущества цифровых кредитных платформ, следует учитывать потенциальные риски и ограничения. В первую очередь, важно быть бдительными при выборе платформы и передавать свои личные и финансовые данные только на доверенных и безопасных ресурсах. Также стоит учесть, что автоматизированный процесс принятия решения о кредите может учитывать только ограниченную информацию, поэтому в некоторых случаях может быть необходимо обратиться в традиционный банк для получения дополнительного финансирования.

Создание цифровых кредитных платформ является важным шагом в развитии современных кредитных отношений. Они обеспечивают удобство и доступность финансирования, позволяют сократить время на оформление кредита и дают возможность получить кредит тем, кто ранее был не включен в традиционную кредитную систему.

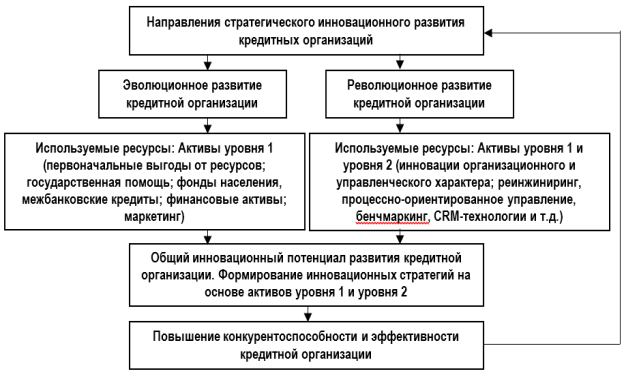

Инновации в кредитном секторе

Современный кредитный сектор активно внедряет инновации для улучшения услуг и упрощения процесса получения кредитов. Новые технологии и подходы значительно меняют традиционную модель кредитования и создают новые возможности для клиентов и банков.

Одно из ключевых направлений инноваций в кредитном секторе — цифровизация. Банки предлагают онлайн-платформы, которые позволяют клиентам оформить кредитную заявку через интернет. Это упрощает и ускоряет процесс получения кредита, помогает сэкономить время клиента и банка. Кроме того, клиенты могут отслеживать состояние своей заявки в реальном времени.

Еще одна инновация — альтернативные кредитные модели. Вместо традиционной оценки кредитоспособности на основе кредитной истории, банки используют данные из других источников. Например, информацию о клиенте можно получить из социальных сетей, мобильных приложений и других онлайн-платформ. Это позволяет оценить кредитоспособность клиента более точно и быстро.

Еще одним инновационным направлением является развитие пиринговых (peer-to-peer) кредитных платформ. Это онлайн-платформы, которые связывают заемщиков и кредиторов непосредственно, минуя традиционные банки. Заемщики могут получить кредит на более выгодных условиях, а кредиторы могут получить более высокую доходность, чем в банке. Пиринговые кредитные платформы стали конкурентами традиционным кредиторам и предлагают новые возможности для инвесторов.

- Цифровизация кредитного сектора

- Альтернативные кредитные модели

- Развитие пиринговых кредитных платформ

Инновации в кредитном секторе продолжают развиваться, и клиенты получают все больше возможностей выбора и удобства. Банки и финансовые компании стремятся быть ближе к своим клиентам, предлагая новые продукты и услуги, основанные на передовых технологиях. Это позволяет современным кредитным отношениям быть более гибкими, эффективными и удобными для всех участников.

Сегодня кредитный сектор является одной из наиболее динамично развивающихся отраслей экономики, благодаря инновациям и новым направлениям развития. Клиенты могут ожидать появления еще большего количества удобных и доступных кредитных продуктов, которые будут отвечать их индивидуальным потребностям и предоставлять больше возможностей для реализации финансовых целей.

Автоматизация процесса оценки кредитоспособности

Автоматизация процесса оценки кредитоспособности представляет собой применение компьютерных алгоритмов и программных решений для сбора, анализа и интерпретации больших объемов информации. Отношениями этих данных в автоматическом режиме позволяют принять весомое решение о выдаче или отказе в кредите заемщику.

Преимущества автоматизации процесса оценки кредитоспособности ясны: минимизация рисков, связанных с принятием неправильного решения и увеличение эффективности работы банков и финансовых организаций. Автоматизация позволяет проводить анализ большего количества параметров, включая данные о заемщике, его финансовом положении, ежемесячных доходах и расходах, кредитной истории, макроэкономических показателях и многом другом.

Подходы к автоматизации процесса оценки кредитоспособности различаются от компании к компании. Некоторые финансовые учреждения предпочитают разрабатывать собственные программные решения, учитывая особенности своей деятельности и принятый алгоритм. Другие организации приобретают готовые решения у специализированных разработчиков.

Однако, несмотря на все преимущества автоматизации, в процессе оценки кредитоспособности все равно необходимо учитывать и человеческий фактор. Личное общение с заемщиком и индивидуальный подход могут оказаться важными при принятии решения о кредите.

Таким образом, автоматизация процесса оценки кредитоспособности является важным новым направлением в современных кредитных отношениях. Она позволяет банкам и финансовым организациям значительно повысить эффективность работы и минимизировать риски. Однако она не заменяет человеческий анализ и личное общение с заемщиком, которые также являются важными элементами при принятии решения о выдаче кредита.

Внедрение технологии блокчейн в кредитные отношения

Внедрение технологии блокчейн в кредитные отношения предлагает немало преимуществ. Прежде всего, блокчейн исключает необходимость наличия посредников в кредитных сделках. Таким образом, процесс выдачи и получения кредита становится более автоматизированным, быстрым и недорогим. Кроме того, блокчейн улучшает надежность и безопасность кредитных отношений, предотвращая возможность мошенничества или изменения данных.

Блокчейн также способствует повышению прозрачности и доступности информации о кредитных операциях. Все участники сети имеют доступ к общей базе данных, что позволяет отслеживать историю операций и проверять надежность заемщиков. В результате, процесс принятия решений о выдаче кредитов становится более обоснованным и основывается на точных и проверенных данных.

Внедрение технологии блокчейн также позволяет упростить процесс проверки кредитоспособности заемщика. С точки зрения блокчейн, история кредитных операций является надежным источником информации о финансовой стабильности и платежеспособности заемщика. Благодаря этому инновационному подходу, формальности и документооборот могут быть существенно упрощены, что экономит время как для заемщика, так и для кредитора.

Таким образом, внедрение технологии блокчейн в кредитные отношения способно принести многочисленные преимущества и улучшить эффективность кредитного процесса. Несомненно, блокчейн станет одним из ключевых факторов развития современных кредитных отношений, обеспечивая большую надежность, прозрачность и автоматизацию.

Новые подходы к предоставлению микрокредитов

Микрокредиты становятся все более популярным финансовым инструментом, который предоставляет небольшие суммы денег в качестве займа на короткий период времени. Они помогают людям с низким доходом, малым предприятиям и представителям малого бизнеса получить финансовую поддержку, которая может быть недоступна через традиционные кредитные продукты.

Автоматизированное принятие решений

Одним из новых подходов к предоставлению микрокредитов является использование автоматизированных систем для принятия решений о выдаче кредита. Эти системы анализируют различные факторы, такие как кредитная история, доходы и платежеспособность заемщика, а также данные о его предыдущих кредитных операциях. Используя алгоритмы и модели, эти системы могут быстро и эффективно принимать решения о выдаче кредита, определять его размер и устанавливать процентную ставку.

Использование цифровых платформ

С развитием технологий и интернета микрокредиторы все чаще используют цифровые платформы для предоставления кредитов. Через такие платформы заемщики могут подать заявку на получение кредита онлайн, предоставив необходимые документы и информацию. Это позволяет ускорить процесс выдачи кредита и снизить его стоимость для микрокредитора.

Развитие социального микрокредитования

Социальное микрокредитование — это направление, при котором микрокредиты предоставляются не только для получения финансовой прибыли, но и для решения социальных проблем. Социальные микрокредиторы ориентируются на финансирование предпринимательства в малом и среднем бизнесе, а также на поддержку важных социальных проектов, например, в области образования или экологии. Этот подход позволяет улучшить экономическую ситуацию малообеспеченных групп населения и содействовать социальному развитию.

Расширение рынка микрокредитования

Новые подходы к предоставлению микрокредитов также способствуют расширению рынка микрокредитования. Появление новых игроков на рынке, включая онлайн-платформы, международных микрофинансовых организаций и социальных микрокредиторов, позволяет предоставлять микрокредиты более широкому кругу заемщиков и разнообразить условия их предоставления.

Цифровизация кредитных услуг

Одним из главных преимуществ цифровизации кредитных услуг является возможность получить кредит онлайн. Клиентам больше не нужно посещать филиал банка и заполнять бумажные анкеты. С помощью специального интернет-портала или мобильного приложения они могут оформить кредит с любого места и в любое время.

Цифровизация также позволяет автоматизировать процесс рассмотрения заявок на кредит. Благодаря использованию алгоритмов и искусственного интеллекта банки могут быстро оценить кредитоспособность клиента и принять решение об одобрении кредита или отказе. Это позволяет сократить время рассмотрения заявки и упростить процесс получения кредита для клиента.

Кроме того, цифровизация кредитных услуг способствует развитию новых методов верификации клиентов. Вместо традиционного запроса на предоставление различных документов клиент может предоставить доступ к своим электронным данным, таким как банковские счета и транзакции, что значительно упрощает процесс проверки клиента для банка.

В целом, цифровизация кредитных услуг открывает новые возможности для клиентов и банков. Она позволяет проводить более быстрое и эффективное оформление кредитов, снижает затраты на обслуживание клиентов и повышает качество и доступность кредитных услуг. Таким образом, цифровизация становится неотъемлемой частью развития современных кредитных отношений.

Мобильные приложения для управления кредитными счетами

В современном мире мобильные приложения стали неотъемлемой частью нашей жизни. Они позволяют нам быстро и удобно получать доступ к различным сервисам, включая управление нашими кредитными счетами.

Мобильные приложения для управления кредитными счетами предоставляют нам возможность контролировать наш финансовый статус в удобной и интуитивно понятной форме. С их помощью мы можем проверять остаток средств на счете, следить за платежами и транзакциями, а также устанавливать оповещения о приближающихся платежах.

Одним из преимуществ мобильных приложений для управления кредитными счетами является их удобство. Благодаря интуитивному интерфейсу и простому управлению, мы можем легко осуществлять любые операции с нашим счетом, не выходя из дома или офиса.

Кроме того, мобильные приложения позволяют нам экономить время. Мы больше не нужны посещать банк или использовать компьютер для выполнения финансовых операций. Все, что нам нужно — наше мобильное устройство и доступ к интернету.

Еще одним важным преимуществом мобильных приложений для управления кредитными счетами является их безопасность. Современные приложения обеспечивают надежную защиту наших личных данных и финансовой информации. Они используют передовые технологии шифрования, чтобы обеспечить конфиденциальность и безопасность всех наших операций.