Учет хеджирования является важным инструментом финансового учета, который позволяет предприятиям управлять рисками, связанными с колебаниями цен на активы или обязательства. Хеджирование позволяет защитить себя от потерь, которые могут возникнуть из-за неблагоприятных изменений в рыночных условиях.

Принцип хеджирования основан на использовании финансовых инструментов, таких как опционы, фьючерсы, свопы и т. д., для сокращения или устранения потенциальных потерь от изменения цен на активы или обязательства. Однако, хеджирование может быть сложным процессом, требующим анализа рисков и правильного выбора инструментов.

Главная цель учета хеджирования заключается в предоставлении более точной информации о финансовых показателях предприятия. Это помогает защитить его от потенциальных финансовых потерь и повысить стабильность и надежность бизнеса. Учет хеджирования также позволяет предприятиям управлять рисками и оптимизировать свою прибыль, обеспечивая себе конкурентное преимущество.

Важно отметить, что для правильного применения принципов учета хеджирования необходимо учитывать регулятивные требования и стандарты, такие как МСФО 9. Кроме того, предприятиям необходимо оценивать эффективность хеджирования и проводить соответствующий анализ рисков и доходности. Только таким образом они смогут минимизировать свои потери и обеспечить стабильность своего бизнеса на долгосрочной перспективе.

Учет хеджирования: применение и основные принципы

Применение хеджирования

Хеджирование – это финансовая стратегия, которая используется компаниями для снижения рисков, связанных с изменениями цен на активы, валютные курсы или процентные ставки. Хеджирование позволяет компаниям защититься от потенциальных убытков, сохранить стабильность доходов и защитить себя от колебаний рынка.

Основные принципы учета хеджирования

Учет хеджирования основан на следующих принципах:

- Определение хеджируемых рисков и активов: компании должны определить, какие риски они хотят хеджировать, и какие активы они будут использовать для защиты от этих рисков.

- Документирование хеджирования: компании должны вести документацию, которая подтверждает стратегию хеджирования, параметры хеджа и ожидаемые результаты.

- Оценка эффективности хеджирования: компании должны регулярно оценивать эффективность своих хеджирований для корректировки стратегии при необходимости.

- Отчетность о хеджировании: компании должны представлять отчеты об их хеджировании в соответствии с требованиями бухгалтерии для обеспечения прозрачности и достоверности информации.

Пример применения хеджирования

Одним из примеров применения хеджирования является ситуация, когда компания имеет активы или обязательства в иностранной валюте, и она хочет защитить себя от потенциального убытка, связанного с колебаниями валютного курса. В этом случае, компания может заключить сделку на покупку или продажу валюты по фиксированному курсу, чтобы избежать потерь при изменении курса валюты.

Важно отметить, что учет хеджирования требует тщательного анализа и соблюдения правил бухгалтерии. Это сложный процесс, который требует профессиональных знаний и опыта в финансовой сфере.

Понятие и область применения хеджирования

Хеджирование активно применяется в различных отраслях и секторах экономики, особенно в финансовой сфере, сельском хозяйстве, производстве и торговле. Оно гарантирует защиту от неожиданных колебаний валютных курсов, цен на сырье, стоимости акций и других финансовых инструментов.

Основной целью хеджирования является снижение рисков и более точное планирование бюджета компании. Оно позволяет избежать потерь в случае неблагоприятных изменений на рынке и сохранить стабильность в долгосрочной перспективе.

Хеджирование может осуществляться различными способами, включая использование деривативов, валютных операций, фондов или страховых контрактов. Каждый инструмент имеет свои особенности и преимущества, и выбор зависит от конкретной ситуации и целей хеджирования.

В целом, хеджирование позволяет компаниям и инвесторам управлять рисками, связанными с колебаниями цен и курсов на рынке, и защитить свои интересы от неопределенности и потерь. Корректное применение хеджирования требует понимания основных принципов и инструментов этой стратегии, а также анализа рисков и преимуществ конкретной ситуации.

Описание хеджирования

Основной идеей хеджирования является создание механизма, который позволяет компании или индивидуальному инвестору уменьшить риски, связанные с колебаниями цен на активы или изменениями стоимости иностранной валюты. Основными инструментами хеджирования являются фьючерсы, опционы, свопы и другие деривативы.

Применение хеджирования может быть полезным для различных сфер бизнеса. Например, производитель может заключить договор на покупку определенного количества сырья по фиксированной цене, чтобы защититься от возможного роста цен на рынке. Также, инвесторы могут использовать хеджирование для снижения рисков при вложении капитала в иностранные активы, где курс валюты может сильно колебаться.

Однако, хеджирование также может иметь свои недостатки. Например, это может быть достаточно сложной и дорогостоящей стратегией. Кроме того, результаты хеджирования могут быть неоднозначными, и в конечном итоге инвестор может не получить ожидаемой защиты от рисков.

Важно также отметить, что хеджирование не является гарантированным способом защититься от всех рисков. Хеджирование только снижает вероятность потерь, но не исключает их полностью. Поэтому, перед принятием решения о хеджировании, необходимо тщательно проанализировать все факторы и риски, связанные с конкретной ситуацией.

Цели и задачи хеджирования

Основные задачи хеджирования:

- Защита от потерь. Хеджирование позволяет защититься от неблагоприятных изменений рыночных условий, сохраняя стабильность доходов и снижая риски инвестиций.

- Управление рисками. Хеджирование позволяет эффективно управлять рисками, связанными с колебаниями цен на активы или изменением валютных курсов.

- Максимизация прибыли. Хеджирование позволяет получать прибыль от разницы в ценах на активы или валютные пары, при этом контролируя и ограничивая потенциальные убытки.

- Снижение волатильности портфеля. Хеджирование помогает снизить волатильность портфеля, уменьшая риск и повышая стабильность инвестиций.

Цели и задачи хеджирования могут различаться в зависимости от конкретной ситуации и инвестиционных стратегий компании. Однако, независимо от этого, хеджирование играет важную роль в обеспечении финансовой безопасности и стабильности инвестиций.

Сферы применения хеджирования

1. Финансовые рынки: инвесторы используют хеджирование, чтобы защитить свои портфели от рисков изменения цен активов, таких как акции, облигации или товары. Хеджирование позволяет снизить возможные потери в случае падения цен на активы.

2. Производственные компании: хеджирование используется для защиты от рисков изменения цен на сырье, энергию и другие необходимые ресурсы. Например, компания, занимающаяся производством автомобилей, может заключить сделку на покупку определенного количества нефти по фиксированной цене, чтобы обезопасить себя от резкого повышения стоимости нефтепродуктов.

3. Экспортно-импортные операции: компании, осуществляющие международную торговлю, используют хеджирование для защиты от рисков изменения валютных курсов. Например, экспортеры могут заключить сделку на продажу товаров по фиксированной цене в валюте, чтобы защитить себя от потерь при изменении курса этой валюты.

4. Банковский сектор: банки используют хеджирование для защиты от рисков, связанных с изменением процентных ставок и курсов валют. Хеджирование позволяет банкам снизить возможные потери и управлять своими рисками более эффективно.

5. Страховые компании: страховые компании часто используют хеджирование, чтобы защититься от возможных убытков, связанных с выплатами страховых компенсаций. Например, страховая компания может заключить сделку на покупку фьючерсов на цены на нефть, чтобы защитить себя от возможных убытков при выплате страховых компенсаций в случае роста цен на нефть.

Хеджирование – это неотъемлемая часть современной экономики, которая позволяет организациям снизить финансовые риски и обезопасить свои активы от потенциальных убытков.

Принципы хеджирования

Существуют несколько ключевых принципов, на которых базируется хеджирование:

1. Идентификация рисков:

Первым шагом в хеджировании является определение рисков, связанных с активом или валютой. Это может быть нестабильность цен, кредитный риск или изменение валютных курсов. Определение рисков позволяет лучше понять, какие меры необходимо принять для защиты.

2. Выбор хеджирующего инструмента:

После идентификации рисков требуется выбрать конкретный хеджирующий инструмент. Это может быть фьючерсный контракт, опцион или дериватив. Выбор инструмента зависит от типа риска и комфортности компании с определенными видами инструментов.

3. Создание хеджирующего портфеля:

После выбора инструмента необходимо создать хеджирующий портфель, который поможет снизить риски. В хеджирующий портфель включаются внебиржевые деривативы, фьючерсы или акции, в зависимости от типа риска и предпочтений организации.

4. Управление хеджирующим портфелем:

Важным аспектом хеджирования является постоянное управление хеджирующим портфелем для обеспечения эффективности и соответствия целям компании. Это включает в себя оценку существующих хеджирования, корректировку стратегий и выполнение необходимых операций.

5. Мониторинг рынка:

Постоянное отслеживание изменений на рынке является важной составляющей хеджирования. Рынок постоянно меняется, поэтому необходимо быть готовым реагировать на потенциальные риски и возможности, связанные с ценами на активы или валюту.

Правильное хеджирование может помочь снизить финансовые риски и защитить активы организации от неблагоприятных колебаний на рынке. Однако, это требует тщательной оценки рисков и выбора соответствующих инструментов, а также постоянного мониторинга рынка для достижения оптимальных результатов.

Принцип симметрии

Принцип симметрии позволяет обеспечить точное отражение результатов хеджирования в финансовой отчетности, что является важным фактором для инвесторов и аналитиков. Он также способствует более надежному и объективному учету операций по хеджированию и позволяет управлять рисками эффективнее.

Принцип эффективности

Для реализации принципа эффективности необходимо учитывать следующие основные аспекты:

- Цель хеджирования: перед началом хеджирования необходимо определить четкие и конкретные цели, которые оно должно достичь. Это позволит сконцентрироваться на максимально эффективных стратегиях и инструментах хеджирования.

- Выбор хеджирующего инструмента: необходимо провести анализ и выбрать наиболее подходящий инструмент хеджирования, который будет наиболее эффективно соответствовать целям хеджирования компании.

- Мониторинг рынка: для эффективного хеджирования необходимо постоянно отслеживать изменения и тенденции на рынке. Это позволит быстро реагировать на возможные риски или изменения, и корректировать хеджирующую стратегию при необходимости.

- Оценка эффективности хеджирования: регулярная оценка эффективности хеджирования помогает определить успешность использования хеджирования, а также выявить возможные проблемы или слабые места в стратегии.

- Систематический подход: достижение эффективности хеджирования требует построения систематического подхода к управлению рисками и проведению операций по хеджированию. Это позволяет избежать случайных ошибок и повысить результативность хеджирования.

Принцип эффективности является важным элементом успешного использования хеджирования и позволяет компании достичь максимальной защиты от рисков и обеспечить устойчивое развитие своей деятельности.

Принцип диверсификации

В контексте учета хеджирования, диверсификация позволяет компании распределить свои риски относительно актива, который требуется защитить от потенциальных убытков. Разнообразие хеджовых инструментов также может быть использовано для достижения этой цели.

Диверсификация хеджирования может быть достигнута через различные методы. Например, компания может приобрести фьючерсы или опционы на разные активы или использовать несколько хеджирующих позиций на один актив. Кроме того, разнообразие использования хеджирования через различные финансовые инструменты также может обеспечить более эффективную защиту.

Основная идея принципа диверсификации состоит в том, чтобы не полагаться на один актив или один хеджированный инструмент. Вместо этого, путем распределения рисков между несколькими активами или хеджированными инструментами, компания может повысить вероятность успешного хеджирования и снизить общие риски.

При использовании принципа диверсификации в учете хеджирования, компания должна тщательно анализировать свои инвестиционные цели и выбрать подходящие активы или хеджированные инструменты для реализации этих целей. Правильное применение принципа диверсификации поможет компании достичь эффективного хеджирования и уменьшить потенциальные убытки.

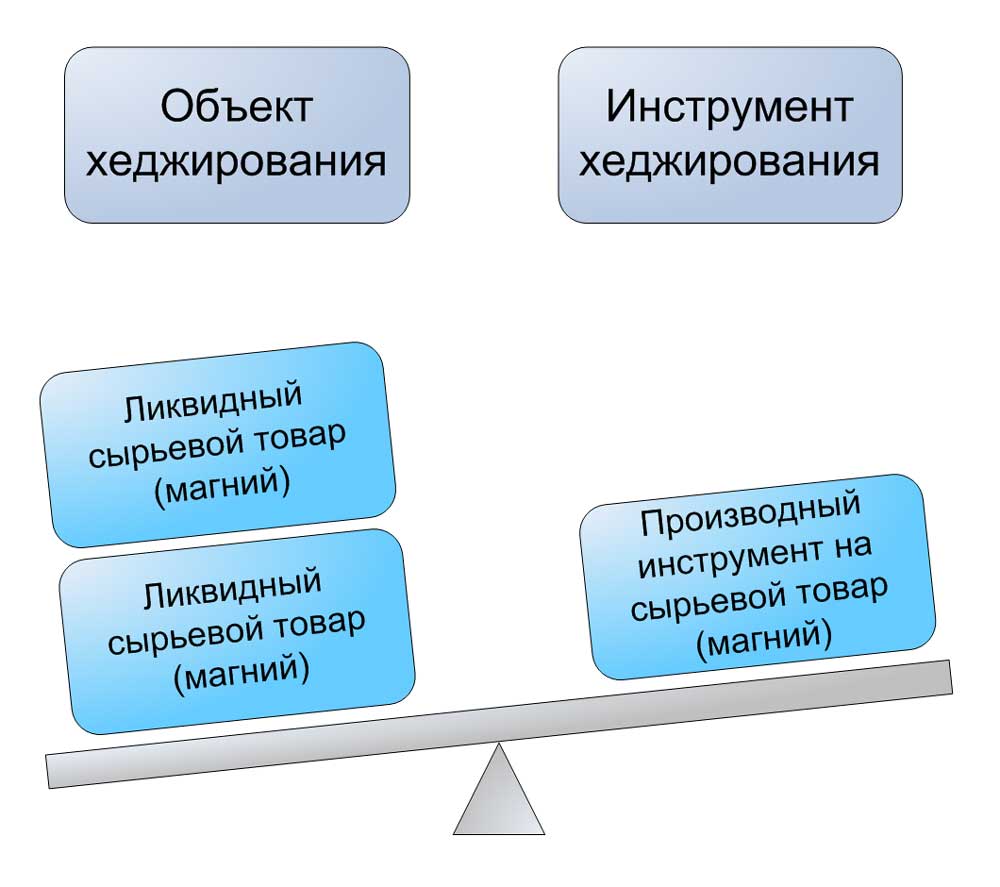

Финансовый учет хеджирования

Основной принцип финансового учета хеджирования заключается в том, чтобы связать изменения стоимости хеджируемого актива или обязательства с изменениями стоимости хеджирующего инструмента. Это делается путем признания изменений стоимости хеджирующего инструмента и хеджируемого актива или обязательства в финансовом отчете компании.

При финансовом учете хеджирования важно грамотно определить тип хеджирования, так как от этого зависит методика и порядок учета. Существуют три основных типа хеджирования: хеджирование справедливой стоимости, хеджирование денежных потоков и хеджирование валютного риска.

Хеджирование справедливой стоимости используется в случае, когда компания желает защититься от потерь, которые могут возникнуть в результате колебаний рыночных цен активов или обязательств. Для этого компания приобретает хеджирующий инструмент, стоимость которого изменяется примерно в том же направлении, что и стоимость хеджируемого актива или обязательства.

Хеджирование денежных потоков применяется в случае, когда компания хочет снизить риски, связанные с колебаниями денежных потоков. В таком случае компания использует хеджирующий инструмент, который изменяет свою стоимость противоположным образом по сравнению с хеджируемыми денежными потоками. Таким образом, потери, связанные с колебаниями денежных потоков, компенсируются прибылью от изменений стоимости хеджирующего инструмента.

Хеджирование валютного риска используется в случае, когда компания имеет активы или обязательства, выраженные в иностранной валюте, и хочет защититься от потерь, связанных с колебаниями курсов валют. Для этого компания использует хеджирующий инструмент, который меняет свою стоимость в противоположном направлении по отношению к изменению курса иностранной валюты.

Финансовый учет хеджирования является сложным процессом, требующим внимательного анализа и определения соответствующих учетных политик. Тем не менее, правильное применение и основные принципы учета хеджирования позволяют компаниям эффективно управлять рисками и обеспечивать финансовую стабильность в переменчивом экономическом окружении.