Современная экономика насыщена непредсказуемыми колебаниями цен на различные товары и активы. Для предпринимателей, инвесторов и производителей важно найти способы защиты своих интересов от рисков, связанных с этими колебаниями. Одним из самых эффективных инструментов является ценовое хеджирование.

Ценовое хеджирование — это финансовая стратегия, которая позволяет зафиксировать цену на определенный актив или товар на будущее время. Суть этого инструмента заключается в том, чтобы защитить себя от потерь, которые могут возникнуть из-за неожиданных изменений цен.

Для выполнения ценового хеджирования инвесторы используют различные виды контрактов, такие как фьючерсы, опционы или свопы. Они заключаются на покупку или продажу активов в будущем по заранее оговоренной цене. Таким образом, инвесторы могут защититься от риска потерь, если цена на активы внезапно изменится.

Ценовое хеджирование имеет широкое применение в различных отраслях экономики, таких как сельское хозяйство, производство, финансы и торговля. Этот инструмент позволяет управлять рисками, связанными с колебаниями цен на сырье, энергию, валюты и другие активы.

Ценовое хеджирование: как защититься от колебаний цен в экономике

Ценовое хеджирование представляет собой использование финансовых инструментов, таких как фьючерсы, опционы или форварды, для защиты от потенциальных потерь, связанных с изменениями цен на сырье, товары, валюту или другие активы.

Основная идея ценового хеджирования заключается в том, чтобы заключить сделку на будущую дату по текущей цене. Таким образом, если цены изменятся, предприятие или инвестор будут защищены от потерь, так как они уже имеют обязательство поставить или купить товары по старой цене.

Для проведения ценового хеджирования необходимо использовать деривативы, такие как фьючерсы или опционы. Фьючерсы являются договорами на покупку или продажу актива в будущем по заранее определенной цене. Опционы позволяют покупателю право, но не обязательство, купить или продать актив по заранее согласованной цене в определенный момент времени.

Примером ценового хеджирования может быть случай, когда предприятие занимается импортом товаров и боится, что цена на иностранную валюту вырастет. В этом случае предприятие может купить опцион на продажу иностранной валюты. Если цена на иностранную валюту действительно вырастет, то предприятие сможет выкупить опцион и продать валюту по старой цене, минимизировав потери.

Ценовое хеджирование имеет свои риски, включая потери, связанные с неправильным вычислением будущих цен или отсутствием ликвидности на рынке. Поэтому перед проведением ценового хеджирования необходимо тщательно изучить рынок и проконсультироваться с финансовыми экспертами.

| Преимущества ценового хеджирования: | Риски ценового хеджирования: |

|---|---|

| Защита от колебаний цен | Потери при неправильном прогнозировании цен |

| Стабильность доходов | Отсутствие ликвидности на рынке |

| Минимизация финансовых рисков |

Понятие и основы ценового хеджирования

Для осуществления ценового хеджирования требуется наличие деривативных инструментов, таких как фьючерсы, опционы и свопы. Они позволяют проводить операции, которые фиксируют цену на будущие сделки и обеспечивают защиту от роста или падения цен.

Ценовое хеджирование активно используется в различных отраслях экономики, например, в сельском хозяйстве, энергетике, финансовой сфере и др. В сельском хозяйстве хеджирование цен позволяет заранее защититься от возможных потерь, связанных с колебаниями цен на сельскохозяйственную продукцию. В энергетической отрасли хеджирование цен актуально для компаний, связанных с добычей и продажей нефти, газа и других ресурсов.

Основными участниками ценового хеджирования являются производители, потребители и трейдеры, которые заинтересованы в защите от риска. Производители используют хеджирование для фиксации цены на продукцию, которую они планируют продать в будущем. Потребители, напротив, хеджируют цены для обеспечения стабильности затрат на производство. Трейдеры же используют ценовое хеджирование для получения прибыли на колебаниях рыночных цен.

Важно отметить, что ценовое хеджирование не является спекуляцией, а представляет собой стратегическое инструмент, который позволяет управлять рисками и обеспечивать стабильность доходности. Для успешного использования ценового хеджирования необходимо иметь достаточные знания о финансовых рынках, аналитические навыки и опыт в проведении таких операций.

Ценовое хеджирование — определение и смысл

Основной идеей ценового хеджирования — заключение договоров на покупку или продажу товаров или услуг по фиксированной цене на определенный период времени. В результате, компания фиксирует стоимость продукции или ресурсов заранее, что обеспечивает стабильность прибыли и позволяет избежать потерь от неожиданных изменений цен на рынке.

Для реализации ценового хеджирования компании обычно используют финансовые инструменты, такие как фьючерсы, опционы, форвардные контракты и свопы. Эти инструменты позволяют фиксировать цену на будущие даты и защититься от роста или падения стоимости продукции или ресурсов.

Ценовое хеджирование имеет свои преимущества и недостатки. Одним из главных преимуществ является возможность защититься от риска нестабильных цен и сохранить прибыльность в условиях неопределенности. Кроме того, хеджирование может помочь компании привлечь инвесторов, так как оно позволяет показать предсказуемость и стабильность бизнеса.

Недостатком ценового хеджирования является наличие дополнительных затрат на использование финансовых инструментов и услуг по их обработке. Кроме того, хеджирование может быть сложным процессом, который требует специализированных знаний и навыков.

В целом, ценовое хеджирование является полезным инструментом для защиты бизнеса от колебаний цен и минимизации рисков на рынке. Оно позволяет компаниям сохранить стабильность и предсказуемость прибыли, что способствует успешной деятельности и развитию бизнеса.

Роль ценового хеджирования в защите от риска колебаний цен

Одним из основных преимуществ ценового хеджирования является защита от потенциальных убытков, связанных с возможным падением цен на товары или финансовые инструменты. Например, производитель сельскохозяйственной продукции может застраховаться от возможного снижения рыночной цены своих товаров в результате плохих погодных условий или изменения спроса. Благодаря ценовому хеджированию, производитель может заранее установить цену на свою продукцию, гарантируя стабильность своих доходов.

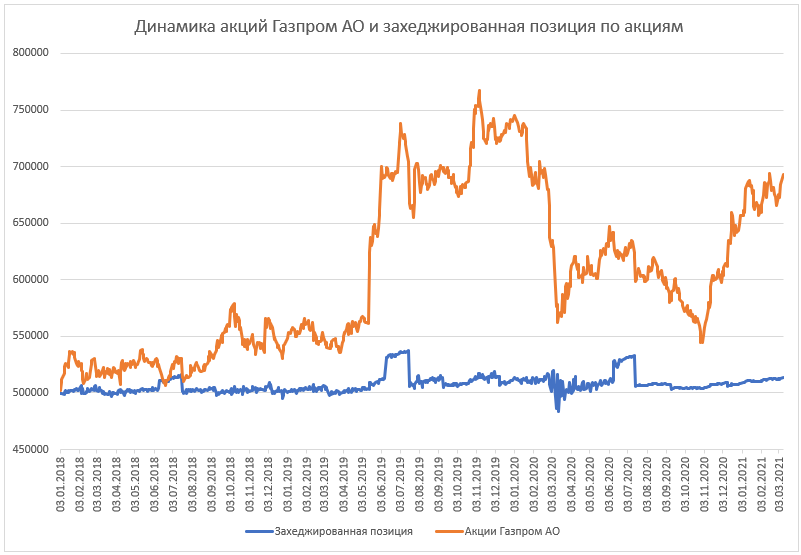

Ценовое хеджирование также позволяет инвесторам диверсифицировать свои портфели, снижая риск потери капитала. Инвесторы могут использовать фьючерсы или опционы на товары или финансовые инструменты для защиты своих инвестиций от неблагоприятных колебаний цен. Например, инвестор, имеющий портфель акций, может приобрести опционы на эти акции, чтобы защитить свои инвестиции от возможного снижения цены на рынке.

Однако, необходимо отметить, что ценовое хеджирование не является панацеей от всех рисков. Хеджирование может иметь свои собственные издержки, такие как стоимость опционов или комиссии брокера. Кроме того, эффективная стратегия хеджирования требует профессионального анализа и прогнозирования рыночных условий. Тем не менее, при правильном применении ценовое хеджирование может существенно снизить риски колебаний цен и обеспечить стабильность доходов предприятия или инвестора.

Преимущества и недостатки ценового хеджирования

| Преимущества | Недостатки |

|---|---|

| 1. Снижение рисков | 1. Дополнительные затраты |

| Ценовое хеджирование позволяет снизить риски в результате изменения цен на товары или активы. С помощью определенных финансовых инструментов, таких как фьючерсы или опционы, можно зафиксировать цену на будущие поставки или продажи. Это позволяет предсказать потенциальные убытки и защитить свой бюджет. | Однако, ценовое хеджирование требует дополнительных затрат. Выполнение сделок, связанных с хеджированием, может потребовать уплаты комиссий брокеру или других финансовых институций. Также, для успешного применения хеджирования, необходимо иметь хорошее понимание рынка и финансовых инструментов. |

| 2. Предсказуемость бюджета | 2. Ограниченный доход |

| Ценовое хеджирование позволяет предсказать будущие затраты или доходы, что помогает обеспечить стабильность бюджета. Если цены на товары или активы увеличиваются, то хеджирование позволит зафиксировать более низкую цену, тем самым сократив расходы. | Однако, при использовании хеджирования, возможности получения дохода также ограничиваются. Если цены понижаются, то зафиксированная цена не позволяет получить выгоду от изменения рыночных условий. |

В целом, ценовое хеджирование является эффективным инструментом для защиты от рисков и предсказуемости бюджета. Однако, перед его применением необходимо внимательно оценить свои возможности и просчитать дополнительные затраты, связанные с этим методом.

Основные инструменты ценового хеджирования

Фьючерсы – это договоры на покупку или продажу определенного актива (товара, ценной бумаги и т.д.) по заранее установленной цене. Рынок фьючерсов обеспечивает возможность заключения сделок без необходимости фактической покупки или продажи активов. Это позволяет предпринимателям защититься от рисков, связанных с колебаниями цен на рынке и предугадать будущие цены.

Опционы – это контракты, которые дают право, но не обязывают стороны сделки к покупке или продаже актива по заранее установленной цене и в определенное время. Опционы позволяют защититься от неопределенности и рисков, связанных с изменениями цен на рынке. С помощью опционов предприниматели могут получить потенциальную прибыль, не тратя на это много средств.

Свопы – это договоры о взаимной обмене финансовыми инструментами, ценами или процентными ставками. С помощью свопов можно защититься от изменений ставок процента или валютных курсов, а также от колебаний цен на рынке товаров или акций. Свопы позволяют установить фиксированные условия сделки на определенный период времени.

Форвардные контракты – это договоры на покупку или продажу товара или актива в будущем по заранее согласованной цене. Рынок форвардных контрактов позволяет предпринимателям защититься от колебаний цен, связанных с неблагоприятными изменениями рыночной конъюнктуры.

Опытные предприниматели часто применяют комбинированные стратегии ценового хеджирования, используя сразу несколько инструментов, чтобы максимально эффективно управлять рисками и обеспечить стабильность прибыли.

Фьючерсы: суть, особенности и применение

Основная особенность фьючерсов заключается в их стандартизации. Контракты имеют фиксированный размер и тип актива, а также установленные сроки совершения сделки. Такая стандартизация позволяет участникам рынка легко обмениваться и торговать фьючерсами.

Основное применение фьючерсов – это защита от колебаний цен. Производители и поставщики товаров могут заключать фьючерсные контракты, чтобы зафиксировать цену на свою продукцию на будущее время. Это помогает им планировать бюджет, минимизировать риски и обезопасить себя от возможных убытков.

Кроме этого, фьючерсы могут быть использованы для спекулятивных целей. Торговцы, основываясь на своих прогнозах о будущих изменениях цен, покупают или продают фьючерсы с целью получить прибыль от разницы в ценах. Однако, такая торговля является рискованной и требует хорошего анализа и опыта.

| Преимущества фьючерсов: | Недостатки фьючерсов: |

|---|---|

| — Возможность защититься от колебаний цен | — Высокий уровень риска |

| — Ликвидность инструмента | — Необходимость постоянного мониторинга рынка |

| — Широкий спектр торгуемых активов | — Ограничение по срокам выполнения контракта |

Фьючерсы являются важным инструментом для защиты от колебаний цен и спекулятивной торговли, однако требуют определенного уровня знаний и опыта для использования. При правильном использовании фьючерсы могут стать эффективным инструментом для защиты и прибыли на финансовых рынках.

Опционы: как использовать для защиты от колебаний цен

Опционы могут быть использованы как для защиты от роста цен (пут опционы), так и для защиты от падения цен (кол опционы). Это позволяет фирмам и инвесторам защищать свои позиции и минимизировать потери в случае неожиданных изменений на рынке.

Для использования опционов в качестве средства ценового хеджирования надо сначала понять, насколько велики масштабы колебаний цен на выбранный актив. На основе этой информации можно определить необходимое количество опционов и их стоимость для достижения максимальной защиты позиций.

Важно помнить, что использование опционов может быть связано с определенными рисками. Цена опциона может не оправдать ожидания и снизить общую прибыль от операций с активами. Кроме того, при приобретении опциона требуется уплатить премию, которая также влияет на финансовый результат. Однако, правильное использование опционов позволяет снизить риски и повысить общую защищенность фирмы или инвестора на рынке.

Опционы являются гибким инструментом ценового хеджирования, который обеспечивает защиту от колебаний цен на активы. Использование опционов ведет к улучшению управления рисками и повышению общей защищенности позиций на рынке.

Свопы: возможности применения в ценовом хеджировании

Применение свопов в ценовом хеджировании позволяет защититься от неблагоприятных изменений цен на товары или валюты. Например, предприятие, занимающееся производством сахара, может заключить своп со спекулянтом, согласно которому компания будет получать компенсацию, если цена на сахар снизится ниже определенного уровня. Таким образом, предприятие обеспечивает стабильность доходов и избегает больших финансовых потерь.

Однако свопы несут риски, связанные с неблагоприятными изменениями рыночных условий. В случае, если цена на товар или валюту возрастает выше оговоренного уровня, предприятие может потерять возможность получить дополнительную прибыль. Также стоит отметить, что свопы требуют согласования условий контракта и наличия контрагента, что может повлечь дополнительные затраты и риски.

В целом, свопы предоставляют предприятиям возможность управлять рисками и защитить свои интересы от неблагоприятных колебаний цен. Они позволяют снизить возможные потери и обеспечить стабильность доходов. Однако перед использованием свопов необходимо тщательно изучить условия контракта и оценить риски, связанные с изменением рыночных условий.

Стратегии ценового хеджирования и примеры из практики

Один из наиболее популярных способов – использование фьючерсных контрактов. Фьючерсы – это договоры на покупку или продажу товара или финансового инструмента по заранее оговоренной цене и в будущем. Предприниматели могут заключать фьючерсные контракты на покупку товара, чтобы зафиксировать его цену на определенный период. Это позволяет избежать потери при резком снижении цен.

Еще одной стратегией хеджирования является покупка опционов. Опцион – это договор, предоставляющий право, но не обязательство на покупку или продажу актива по заранее оговоренной цене в будущем. Если предприниматель боится повышения цены на товар, он может приобрести опцион на его покупку. Если цена вырастет, он использовать опцион для покупки товара по более низкой цене. В случае падения цены опцион может быть просто проигнорирован.

Пример использования стратегий ценового хеджирования можно привести на основе практики фермеров. Фермеры напрямую зависят от изменений цен на сырье, такие как зерно или нефть. Представим, что фермеры ожидают урожай с затратами в 100 000 рублей, но не хотят рисковать их доходами от колебаний цен на зерно. Они могут заключить фьючерсные контракты на покупку зерна по текущей цене на сумму 100 000 рублей. Если цена на зерно в будущем вырастет, фермеры смогут приобрести его по более низкой цене по контракту. Если цена упадет, они все равно получат зерно по зафиксированной цене.

Таким образом, стратегии ценового хеджирования предоставляют предпринимателям инструменты для обеспечения стабильности при колебаниях цен. Они позволяют минимизировать риски и защититься от потерь, что особенно важно для бизнеса, зависящего от изменений на рынке.

Прямое хеджирование: покупка или продажа актива для снижения риска

Ключевой идеей прямого хеджирования является использование операций покупки или продажи активов для снижения риска отклонения цен на эти активы. Например, компания, производящая сырье, может защититься от роста цен на это сырье, купив фьючерсы или опционы на его покупку по текущей цене. Если цена на сырье в будущем возрастет, то компания получит прибыль от операции с фьючерсами или опционами для компенсации убытков от роста себестоимости. Если же цена на сырье упадет, то компания все равно выиграет от спекулятивной операции, так как фьючерсы или опционы будут оцениваться ниже.

Прямое хеджирование может быть осуществлено в виде покупки или продажи фьючерсов, опционов или других инструментов производных финансовых инструментов. В зависимости от конкретной ситуации и риска, предприниматели и инвесторы могут выбрать наиболее подходящий инструмент для защиты своих активов.

Основной преимущество прямого хеджирования заключается в возможности защититься от колебаний цен и снизить риски убытков. Однако, стоит помнить, что прямое хеджирование не является гарантией прибыли и может потребовать дополнительных затрат на покупку фьючерсов или опционов. Поэтому, перед принятием решения о хеджировании, необходимо провести тщательный анализ рынка и рассчитать затраты и потенциальную прибыль от хеджирующих операций.