В мире финансов облигации считаются одним из самых популярных инструментов инвестирования. Они представляют собой ценные бумаги, которые выпускаются компаниями или государством для привлечения средств. Доходность облигаций является важным показателем для инвесторов, так как она определяет, сколько прибыли они получат от своих инвестиций.

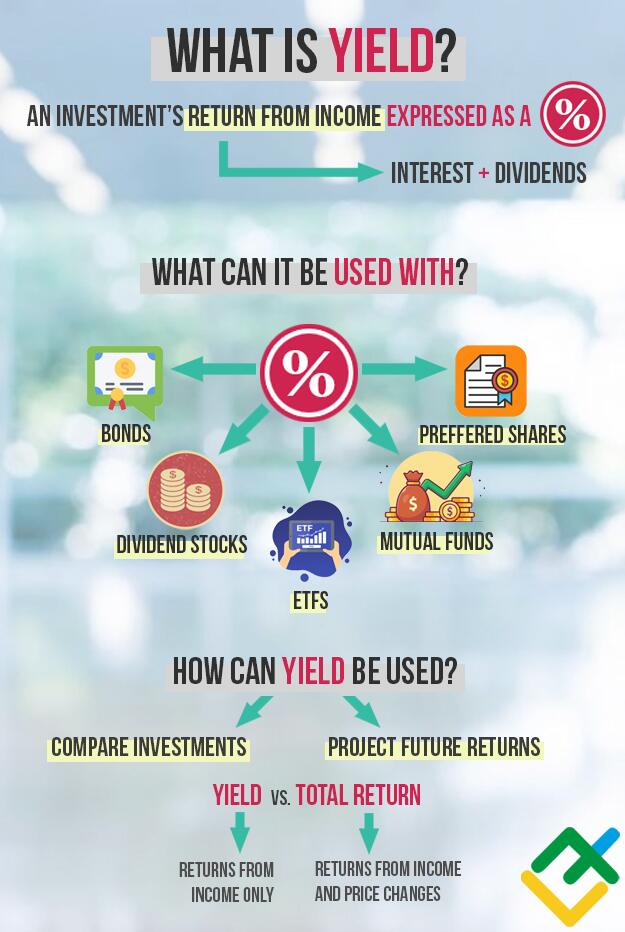

Доходность облигаций – это процентная ставка, которую инвестор получает от вложенных денег в виде процентов от номинала облигации. Доходность может быть фиксированной или изменяющейся. Изменяющаяся доходность облигации варьируется в зависимости от текущих ставок на рынке и кредитоспособности эмитента. Это предоставляет возможность инвестору получать больше дохода при повышении процентных ставок на рынке или при улучшении кредитного рейтинга эмитента.

Вычисление доходности облигаций — это важная задача для инвесторов. Существует несколько способов определения доходности. Один из них — номинавторный доход, который рассчитывается как общая сумма выплат по облигации, деленная на номинал облигации. Другой способ — доходность на погашение, которая учитывает не только процентные платежи, но и прибыль от покупки облигации по ниже номинала.

Доходность облигаций: основные понятия и способы вычисления [Экономика]

Основные понятия, связанные с доходностью облигаций:

| Понятие | Описание |

|---|---|

| Купонный доход | Это фиксированный процент, который выплачивается облигацией владельцу каждый год в виде купона. Он выражается в процентах от номинальной стоимости облигации. |

| Номинальная стоимость | Это стоимость облигации, указанная в ее денежном эквиваленте. Обычно номинальная стоимость облигации равна 1000 или 100 единицам валюты. |

| Период держания | Это временной интервал, в течение которого инвестор будет держать облигацию до ее погашения. |

| Доходность к погашению | Это доходность, которую инвестор получит от облигации, если держит ее до момента погашения. |

| Доходность к погашению с учетом облигационного дохода | Это доходность, которая учитывает не только купонный доход, но и возможные изменения в рыночной цене облигации. Такая доходность может быть получена, если облигация продается до погашения. |

Способы вычисления доходности облигаций:

1. Простая доходность: она вычисляется путем деления суммы купонных платежей (годового дохода от облигации) на текущую цену облигации.

2. Доходность с приведением к остаточному сроку: она учитывает остаточный срок до погашения облигации.

3. Доходность до погашения: она вычисляется с учетом купонных платежей и курсовых разниц между начальной и конечной ценой облигации.

4. Доходность до погашения с учетом облигационного дохода: она учитывает доход от продажи облигации до погашения, а также полученные купонные платежи.

Корректное вычисление доходности облигаций позволяет инвесторам принимать обоснованные инвестиционные решения и определить, насколько выгодными являются облигации в конкретной ситуации.

Определение доходности облигаций

Определение доходности облигации может осуществляться по разным методам, включая способы вычисления текущей доходности и ожидаемой доходности. Текущая доходность рассчитывается на основе купонного дохода и цены облигации на рынке в данный момент. Она позволяет оценить доходность при условии, что облигация будет удерживаться до ее погашения.

Ожидаемая доходность облигации учитывает не только купонный доход, но и предполагаемые изменения ставок процента на рынке. Она вычисляется с учетом срока погашения облигации и возможных доходов от инвестирования в другие инструменты финансового рынка. Ожидаемая доходность позволяет сравнить доходность облигации с альтернативными возможностями размещения средств.

Понимание и учет доходности облигации является важным фактором при принятии решения об инвестициях в данную ценную бумагу. Этот показатель позволяет оценить, насколько рентабельными могут быть инвестиции и каковы риски потерь при владении облигацией. Вычисление доходности облигаций требует знания специфических методов и формул, а также учета всех факторов, которые могут повлиять на доходность инвестиции.

Облигации и их роль на финансовом рынке

Облигации представляют собой финансовые инструменты, которые используются на финансовом рынке для привлечения заемных средств. Их эмитентами могут быть как государства, так и частные компании. Облигации представляют собой долговые ценные бумаги, которые гарантируют владельцам фиксированный доход в виде процентов по номинальной стоимости облигации.

Роль облигаций на финансовом рынке состоит в следующем:

| Привлечение заемных средств | Компании и государства могут использовать выпуск облигаций для привлечения дополнительных средств на реализацию проектов или покрытие текущих финансовых обязательств. Облигации предоставляют эмитентам доступ к дополнительным источникам финансирования без необходимости продажи акций или привлечения крупных кредитов. |

| Диверсификация портфеля | Облигации представляют собой один из способов диверсификации инвестиционного портфеля. Владельцы облигаций получают фиксированный доход в виде процентов, что позволяет снизить риски инвестиций и более устойчиво управлять своими финансами. |

| Ликвидность | Облигации являются ликвидным финансовым инструментом, что означает возможность быстрой покупки и продажи на финансовых рынках. Для многих инвесторов облигации представляют собой безопасное и стабильное средство инвестирования, которое позволяет сохранить доступность к своим средствам. |

| Определение стоимости капитала | Доходность облигаций может использоваться как показатель стоимости капитала компании или государства. Путем анализа рыночной цены облигации и ее доходности можно определить уровень доверия инвесторов к эмитенту и оценить его финансовую устойчивость и перспективы. |

Понятие доходности облигаций

Доходность может быть выражена в процентном или абсолютном выражении. Процентная доходность может быть как фиксированной, так и изменяемой в зависимости от условий рынка. К абсолютной доходности относится, например, купонный доход или получение дохода при возврате облигации к ее номиналу.

Вычисление доходности облигации требует учета нескольких факторов, таких как номинал облигации, цена покупки или продажи, длительность до погашения, купонные платежи, доходность по сравнению с другими инструментами и т.д. Существует несколько методов вычисления доходности, включая метод внутренней доходности (IRR), доходность по возможности с торговыми расчетами (YTC) и другие.

Доходность облигации является важным показателем для принятия инвестиционных решений. Инвесторы обычно стремятся получить максимальную доходность от своих инвестиций, учитывая при этом риски и условия рынка. Вместе с тем, доходность облигаций играет ключевую роль в формировании ставок по кредитам и займам, а также в оценке кредитоспособности предприятий и государств.

Основные понятия доходности облигаций

Купонная доходность облигации – это процентная ставка, по которой облигационный заемщик обязуется выплачивать ежегодно купонный доход. Купонная доходность является фиксированной и указывается в процентах от номинала облигации.

Доходность по номиналу или номинальная доходность – это доходность, рассчитанная исключительно по цене продажи облигации и соответствующая ее номинальному значению. Номинальная доходность является значением, на которое приобретенный инвестором долговой инструмент приходится в момент приобретения.

Доходность от инвестиции или доходность от вложения – это общая доходность, которую инвестор может получить от инвестиции в облигацию. Этот показатель учитывает и купонную доходность, и изменение цены облигации на рынке.

Доходность до погашения – это показатель, который учитывает доходность, получаемую инвестором до даты погашения облигации. Доходность до погашения определяется по формуле, которая учитывает купонные выплаты и изменение цены облигации на рынке.

Доходность после погашения – это доходность, которую инвестор получает после полного погашения облигации. После погашения облигации инвестор больше не получает купонные выплаты, а только возвращает сумму, которую он вложил.

Доходность от текущей стоимости – это показатель, который оценивает доходность от облигации на основе текущей стоимости инвестиции. Она может быть больше или меньше номинальной доходности в зависимости от вариации цены облигации на рынке.

Доходность от покупки по скидке или дисконтной доходности – это доходность, которую инвестор получает, покупая облигацию менее номинальной стоимости. При такой покупке цена облигации ниже номинала, что увеличивает доходность инвестиции.

Доходность от покупки с премией – это доходность, которую инвестор получает, покупая облигацию выше номинала. При покупке облигации с премией цена инвестиции выше номинальной стоимости, что может снижать доходность инвестора.

Доходность индексной облигации – это доходность, связанная с индексом, на который ссылается облигация. Этот показатель позволяет инвестору оценивать доходность от инвестиции в корзину различных ценных бумаг, которые составляют этот индекс.

Купонный доход

Например, если номинальная стоимость облигации составляет 1000 рублей, а купонный процент – 5%, то купонный доход за один период (обычно полугодие) будет равен 25 рублям (1000 * 5% / 2).

Важно отметить, что купонный доход не является единственным источником доходности облигации. Помимо купонного дохода, инвестор может получать доход от разницы между ценой покупки и ценой продажи облигации (капитализационный доход). Также доходность облигации может быть повлияна налоговым режимом, комиссиями и другими факторами.

Доходность до погашения

Формула расчета доходности до погашения следующая:

- Доходность до погашения = (Годовой купонный доход / Текущая рыночная цена) * 100%

Для наглядности рассмотрим пример:

У нас есть облигация с годовым купоном в размере 10 000 рублей и рыночной ценой 100 000 рублей. Рассчитаем доходность до погашения:

- Доходность до погашения = (10 000 / 100 000) * 100% = 10%

Таким образом, доходность до погашения данной облигации составляет 10%.

Доходность до погашения является простым и удобным показателем для оценки рентабельности инвестиций в облигации. Однако у него есть некоторые ограничения. Во-первых, он не учитывает возможные изменения рыночной цены облигации. Во-вторых, этот показатель не учитывает возможность досрочного погашения облигации. Поэтому доходность до погашения следует использовать с осторожностью и в комбинации с другими показателями доходности.

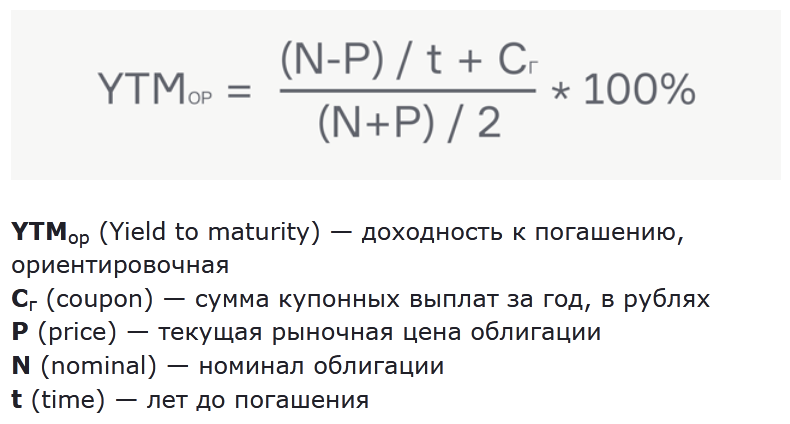

Доходность к погашению

Доходность к погашению (YTM) представляет собой общую доходность, которую инвестор получит от облигации, если будет держать ее до даты погашения. Инвестор получает доход не только из выплаты купонов, но и из возрастания цены облигации до номинала.

Чтобы вычислить YTM, необходимо учесть несколько факторов, включая номинальную стоимость облигации, срок до погашения, выплаты купонов, цену облигации на рынке и предполагаемую ставку доходности.

Процедура вычисления YTM может быть сложной, поскольку включает в себя решение уравнения для определения неизвестной процентной ставки доходности. Тем не менее, существуют специальные финансовые инструменты и программы, которые помогают автоматизировать этот процесс.

Доходность к погашению является важным показателем для инвесторов, поскольку позволяет оценить реальную доходность инвестиции и сравнить ее с другими возможными вариантами. Этот показатель также позволяет оценить риски, связанные с облигацией, и принять обоснованное решение о ее покупке или продаже.

Способы вычисления доходности облигаций

Существует несколько различных способов вычисления доходности облигаций, каждый из которых ориентирован на определенные аспекты оценки инвестиционной привлекательности:

1. Простая доходность (процентная ставка) — самый простой и понятный способ определения доходности облигации. Вычисляется по формуле:

Простая доходность = (годовой купонный доход / цена облигации) * 100%

2. Накопленная доходность — более продвинутый способ учета временного фактора доходности.

Вычисляется с учетом накопленных купонных доходов и амортизационной премии при погашении инструмента или промежуточной продаже.

3. Доходность до погашения (YTM) — наиболее широко используемый показатель доходности облигаций. Вычисляется как значение дисконтированной ставки доходности, при которой текущая цена облигации равна сумме дисконтированных будущих купонных доходов и номинала.

4. Доходность после налогообложения — специфический показатель доходности облигаций, учитывающий налогооблагаемую базу и ставку налога на доходы физических лиц при расчете инвестиционной привлекательности.

Выбор конкретного способа вычисления доходности облигаций зависит от инвесторских предпочтений и целей инвестиций.

Простой процентной ставки

Простая процентная ставка позволяет инвестору легко оценить, сколько он получит в виде процентных платежей от облигации. Например, если облигация имеет номинальную стоимость 1000 рублей, а ее процентный платеж составляет 50 рублей ежегодно, то простая процентная ставка будет равна 5%.

Однако простая процентная ставка не учитывает фактор времени и реинвестирования процентных платежей. Поэтому для более точного определения доходности облигации инвесторы обычно используют другие методы, такие как срок окупаемости (payback period), внутренняя норма доходности (internal rate of return) или модифицированная доходность.

Доходности по востребованию

Банки могут использовать разные методы для вычисления доходности по востребованию, однако наиболее распространенным методом является фиксированная ставка на день операции. Величина доходности по востребованию зависит от ряда факторов, таких как уровень инфляции, политика Центрального банка, спрос и предложение на денежном рынке и другие экономические факторы.

Доходность по востребованию обычно выражается в процентах годовых. Эта ставка является индикативной и может меняться в течение дня в зависимости от рыночной ситуации. Она также может быть использована в качестве ориентира для определения доходности других финансовых инструментов, таких как облигации или векселя.

В целом, доходность по востребованию является одним из ключевых показателей финансового рынка и используется для определения текущей ситуации на денежном рынке и прогнозирования его дальнейшего развития.

Пример использования:

Инвесторы могут использовать данные о доходности по востребованию для принятия решения о размещении средств на денежном рынке или выбора наиболее выгодного банка для открытия депозита.

Доходности до погашения

Для вычисления YTM необходимо учитывать не только купонные платежи, которые инвестор будет получать в течение срока облигации, но и разницу между ценой покупки и ценой погашения.

Доходность до погашения позволяет сравнивать облигации с разными сроками погашения и разными купонными ставками. Чем выше доходность до погашения, тем более привлекательной считается облигация для инвестора.

Вычисление YTM может быть сложным процессом, который требует использования специальных математических формул. Однако существуют различные финансовые инструменты и онлайн-калькуляторы, которые помогают автоматически определить доходность до погашения облигации.

Имейте в виду, что YTM является ожидаемой доходностью и не гарантирует реальную прибыль от инвестиций. Она зависит от множества факторов, включая изменения курса облигации на рынке и инфляцию.

Понимание доходности до погашения позволяет инвесторам принимать осознанные решения и эффективно управлять своими инвестициями в облигации.

Примеры расчета доходности облигаций

В данном разделе представлены примеры расчета доходности облигаций с помощью различных методов.

- Расчет дисконтной доходности (метод дисконтирования денежных потоков)

- Период 1 (год): (50 / (1 + 0.1)^1) + (1000 / (1 + 0.1)^1) = 45.45 + 909.09 = 954.54

- Период 2 (год): (50 / (1 + 0.1)^2) + (1000 / (1 + 0.1)^2) = 41.32 + 826.45 = 867.77

- Период 3 (год): (50 / (1 + 0.1)^3) + (1000 / (1 + 0.1)^3) = 37.56 + 756.14 = 793.70

- Период 4 (год): (50 / (1 + 0.1)^4) + (1000 / (1 + 0.1)^4) = 34.15 + 688.25 = 722.40

- Период 5 (год): (50 / (1 + 0.1)^5) + (1000 / (1 + 0.1)^5) = 31.05 + 622.04 = 653.09

- Расчет доходности по формуле Дюрациона

- Период 1 (год): (1 * 50 / (1 + 0.1)^1) = 45.45

- Период 2 (год): (2 * 50 / (1 + 0.1)^2) = 82.64

- Период 3 (год): (3 * 50 / (1 + 0.1)^3) = 113.90

- Период 4 (год): (4 * 50 / (1 + 0.1)^4) = 139.55

- Период 5 (год): (5 * 50 / (1 + 0.1)^5) = 159.13

- Период 1 (год): (50 / (1 + 0.1)^1) = 45.45

- Период 2 (год): (50 / (1 + 0.1)^2) = 41.32

- Период 3 (год): (50 / (1 + 0.1)^3) = 37.56

- Период 4 (год): (50 / (1 + 0.1)^4) = 34.15

- Период 5 (год): (50 / (1 + 0.1)^5) = 31.05

- Расчет доходности по формуле доходности к погашению

Для расчета дисконтной доходности необходимо учитывать каждый денежный поток, получаемый от облигации, и дисконтировать их на соответствующие периоды времени. Затем полученные значения складываются и вычисляется итоговая доходность облигации.

Например, у нас есть облигация с номинальной стоимостью 1000 рублей, сроком погашения через 5 лет и ежегодным купоном, выплачиваемым в размере 50 рублей. Ставка дисконта составляет 10%.

По формуле расчета дисконтной доходности:

Дисконтная стоимость = (Купон / (1 + ставка дисконта)^период) + (Номинал / (1 + ставка дисконта)^период)

Расчитаем дисконтную стоимость для каждого периода и сложим их:

Итоговая доходность облигации составляет сумму всех дисконтных стоимостей: 954.54 + 867.77 + 793.70 + 722.40 + 653.09 = 3991.50 рублей.

Дюрация – это показатель, который позволяет оценить чувствительность цены облигации к изменению процентных ставок. Для расчета доходности по формуле Дюрациона необходимо учитывать не только денежные потоки, но и срок погашения облигации и ставку дисконта.

Например, у нас есть облигация с номинальной стоимостью 1000 рублей, сроком погашения через 5 лет и ежегодным купоном, выплачиваемым в размере 50 рублей. Ставка дисконта составляет 10%.

По формуле Дюрациона:

Дюрация = (Сумма (Период * Купон / (1 + ставка дисконта)^период)) / (Сумма (Купон / (1 + ставка дисконта)^период))

Расчитаем дюрацию для каждого периода:

Расчитаем сумму для каждого периода:

Итоговая доходность облигации:

Дюрация / (1 + ставка дисконта) = (45.45 + 82.64 + 113.90 + 139.55 + 159.13) / (1 + 0.1) = 824.67

Метод доходности к погашению предполагает расчет доходности облигации с учетом всех купонных платежей и разницы между текущей рыночной ценой облигации и ее номинальной стоимостью.

Например, у нас есть облигация с номинальной стоимостью 1000 рублей, сроком погашения через 5 лет и ежегодным купоном, выплачиваемым в размере 50 рублей. Текущая рыночная цена облигации составляет 950 рублей.

По формуле доходности к погашению:

Доходность к погашению = ((Купон + (Номинал — Текущая цена)) / (Срок погашения * Текущая цена)) * 100

Расчитаем доходность к погашению:

((50 + (1000 — 950)) / (5 * 950)) * 100 = 0.1052 * 100 = 10.52%