Ипотечное кредитование – это один из самых распространенных способов приобретения жилья, который позволяет получить значительную сумму денег на приобретение жилой недвижимости. Основным преимуществом ипотечного кредитования является возможность распределения платежей на длительный период времени, что делает покупку жилья доступной для большего числа людей.

Условия ипотечного кредитования могут варьироваться в зависимости от выбранного банка и программы кредитования. Однако, в большинстве случаев, для получения ипотечного кредита требуется предоставить собственный взнос, который составляет определенный процент от стоимости недвижимости. Кроме того, заемщик должен предоставить банку необходимую документацию, подтверждающую его платежеспособность и репутацию.

Процентные ставки по ипотечным кредитам также могут быть разными и зависят от множества факторов, включая размер кредита, срок его погашения, уровень дохода заемщика и состояние рынка недвижимости. Оптимальную процентную ставку можно выбрать, сравнивая предложения разных банков и оценивая их условия кредитования.

Ипотечное кредитование

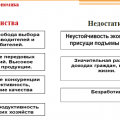

Преимущества ипотечного кредитования заключаются в том, что это долгосрочный кредит, дающий возможность погасить сумму займа в рассрочку на длительный срок. Благодаря этому, ипотека становится доступной для широкого круга населения, тем самым снижая долю арендного жилья. Кроме того, размер ипотечного кредита зависит от стоимости недвижимости, что также позволяет увеличить доступность жилья.

Условия ипотечного кредитования различаются от банка к банку, но основные требования остаются примерно одинаковыми. Чаще всего, для получения ипотечного кредита требуется наличие постоянного источника дохода, стабильная занятость, достаточный срок стажа работы, а также положительная кредитная история. Банк обычно выплачивает кредит непосредственно продавцу недвижимости, а заемщик обязуется выплачивать кредитные платежи в течение установленного срока.

Процентные ставки по ипотечным кредитам зависят от разных факторов, включая текущую процентную ставку банка, рейтинг заемщика и первоначальный взнос. Чем выше первоначальный взнос и лучше кредитная история, тем ниже процентная ставка. Однако, обычно процентные ставки по ипотечным кредитам ниже, чем по обычным потребительским кредитам, благодаря обязательному обеспечению займа недвижимостью.

Преимущества

Ипотечное кредитование предоставляет ряд преимуществ, которые делают его привлекательным для многих людей:

- Покупка собственного жилья. Ипотечный кредит помогает осуществить мечту о собственном жилье, даже если у заемщика нет необходимой суммы для полной оплаты.

- Долгосрочное планирование. Благодаря возможности выплачивать ипотеку в рассрочку на длительный срок, заемщик может спланировать свое финансовое будущее и распределить выплаты по возможностям.

- Низкие процентные ставки. Ипотечные кредиты часто предлагаются сравнительно низкими процентными ставками по сравнению с другими видами кредитования. Это помогает снизить ежемесячные выплаты и общую стоимость ипотечного кредита.

- Возможность улучшения жилищных условий. Ипотечный кредит может помочь заемщику улучшить качество своего жилья, позволяя совершить покупку новой недвижимости или провести ремонт или реконструкцию уже имеющегося жилья.

- Тax-вычеты. Заемщики имеют возможность воспользоваться налоговыми вычетами на ипотеку, что позволяет сэкономить на налогах и уменьшить ежегодные затраты на ипотеку.

- Возможность получить кредит на покупку земельного участка. Ипотечное кредитование может быть использовано для приобретения не только жилой недвижимости, но и земельного участка для строительства дома или ведения сельскохозяйственной деятельности.

Все эти преимущества делают ипотечное кредитование доступным и выгодным инструментом для реализации жилищных потребностей и финансовых целей.

Низкие процентные ставки

Преимущество низких процентных ставок заключается в том, что они позволяют заемщикам снизить свои расходы на погашение ипотечного кредита. Более низкие ставки значительно уменьшают сумму выплачиваемых процентов, что позволяет заемщику сэкономить значительные деньги на протяжении всего срока кредита.

Однако, низкие процентные ставки не всегда доступны каждому заемщику. Банки и другие финансовые учреждения устанавливают ставки в зависимости от множества факторов, таких как кредитная история заемщика, размер первоначального взноса, цена недвижимости и другие условия кредитования.

Чтобы получить возможность взять ипотечный кредит по низкой процентной ставке, рекомендуется заранее подготовиться и проработать свою кредитную историю. Также, большое значение имеет наличие первоначального взноса. Чем больше доля собственных средств в общей стоимости недвижимости, тем ниже процентная ставка по кредиту может быть предложена клиенту.

В целом, ипотечное кредитование с низкими процентными ставками — это выгодный финансовый инструмент, который позволяет покупателям приобрести недвижимость с минимальными финансовыми потерями. Однако, перед оформлением кредита, рекомендуется внимательно изучить все условия предлагаемого кредитования и обратиться к профессионалам, чтобы сделать максимально выгодный выбор.

Долгосрочность кредита

Долгосрочность кредита позволяет заёмщику выбрать удобный график погашения долга, исходя из своих финансовых возможностей. Например, если ваш доход на текущий момент не позволяет выплачивать крупные суммы, вы можете выбрать более мягкий график погашения, с более низкими ежемесячными платежами. Такой подход позволит вам планировать свой бюджет на более длительные сроки и избежать финансовых проблем.

Кроме того, долгосрочный ипотечный кредит позволяет снизить ежемесячные платежи за счет увеличения срока погашения. Это особенно актуально для семей с низким доходом, которые не могут себе позволить выплатить крупную сумму за короткий срок. Благодаря этому, ипотечное кредитование становится более доступным и привлекательным для широкого круга заёмщиков.

Однако, стоит учитывать, что долгосрочный кредит может иметь и некоторые недостатки. Например, вам придется уплачивать больше процентов по кредиту в целом, так как более длительный период погашения означает больше времени для начисления процентов. Кроме того, долгосрочный кредит связывает вас с банком на длительное время, и вы не сможете осуществлять крупные финансовые операции, пока кредит не будет полностью погашен.

| Преимущества | Недостатки |

|---|---|

| Удобный график погашения | Высокая сумма процентов |

| Планирование бюджета на долгий срок | Ограничение на финансовые операции |

| Низкие ежемесячные платежи |

Возможность приобретения недвижимости

Одним из главных факторов, делающих покупку недвижимости возможной, является низкая процентная ставка по ипотечному кредиту. Благодаря конкуренции между банками, процентные ставки становятся все более привлекательными для потенциальных заемщиков. Это позволяет снизить сумму ежемесячных выплат по кредиту и сделать его более доступным.

Другим преимуществом ипотечного кредитования является возможность использования кредита на приобретение как новостройки, так и вторичного жилья. Благодаря этому, заемщик может выбрать подходящий вариант, основываясь на своих потребностях и возможностях. Также, приобретение недвижимости позволяет сэкономить на аренде и стать полноценным собственником жилья.

Ипотечное кредитование также позволяет заемщику повысить свой финансовый статус и улучшить свои жизненные условия. Владение собственным жильем обеспечивает стабильность и комфорт, а также позволяет заниматься его улучшением и ремонтом, вкладывая средства в развитие недвижимого имущества.

Таким образом, ипотечное кредитование является эффективным способом приобретения собственной недвижимости. Благодаря доступным условиям и возможности выбора, все больше людей имеют возможность осуществить свою мечту о собственном жилье.

Условия

Основные условия, которые следует учесть при получении ипотечного кредита:

- Возраст: Заемщику должно быть не меньше 18 и не больше 65 лет.

- Доход: Банк требует, чтобы у заемщика был стабильный и достаточный доход для погашения кредита.

- Кредитная история: Заемщик должен иметь положительную кредитную историю без задолженностей по другим кредитам.

- Стоимость недвижимости: Банк будет оценивать стоимость недвижимости, на которую вы хотите взять кредит.

- Первоначальный взнос: Как правило, банк требует минимального первоначального взноса в размере от 10% до 30% от стоимости недвижимости.

- Страхование: Заемщику может потребоваться страхование недвижимости и/или страхование жизни и здоровья.

- Процентная ставка: Важным условием является размер процентной ставки по кредиту, который может зависеть от ставки Центрального Банка и финансового рынка.

Условия кредитования могут различаться у разных банков и программ кредитования. Поэтому перед подачей заявки на ипотечный кредит важно ознакомиться с условиями и выбрать наиболее подходящий вариант.

Регулярный доход

Один из ключевых критериев, которые банки учитывают при рассмотрении заявки на ипотечный кредит, это наличие регулярного дохода у заемщика. Регулярный доход позволяет банку оценить финансовую надежность заемщика и его способность выплачивать ипотечный кредит вовремя.

Регулярный доход может представлять собой заработную плату, дивиденды, арендную плату от сдачи недвижимости в аренду или другие источники стабильного дохода. Особое внимание при рассмотрении заявки уделяется такому параметру, как стабильность дохода. Банки предпочитают заемщиков с регулярным доходом, получаемым на протяжении длительного времени, так как это указывает на надежность заемщика и на его финансовую устойчивость.

Важно также отметить, что банкам требуются документы, которые подтверждают регулярность дохода. Это могут быть справки с места работы, выписки со счетов, налоговые декларации, подтверждающие доходы от предпринимательской деятельности и другие документы.

При рассмотрении ипотечной заявки, банк также может учесть регулярные расходы заемщика, такие как выплаты по другим кредитам, алименты или другие обязательные платежи. Это помогает оценить финансовое положение заемщика и его способность управлять своими финансами.

Учитывая регулярный доход, банк определяет максимальную сумму ипотечного кредита, которую заемщик может получить, а также процентную ставку по кредиту. Чем стабильнее и выше регулярный доход заемщика, тем более выгодные условия кредитования он может получить.

Имейте в виду, что регулярный доход играет важную роль в ипотечном кредитовании, и от его наличия и стабильности зависит возможность получения ипотечного кредита по выгодным условиям.

Подтверждение занятости

Подтверждение занятости может быть предоставлено следующими документами:

- Трудовой договор или контракт

- Справка о доходах

- Выписка из трудовой книжки

- Налоговая декларация

Трудовой договор или контракт являются основными документами, подтверждающими занятость и доходы заемщика. Они должны содержать информацию о структуре и размере заработной платы, а также периоде работы на текущем месте.

Справка о доходах выполняет функцию подтверждения информации, указанной в трудовом договоре или контракте. Она может быть выдана бухгалтерией предприятия или организацией.

При отсутствии трудового договора или контракта, а также формального трудоустройства, выписка из трудовой книжки может использоваться в качестве документального подтверждения занятости. Она содержит данные о предыдущих местах работы и продолжительности трудовой деятельности.

Налоговая декларация может быть отправлена в налоговую службу при самозанятости или предоставлении услуг на условиях фриланса. Она отражает доходы заемщика за определенный период и используется в качестве документального подтверждения занятости и стабильности доходов.

Важно отметить, что банки могут требовать дополнительные документы для подтверждения занятости в зависимости от своих внутренних политик. Поэтому перед обращением в банк рекомендуется ознакомиться с требованиями к подтверждению занятости и необходимостью предоставления дополнительных документов.

Первоначальный взнос

Определение размера первоначального взноса зависит от нескольких факторов, таких как общая стоимость недвижимости, требования кредитора и финансовая способность заемщика. Обычно первоначальный взнос составляет от 10% до 20% от стоимости недвижимости. Чем выше первоначальный взнос, тем меньше сумма кредита и тем ниже процентная ставка.

Кроме того, при первоначальном взносе менее 20% покупателю может понадобиться дополнительная защита в виде ипотечного страхования. Это дополнительный расход, который покрывает страховая компания, чтобы защитить себя от возможных убытков в случае дефолта заемщика.

Важно учитывать, что сумма первоначального взноса может существенно влиять на доступность ипотечного кредита. Некоторые кредиторы могут требовать большего первоначального взноса для заемщиков с неблагоприятной кредитной историей или низким доходом.

Первоначальный взнос — это один из основных факторов, которые следует учесть при планировании ипотечного кредита. Чем выше первоначальный взнос, тем меньше сумма кредита и тем ниже общие затраты на кредит. Поэтому важно заранее определить свои финансовые возможности и выбрать оптимальный размер первоначального взноса, чтобы сделать покупку недвижимости более выгодной и комфортной.

Процентные ставки

Ставки на ипотечные кредиты могут варьироваться в зависимости от различных факторов, таких как рыночная ситуация, банковская политика, длительность кредита и кредитный рейтинг заемщика.

В настоящее время процентные ставки на ипотечные кредиты являются относительно низкими, что делает их более доступными для широкого круга заемщиков.

Прежде чем брать ипотечный кредит, важно изучить различные предложения разных банков и выбрать наиболее выгодные условия с наименьшей процентной ставкой.

Не стоит забывать, что процентные ставки на ипотечные кредиты могут быть фиксированными или переменными на протяжении всего срока кредита.

При выборе кредита с фиксированной процентной ставкой, размер ежемесячного платежа останется неизменным на протяжении всего срока кредита. Это делает планирование бюджета проще и предсказуемее.

С другой стороны, кредиты с переменной процентной ставкой могут предложить более низкие начальные ставки, но они могут изменяться в зависимости от движения рынка. Это может повлиять на размер ежемесячных платежей и общие затраты на кредит в плане процентов.

Выбор между фиксированной и переменной процентной ставкой зависит от вашей личной ситуации и рисков, которые вы готовы принять.

Фиксированные ставки

Преимущества фиксированных ставок очевидны. Во-первых, они предоставляют вам уверенность в том, какие будут ваши ежемесячные платежи. Вы можете спланировать свой бюджет заранее и распределить свои финансовые ресурсы соответствующим образом.

Во-вторых, фиксированная ставка защищает вас от возможного увеличения процентных ставок на рынке. Если рыночные ставки возрастают, вам не придется платить больше по ипотеке. Ваш платеж остается неизменным.

Однако следует помнить, что фиксированные ставки могут быть несколько выше, чем переменные. Но, перед выбором типа процентной ставки, необходимо учитывать инфляцию и возможную волатильность рынка процентных ставок.

Если вам необходимо стабильность и защита от вариаций на рынке процентных ставок, фиксированные ставки могут быть отличным решением при выборе ипотечного кредита.

| Преимущества | Недостатки |

|---|---|

| Стабильность ежемесячных платежей | Может быть выше, чем переменные ставки |

| Защита от увеличения процентных ставок |