Оценка бизнеса – это процесс определения финансовой стоимости предприятия. Это важный шаг, который позволяет владельцам и потенциальным инвесторам понять, сколько стоит бизнес и какой потенциал у него есть. Оценка бизнеса может проводиться в различных целях, включая продажу, привлечение инвестиций или участие в судебных разбирательствах. В этой статье мы рассмотрим различные виды оценки бизнеса и методы, применяемые для их проведения.

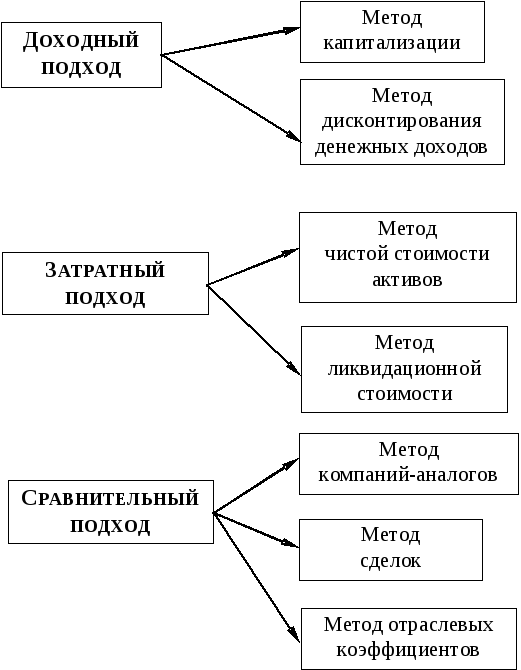

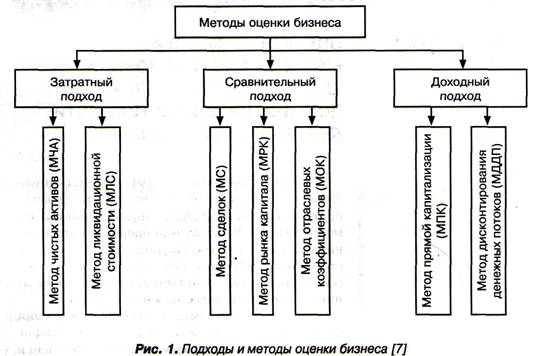

Одним из наиболее распространенных видов оценки бизнеса является оценка по доходам. Этот подход основывается на ожидаемых доходах, которые может приносить предприятие в будущем. Для определения стоимости бизнеса используются различные финансовые модели, такие как дисконтированный денежный поток (DCF) или мультипликаторы отношений цены к прибыли (P/E) или стоимости по выручке (P/S).

Другой распространенный метод оценки бизнеса – это сравнительная оценка. Он основывается на анализе аналогичных предприятий и определении их стоимости. В этом случае рассматриваются различные показатели, такие как выручка, прибыльность, стоимость активов и долгов. Сравнительная оценка позволяет определить, насколько предприятие отличается от других компаний в своей отрасли и как это может повлиять на его стоимость.

Оценка бизнеса: виды и методы оценки предприятия [Экономика economics]

Виды оценки бизнеса могут варьироваться в зависимости от цели и задач оценки. Один из наиболее распространенных видов оценки — оценка по доходности, которая основывается на прогнозе будущих доходов ирисков. Другим видом оценки является оценка по аналогии, которая используется в случае отсутствия достаточно данных для прогнозирования будущих доходов. Также существует оценка по стоимости активов, которая определяется на основе суммы стоимостей активов компании.

Помимо видов оценки, существуют и различные методы оценки предприятия. Один из таких методов — метод дисконтированных денежных потоков (Discounted Cash Flow, DCF), который основывается на прогнозе будущих денежных потоков компании и их дисконтировании. Другим методом является метод аналогий, который основывается на сравнении схожих компаний и определении их стоимости. Также используется метод стоимости активов, основанный на оценке стоимости активов компании.

Каждый из методов оценки имеет свои преимущества и недостатки, и выбор метода зависит от цели и условий оценки. В некоторых случаях может быть необходимо комбинировать несколько методов для получения более точной оценки предприятия.

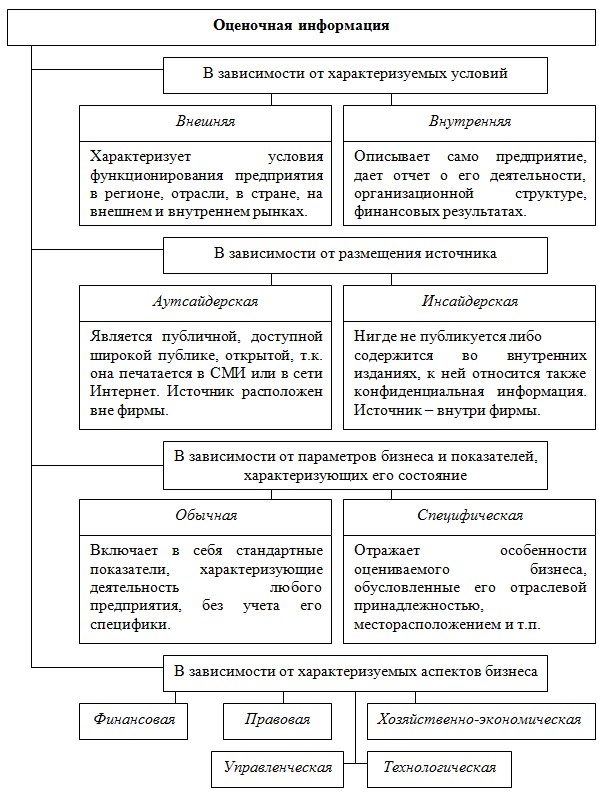

Оценка бизнеса является сложной задачей, требующей анализа большого объема информации и оценки ряда факторов. Компаниям и инвесторам важно иметь точную и надежную оценку стоимости предприятия, чтобы принимать обоснованные решения о покупке, продаже или инвестировании в бизнес.

| Вид оценки | Описание |

|---|---|

| Оценка по доходности | Основывается на прогнозе будущих доходов и рисков |

| Оценка по аналогии | Используется в случае отсутствия достаточно данных для прогнозирования будущих доходов |

| Оценка по стоимости активов | Определяется на основе суммы стоимостей активов компании |

Каждый из методов оценки предприятия имеет свои преимущества и недостатки, и выбор метода зависит от цели и условий оценки. Результаты оценки помогают принимать обоснованные решения по поводу инвестиций, покупки или продажи предприятия.

Виды оценки бизнеса

Для определения стоимости и финансового состояния предприятия существуют различные методы оценки бизнеса. Каждый из них имеет свои особенности и применяется в зависимости от конкретных целей оценки. Вот основные виды оценки бизнеса:

- Метод сравнительных аналогий:

Этот метод основан на сравнении аналогичных предприятий, чтобы определить стоимость и динамику развития оцениваемого бизнеса. Аналогичные предприятия могут быть выбраны по различным критериям, таким как отрасль, рыночная позиция, размер и другие факторы.

- Метод доходности:

Этот метод основан на оценке будущих доходов, которые может приносить предприятие. Процесс оценки включает анализ финансовых показателей предприятия, прогнозирование доходов и определение современной стоимости будущих денежных потоков.

- Метод стоимости активов:

Этот метод основан на оценке стоимости активов, включая нематериальные активы, недвижимость, оборудование и другие основные активы предприятия. Стоимость активов определяется на основе их рыночной стоимости или стоимости замены.

- Метод рыночной капитализации:

Этот метод основан на оценке рыночной капитализации компании и ее акций. Он используется в случае оценки публичных компаний, когда доступны данные о рыночной стоимости ее акций и их общем количестве.

Каждый из этих методов имеет свои достоинства и ограничения, и выбор подходящего метода оценки бизнеса зависит от конкретной ситуации и задач. Комбинация различных методов может использоваться для получения более полной и точной оценки стоимости бизнеса.

Оценка по доходу

Для проведения оценки по доходу используются различные финансовые показатели, такие как обороты, прибыль, денежный поток и другие. Оценка по доходу дает представление о том, какую прибыль может принести предприятие в будущем.

Оценка по доходу может быть осуществлена на основе различных подходов. Один из них — метод дисконтирования денежных потоков. При использовании этого метода оценки, ожидаемые денежные потоки, получаемые предприятием в течение определенного периода времени, дисконтируются с учетом временной стоимости денег.

Другой распространенный подход — множитель рентабельности. Данный метод основывается на использовании определенного множителя, который умножается на рентабельность предприятия. Полученное значение является оценкой стоимости бизнеса.

Важно учитывать, что оценка по доходу является приближенной, так как предполагает ряд предположений и прогнозов о будущих доходах и расходах. Однако, она является важным инструментом для инвесторов и предпринимателей при принятии решений о покупке или продаже бизнеса.

Оценка по активам

Для проведения оценки по активам необходимо проанализировать балансовую стоимость активов предприятия, а также их рыночную стоимость. Балансовая стоимость активов определяется на основе учетной отчетности компании и включает в себя стоимость основных и оборотных средств, нематериальных активов и других активов, которыми обладает предприятие.

Рыночная стоимость активов определяется на основе их рыночной цены. Для этого проводится анализ рынка и определяется стоимость схожих активов, которые могут быть проданы на рынке.

В результате анализа балансовой и рыночной стоимости активов, определяется общая стоимость предприятия. Эта величина позволяет оценить финансовое состояние компании и ее рыночную ценность.

Оценка по активам является важным инструментом для анализа бизнеса и принятия решений о его продаже или покупке. Она позволяет оценить потенциал предприятия и его стоимость на рынке.

| Вид активов | Балансовая стоимость | Рыночная стоимость |

|---|---|---|

| Основные средства | 100 000 000 руб. | 90 000 000 руб. |

| Оборотные средства | 50 000 000 руб. | 45 000 000 руб. |

| Нематериальные активы | 20 000 000 руб. | 18 000 000 руб. |

| Прочие активы | 10 000 000 руб. | 9 000 000 руб. |

Общая стоимость предприятия: 170 000 000 руб.

Методы оценки бизнеса

1. Дисконтированный денежный поток (Discounted Cash Flow, DCF).

Метод DCF основывается на прогнозе будущих денежных потоков, генерируемых бизнесом, и их дисконтировании по ставке дисконта. Получившийся приведенный денежный поток позволяет определить стоимость бизнеса.

2. Сравнительный анализ (Comparable Analysis).

Сравнительный анализ используется для определения стоимости бизнеса на основе сравнения с аналогичными предприятиями в отрасли. Для этого анализируются финансовые показатели и рыночные данные других компаний.

3. Активный подход (Asset Approach).

Метод активного подхода основывается на оценке всех активов и обязательств бизнеса. Для этого проводится оценка вещественных и интеллектуальных активов, а также учитывается предполагаемое временное их использование.

4. Доходный подход (Income Approach).

Доходный подход заключается в оценке бизнеса на основе его доходности. Для этого используются различные финансовые показатели, такие как чистая прибыль, EBITDA или прибыль на акцию.

5. Маркетинговый подход (Market Approach).

Метод маркетингового подхода основывается на оценке бизнеса на основе его рыночной цены. Для этого проводится анализ аналогичных продаж и сделок.

Каждый метод оценки бизнеса имеет свои преимущества и недостатки. Определение наиболее подходящего метода зависит от ряда факторов, включая цель оценки, отраслевую специфику бизнеса и доступность данных. Практическое применение комбинации различных методов позволяет получить более точную и объективную оценку стоимости предприятия.

Метод дисконтированных денежных потоков

Основная идея МДДП заключается в оценке стоимости бизнеса через прогнозирование будущих денежных потоков, которые могут быть получены от его деятельности. Для этого производится анализ и прогнозирование потока поступлений (доходов) и потока выплат (расходов) предприятия.

Прогнозируемые денежные потоки для каждого года будущего периода приводятся к единому времени — нулевому году, это делается с помощью дисконтирования. Дисконтирование — это процесс приведения будущих денежных потоков к их приведенной стоимости на текущий момент времени.

Для дисконтирования прогнозируемых денежных потоков применяется дисконтирующий коэффициент (ставка дисконта), который зависит от риска предприятия и издержек капитала. Дисконтирование позволяет учесть фактор времени и отражает предпочтения инвесторов в пользу более ранних денежных потоков.

Оценка предприятия по методу дисконтированных денежных потоков позволяет учесть не только текущую прибыль, но и долгосрочную перспективу предприятия и его потенциал для создания денежных потоков в будущем. Она является более точной и рациональной, по сравнению с другими методами оценки бизнеса, такими как метод доходности активов или метод доходности от продажи предприятия.

Метод сравнения с аналогичными компаниями

Прежде всего, необходимо определить группу аналогичных компаний, с которыми будет проводиться сравнение. Эти компании должны быть профильными и иметь схожие характеристики и масштабы бизнеса.

Затем происходит сбор и анализ финансовых данных выбранных компаний. Важно учитывать такие показатели, как выручка, чистая прибыль, активы, задолженность, маржинальность и другие финансовые показатели.

Сравнительный анализ позволяет оценить финансовую состоятельность и эффективность предприятия, выявить его преимущества и недостатки по сравнению с аналогичными компаниями. Если оцениваемое предприятие имеет более высокие показатели, чем у сравниваемых компаний, это может свидетельствовать о его высокой стоимости и успешности.

Однако, необходимо учитывать, что этот метод имеет свои ограничения. Во-первых, найти абсолютно аналогичные компании может быть сложно, особенно если присутствуют уникальные характеристики или рыночные условия. Во-вторых, различия в учетной политике и финансовой отчетности могут исказить результаты сравнений.

Тем не менее, метод сравнения с аналогичными компаниями является ценным инструментом при оценке бизнеса. Он помогает сравнить оцениваемое предприятие с другими компаниями в отрасли и получить представление о его стоимости и конкурентоспособности.