Вексель – это финансовый инструмент, который широко используется в мировой практике. Он представляет собой письменное обязательство одного лица (трассанта) перед другим лицом (лично или через платежный агент) о безусловном и бесконтрольном выплате определенной суммы денег в определенный срок, не превышающий одного года. Вексель является одной из наиболее распространенных форм безналичных расчетов, особенно в международной торговле.

Преимуществами векселя являются его юридическая значимость, удобство в проведении расчетов, высокая гарантия исполнения обязательств и легковесность в использовании. Вексель является доказательством должника и имеет силу исполнительного листа, что делает его защиту намного проще по сравнению с другими обязательствами. Кроме того, вексель дает возможность производить безналичные расчеты и ускоряет оборот денег.

Однако, у векселя есть и некоторые недостатки. Например, он требует солидной юридической подготовки, чтобы составить его в соответствии с действующими правилами. Также, в случае неплатежеспособности должника, владелец векселя должен затратить дополнительные усилия, чтобы подтвердить свои права и получить свои деньги. Кроме того, вектель может быть перемещен по эндоссаменту, что обуславливает некоторые ограничения его использования.

В целом, вексель является эффективным финансовым инструментом, который имеет свои особенности и преимущества. Как и любой инструмент, он имеет некоторые ограничения и недостатки. Правильное использование векселя может значительно облегчить проведение международных расчетов и обеспечить надежную защиту владельцу. Тем не менее, он требует определенных навыков и знаний для его эффективного использования.

Особенности векселя: преимущества и недостатки

Преимущества векселя:

- Высокая ликвидность. Вексель может быть легко обменен на деньги или использован для оплаты товаров и услуг.

- Гарантированное исполнение обязательств. Подписавшись на вексель, должник становится законно обязанным выплатить сумму в назначенные сроки.

- Возможность передачи права собственности на вексель. Вексель является документом, который можно передавать от одного лица к другому без необходимости заключения новых сделок.

- Простота обращения. Вексель имеет определенную форму и требует установленных законом элементов, что делает его понятным и легко проверяемым.

Недостатки векселя:

- Необходимость кредитной истории. Некоторые лица могут столкнуться с трудностями при получении векселя из-за отсутствия достаточной кредитной истории или невыполнения требований по кредитоспособности.

- Возможность мошенничества. Вексель может быть подделан или использован в мошеннических целях, что может привести к финансовым потерям.

- Ограничение в размере векселя. Установленные законом ограничения по сумме могут быть недостаточными для покрытия больших транзакций или крупных обязательств.

В целом, вексель является важным инструментом для совершения деловых операций, но требует внимательного рассмотрения всех его особенностей и ограничений. Понимание преимуществ и недостатков векселя позволяет эффективно использовать его в экономической деятельности.

Вексель: что это такое и для чего нужен?

Вексель является правильным документом, который должен соответствовать строгим формальностям и обязательно содержать указание на определенную дату платежа, сумму, название должника и кредитора. Вексель может быть дисконтным или не дисконтным. Вексельная операция выполняется в случае, когда должник обязуется в определенный срок вернуть долговое обязательство, совершить оплату или принести соответствующую выручку векселя.

Основные преимущества использования векселя в коммерческой деятельности заключаются в следующем:

- Официальность и юридическая сила. Вексель — это правовой документ, который дает возможность вести официальные расчеты и обеспечивает правовую защиту при возникновении споров.

- Гибкость и удобство использования. Вексель можно передавать от одного лица к другому, использовать как платежный инструмент и обеспечить безопасность при проведении финансовых операций.

- Финансовая гарантия. Использование векселя дает возможность обеспечить финансовую гарантию при покупке или продаже товаров и услуг.

Вместе с тем, у векселя есть и некоторые недостатки:

- Необходимость выполнения формальностей. Для формирования и действительности векселя необходимо соблюдать определенные требования по оформлению, что может усложнить процесс его применения.

- Риски неуплаты. В случае не выполнения обязательств по векселю должником, кредитор может столкнуться с риском не получить свои деньги.

- Сложность проведения операций с векселем. Для проведения операций с векселями необходимо иметь определенные знания и опыт в данной сфере, что может создать сложности для непрофессионалов.

В целом, вексель — это эффективный инструмент коммерческого оборота, который обеспечивает юридическую защиту и гарантии при совершении финансовых операций между юридическими и физическими лицами.

Определение и основные характеристики

Основные характеристики векселя:

- Сроки: вексель всегда имеет определенную дату погашения, которая фиксируется в документе. Отсчет срока начинается с момента его выпуска.

- Сумма: вексель указывает конкретную сумму долга, которую должен оплатить должник. Эта сумма может быть номинальной (которая указывается в документе) или может быть переменной, зависящей от других документов или событий.

- Подписи: вексель должен быть подписан обязательными участниками – плательщиком и выгодоприобретателем. Закон требует, чтобы эти подписи были собственноручными и нанесены на самой странице векселя.

- Безусловность: вексель является безусловным обязательством, что означает, что его выпуск и обязательство его оплаты не зависят от факторов или условий, отличных от тех, которые указаны в самом документе.

- Передача права: вексель может быть передан от кредитора кредитору. Это происходит путем зачета, перевода прав или продажи долга, что делает вексель очень гибким документом и эффективным инструментом для обмена финансовыми средствами.

Все эти особенности делают вексель привлекательным инструментом для бизнеса и финансовых операций, но, как и у любого финансового инструмента, есть определенные преимущества и недостатки, которые следует принять во внимание при его использовании.

Определение векселя

Основное назначение векселя заключается в том, чтобы обеспечить стабильность и безопасность финансовой сделки. Вексель обеспечивает гарантию платежа для его владельца, а также предоставляет возможность гибких финансовых операций.

Вексель должен содержать следующую информацию: наименование «вексель» на самом документе, указание на его безусловность (например, фразы «безусловный вексель» или «это вексель, который будет выплачен в любом случае»), точную сумму, за которую вексель был выдан, дату выплаты, название или полное наименование человека или компании, которой будет выплачен вексель (выгодоприобретателю), а также имя и подпись должника (плательщика).

Вексель может иметь различные виды и классифицироваться в соответствии с определенными параметрами, такими как способ погашения или срок действия. Также вексель может быть передан от одного лица другому и стать объектом финансовых сделок.

Определение векселя является основополагающим понятием в финансовом мире, которое необходимо знать для оценки его преимуществ и недостатков.

Основные характеристики векселя

Основные характеристики векселя включают:

1. Определенные условия платежа:

Вексель должен содержать четкие и конкретные условия платежа, включая сумму, дату платежа и место его осуществления. Это позволяет обеим сторонам точно знать свои обязанности и права.

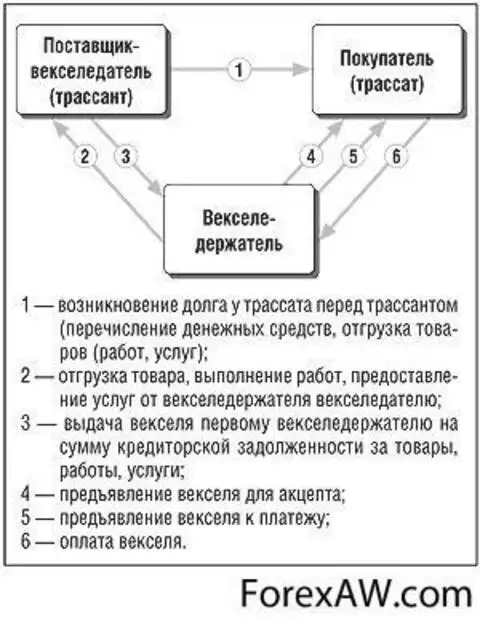

2. Участники вексельной операции:

Вексель может быть выдан как физическим, так и юридическим лицом. Дебитор — это лицо, которое обязуется выплатить сумму векселя, а кредитор — получить эту сумму. Вексель может быть передан от одного лица к другому путем цессии.

3. Порядок обращения векселя:

Вексель может быть обращен на предъявителя, когда долг оплачивается непосредственно владельцу векселя, или на заказ, когда долг оплачивается по поручению определенного лица или организации. Векселедержатель может также обратиться к третьему лицу для получения оплаты.

4. Правовая защита и гарантии:

Векселю присваивается юридическая сила и подлежит защите законом. В случае несоблюдения условий платежа, векселедержатель имеет право требовать выплаты суммы векселя с учетом применения процентов и штрафов. Его высокая степень надежности обусловлена также возможностью обеспечения векселя залогом или поручительством.

В целом, вексель является эффективным инструментом для регулирования платежных обязательств и обеспечения финансовой безопасности для сторон вексельной операции.

Преимущества использования векселя в экономике

1. Удобство и гибкость

Вексель представляет собой простой и удобный инструмент платежных операций. Он может быть использован для оплаты товаров, услуг, а также отдельного вида финансовых операций. Благодаря гибкости условий, вексель может быть принят как форма оплаты почти в любой стране и быть сконвертирован в любую валюту.

2. Формирование долгосрочных партнерских отношений

Использование вексельных операций позволяет компаниям формировать долгосрочные партнерские отношения. Принимая или выписывая векселя, они подтверждают готовность выполнять платежные обязательства в будущем, что способствует укреплению доверия между партнерами и созданию стабильных взаимоотношений.

3. Избежание необходимости в наличных деньгах

Использование векселей позволяет компаниям избежать необходимости в наличных деньгах для проведения платежей. Вместо этого, они могут выписывать или принимать векселя в качестве гарантии будущих платежей. Это особенно актуально в случаях, когда наличные деньги неудобно или рискованно использовать.

4. Повышение ликвидности

Выписка векселей позволяет компаниям повысить свою ликвидность. Они могут продать вексели другим компаниям или банкам, получив сразу необходимые денежные средства. Это позволяет использовать рынок векселей для финансирования текущих или долгосрочных операций и улучшения финансового положения компании.

5. Защита от некредитоспособных партнеров

Выписка или принятие векселя позволяет предотвратить проблемы, связанные с некредитоспособностью партнеров. Поскольку вексель является письменной платежной обязательством, его можно использовать в качестве юридического доказательства задолженности и обратиться в суд в случае невыполнения партнером своих обязательств.

Вексель является эффективным инструментом для проведения платежных операций и создания стабильных партнерских отношений в экономике. Его использование позволяет улучшить гибкость и ликвидность компаний, а также обеспечить надежную защиту от некредитоспособных партнеров.

Гибкость и удобство векселя как финансового инструмента

Гибкость векселя заключается в его способности быть использованным в качестве платежного инструмента и обеспечивать гибкость в выборе условий сделки. Вексель может быть оформлен как простая инкассация без участия банка или как банковская гарантия с обязательством банка погасить вексель в случае невыполнения обязательствы должником. Кроме того, вексель может быть неотъемлемой частью кредитного договора, что позволяет участникам финансовых операций найти наиболее выгодные условия для себя.

Удобство векселя проявляется в его простоте и доступности. Для оформления векселя не требуется большого количества документов и формальностей, что упрощает процесс его использования. Вексель также позволяет быстро и удобно проводить платежи, не требуя физического присутствия сторон в сделке. Кроме того, вексель является независимым инструментом и может быть передан от одного лица к другому без изменения его характеристик. Это позволяет участникам финансовых операций гибко и своевременно осуществлять платежи, не теряя времени на оформление и регистрацию новых документов.

Таким образом, гибкость и удобство векселя делают его незаменимым финансовым инструментом. Он позволяет участникам финансовых операций быстро и эффективно осуществлять платежи, выбирать оптимальные условия сделок и обеспечивать надежную защиту своих интересов.

Гибкость векселя для сторон участников

Первое преимущество гибкости векселя заключается в его возможности быть адаптированным под различные суммы, сроки и условия платежа. Стороны могут договориться о сумме и дате платежа, а также о других условиях, таких как проценты за использование векселя или возможность его продления. Таким образом, вексель может быть настроен исходя из конкретных потребностей и возможностей сторон, что обеспечивает гибкость и удобство в использовании.

Второе преимущество гибкости векселя состоит в его способности быть передаваемым на другие лица. Сторона, которая имеет вексель, может передать его другой стороне в качестве платежного инструмента. Такая гибкость в переводе векселя позволяет сторонам легко осуществлять платежи, а также использовать их для предоставления гарантий и обеспечения сделок. Благодаря этой особенности вексель обладает высокой ликвидностью и удобством в использовании, что делает его привлекательным как для бизнеса, так и для физических лиц.

Таким образом, гибкость векселя для сторон участников представляет значительное преимущество, которое позволяет адаптировать его под конкретные потребности и требования, а также легко осуществлять платежи и обеспечивать сделки. Это делает вексель эффективным и универсальным инструментом для регулирования платежей и обмена ценностями.