Финансовый крах – это феномен, который может привести к серьезным последствиям для компаний и отдельных предпринимателей. Выявление и предотвращение возможного банкротства становятся приоритетными задачами в современном бизнесе. Для успешного предотвращения финансовой катастрофы необходимо иметь возможность правильно оценивать вероятность банкротства.

Существует множество методов и моделей для оценки вероятности банкротства, каждый из которых имеет свои особенности и предназначение. Один из наиболее распространенных методов – анализ финансовых показателей компании. Он основан на изучении структуры ее активов и пассивов, финансовых показателей и отчетности, что позволяет определить степень финансового здоровья и устойчивости организации.

Помимо анализа финансовых показателей, существуют и другие методы оценки вероятности банкротства. Взаимосвязь между факторами, влияющими на возможное банкротство компании, и другими важными переменными может быть выявлена с помощью статистических моделей, таких как дискриминантный анализ или многомерный анализ. Эти методы позволяют прогнозировать возможное банкротство и принимать меры по его предотвращению.

Важно понимать, что оценка вероятности банкротства – это сложный процесс, требующий анализа большого объема данных и использования специальных методов. Однако, благодаря современным технологиям и развитию научной базы, компании могут обеспечить себе защиту от финансовых проблем и избежать потенциальной банкротства.

Методы оценки вероятности банкротства

Один из наиболее распространенных методов — это анализ финансовых показателей. При этом используются различные финансовые коэффициенты, которые рассчитываются на основе данных бухгалтерской отчетности компании. Например, такие показатели как текущая ликвидность, коэффициент обеспеченности собственными средствами, оборачиваемость активов и другие могут служить индикаторами финансового состояния и риска банкротства.

Другим методом является анализ макроэкономических факторов, который позволяет оценить влияние экономической ситуации на возможность банкротства компании. К таким факторам относятся уровень инфляции, ставка безработицы, рост ВВП и другие. Изменение данных показателей может существенно повлиять на развитие бизнеса и финансовую стабильность компании.

Также существуют методы статистического анализа, которые позволяют выявить зависимости между различными переменными и вероятностью банкротства. Например, метод логистической регрессии позволяет оценить влияние различных факторов на вероятность банкротства и построить модель для прогнозирования данного риска.

Наконец, в последнее время все большую популярность приобретают методы машинного обучения, которые позволяют обрабатывать большие объемы данных и выявлять сложные зависимости. Например, методы искусственного интеллекта и нейронные сети позволяют анализировать неконвенциональные данные, такие как тексты новостей или социальные сети, и использовать их для прогнозирования вероятности банкротства.

В конечном итоге, выбор конкретного метода оценки вероятности банкротства зависит от целей и особенностей исследования. Однако важно понимать, что любой метод имеет свои ограничения, и результаты его применения следует интерпретировать с осторожностью. Поэтому при принятии финансовых решений всегда рекомендуется использовать комплексный подход, который включает анализ различных методов и проведение дополнительных исследований.

Вычисление финансового краха

Вычисление финансового краха представляет собой важный инструмент для оценки вероятности банкротства компании. Этот процесс основывается на анализе финансовых показателей и данных о компании, которые позволяют определить её финансовое положение и степень риска банкротства.

Одним из основных методов расчета вероятности банкротства является анализ финансовых показателей компании с использованием различных математических и статистических моделей. Данный анализ позволяет выявить факторы, которые могут негативно повлиять на финансовое состояние компании и привести к её банкротству.

В процессе вычисления финансового краха происходит оценка различных финансовых показателей, таких как оборачиваемость активов, ликвидность, рентабельность, задолженность и другие. Эти показатели помогают определить финансовую стабильность и устойчивость компании.

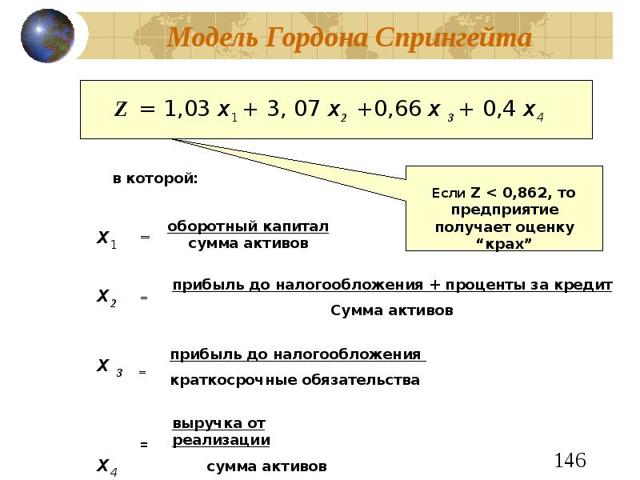

Для вычисления финансового краха также применяются различные модели и методы, такие как анализ дискриминантных функций, множественный анализ, регрессионный анализ и другие. Они позволяют предсказать вероятность банкротства и определить факторы, которые влияют на это событие.

Вычисление финансового краха является сложным и многоуровневым процессом, требующим глубокого анализа финансовых данных и использования различных моделей и методов. Правильная оценка финансовой устойчивости и вероятности банкротства компании позволяет принимать обоснованные решения и предотвращать финансовый крах.

Оценка финансового состояния

Существует несколько методов оценки финансового состояния компании, включающих в себя как финансовые, так и некоторые нефинансовые показатели. Основной задачей этих методов является выявление рисков и уязвимых мест в структуре финансовых потоков компании.

Одним из ключевых аспектов оценки финансового состояния компании является анализ баланса. Бала́нс – это отчет о состоянии собственности и финансового положения организации на определенную дату. Он включает в себя всю информацию о активах, обязательствах и капитале компании.

Важными финансовыми показателями при оценке финансового состояния компании являются:

- Коэффициент текущей ликвидности, который показывает, насколько быстро компания может конвертировать свои текущие активы в денежные средства для погашения текущих обязательств;

- Коэффициент обеспеченности собственными средствами, отражающий долю собственных средств компании в ее общей структуре капитала;

- Коэффициент рентабельности активов, который показывает, какую прибыль компания получает от использования своих активов;

- Коэффициент финансовой устойчивости, который определяет способность компании выплачивать проценты по займам и кредитам.

Важно отметить, что оценка финансового состояния компании должна быть комплексной и учитывать не только финансовые показатели, но и такие факторы, как рыночная конъюнктура, конкурентное окружение, управленческий потенциал и другие нефинансовые факторы.

Правильная оценка финансового состояния компании позволяет руководству и инвесторам принимать обоснованные решения и разрабатывать стратегии для предотвращения финансового краха и обеспечения устойчивого развития бизнеса.

Идентификация факторов риска

Один из основных способов идентификации факторов риска — анализ финансовых показателей компании. Здесь важно рассмотреть рентабельность, ликвидность, платежеспособность, а также состояние оборотных средств и задолженностей. При этом необходимо учесть изменения в этих показателях в течение последних лет.

Также важно учитывать макроэкономические факторы, которые могут повлиять на финансовое состояние компании. Это могут быть изменения в экономической сфере, такие как инфляция, процентные ставки, изменения валютного курса, а также изменения в политике и законодательстве. Они могут иметь непосредственное влияние на финансовую стабильность компании и ее способность к возврату долгов.

Другой важной областью идентификации факторов риска является анализ отраслевой ситуации. Рассмотрение конкурентной среды, тенденций рынка, изменений в потребительском спросе и поведении потребителей может помочь определить, насколько успешной будет компания в будущем.

Дополнительно, стоит учитывать внутренние факторы, такие как управление, организационная структура, качество продукции или услуги, способность компании к адаптации к изменениям и т. д. Все эти факторы могут оказать значительное влияние на финансовое положение компании и на ее способность избежать банкротства.

Таким образом, идентификация факторов риска является необходимой составляющей в процессе оценки вероятности банкротства. Анализ финансовых показателей, макроэкономических факторов, отраслевой ситуации и внутренних факторов может помочь выявить потенциальные проблемы и принять меры для предотвращения финансового краха компании.

Использование статистических методов

Другим распространенным методом является логистическая регрессия. Она основана на построении статистической модели, которая позволяет оценить вероятность банкротства на основе набора факторов и переменных.

Еще один полезный метод — вероятностный анализ. Он позволяет оценить вероятность того, что определенное событие произойдет, основываясь на данных и статистической информации.

Также стоит упомянуть о качественных методах, таких как дискриминантный анализ и анализ главных компонентов. Они позволяют выделить ключевые факторы, которые имеют наибольшее влияние на вероятность банкротства.

Использование статистических методов позволяет провести объективную оценку вероятности банкротства компании и принять соответствующие меры для ее предотвращения. Результаты анализа могут быть использованы для принятия решений на уровне управления компанией и для прогнозирования ее финансового состояния в будущем.

Предотвращение финансового краха

Первым шагом для предотвращения финансового краха является анализ и оценка финансового состояния компании. Необходимо рассмотреть все финансовые показатели, такие как общая задолженность, ликвидная и остаточная стоимости, денежные потоки и другие ключевые показатели. Анализ финансовой отчетности и проведение статистических методов помогут понять, какие риски связаны с текущим финансовым состоянием и какие меры необходимо принять.

Одним из способов предотвращения финансового краха является разработка и реализация стратегии улучшения финансового состояния компании. На основе проведенного анализа необходимо определить причины финансовой нестабильности и разработать план действий, направленный на устранение этих причин. Это может быть увеличение продаж, снижение издержек, изменение стратегии маркетинга или поиск новых источников финансирования.

Кроме того, важным аспектом предотвращения финансового краха является установление эффективной системы контроля и управления рисками. Компания должна иметь механизмы, которые помогут выявить и оценить потенциальные риски и принять меры по их снижению. Это может включать в себя регулярное обновление финансовой информации, оценку кредитоспособности клиентов, анализ рыночных тенденций и т.д.

Не следует забывать и о финансовом образовании и квалификации сотрудников. Обучение руководителей и сотрудников компании основам финансового анализа, методам управления рисками и принципам финансовой устойчивости позволит создать команду, способную эффективно реагировать на финансовые вызовы и предотвращать крах.

Внутренние факторы предотвращения

Диверсификация бизнеса

Во-первых, важно разносторонне развивать бизнес компании. Диверсификация активов и доходов является внутренним фактором, способствующим устойчивости и стабильности компании. Распределение активов и прибылей на различные сферы и регионы позволяет снизить риски, связанные с одним рынком или продуктом. Такой подход позволяет компании выйти из кризисных ситуаций и обеспечить финансовую устойчивость.

Финансовое планирование и контроль

Во-вторых, не менее важным фактором является наличие эффективной системы финансового планирования и контроля. Компания должна иметь четкую и прозрачную систему учета и анализа финансовой информации, а также механизмы контроля за исполнением финансовых планов. Регулярное и своевременное обновление финансовых планов позволяет компании оперативно реагировать на изменения в экономической и финансовой ситуации, а также предотвращать возникновение долговых обязательств и неплатежеспособности.

Эффективное управление рисками

В-третьих, эффективное управление рисками является ключевым фактором предотвращения финансового краха. Компания должна осознавать и оценивать все существующие риски, связанные с ее деятельностью, и разрабатывать стратегии и механизмы их снижения или устранения. Для этого необходимо проводить регулярное аудиторское и финансовое обследование организации, а также разрабатывать и внедрять эффективные системы внутреннего контроля, антикризисного управления, а также механизмы страхования от возможных рисков.

Качественное управление персоналом

В-четвертых, качественное управление персоналом также играет важную роль в предотвращении финансового краха. Компания должна обладать высококвалифицированными специалистами, а также разрабатывать и внедрять эффективные механизмы мотивации и контроля за работниками. Управленческая команда должна быть грамотно сформирована и иметь необходимые знания и навыки для управления финансами и принятия важных бизнес-решений.

Таким образом, внутренние факторы предотвращения являются неотъемлемой частью комплексной стратегии противодействия финансовым кризисам и банкротству. Компания, осознающая и учитывающая эти факторы, сможет эффективно управлять рисками и обеспечить свою финансовую устойчивость в сложных экономических условиях.

Внешние факторы предотвращения

Оценка вероятности банкротства предприятия включает не только анализ финансовых показателей, но также учет внешних факторов, которые могут повлиять на финансовое положение компании. Внешние факторы представляют собой обстоятельства, не зависящие от деятельности самих предприятий, но имеющие потенциал оказать существенное влияние на их банкротство. Данный подход к оценке вероятности банкротства позволяет более точно определить реальное финансовое состояние предприятия.

Среди внешних факторов, которые могут предотвратить финансовое крах предприятия, можно выделить следующие:

- Экономическая ситуация в стране или регионе. Экономический кризис, инфляция, рост безработицы и другие факторы могут существенно снизить спрос на товары и услуги предприятия, что негативно скажется на его финансовых показателях.

- Изменения законодательства. Введение новых налогов, ужесточение правил и нормативов, а также другие изменения в законодательстве могут повлечь за собой дополнительные затраты и проблемы для предприятия.

- Конкуренция на рынке. Возникновение новых конкурентов, снижение цен на товары и услуги, а также другие конкурентные факторы могут ухудшить финансовое положение предприятия и повлечь за собой его банкротство.

- Изменение вкусов и потребностей потребителей. Если предприятие не сможет адаптироваться к изменяющимся потребностям и предпочтениям потребителей, это может привести к снижению спроса на его товары и услуги и, как следствие, к банкротству.

- Геополитическая ситуация. Конфликты, военные действия, экономические санкции и другие геополитические риски могут негативно сказаться на финансовом состоянии предприятия.

Внешние факторы предотвращения являются важным аспектом в оценке вероятности банкротства предприятия. При использовании соответствующих методов анализа и учета внешних факторов, можно повысить точность прогнозирования финансового краха и разработать эффективные стратегии по его предотвращению.