Кредитование оборотных средств – это финансовый инструмент, предоставляемый банками предприятиям с целью покрытия необходимых затрат на ежедневную деятельность. Такой кредит помогает компаниям поддерживать стабильность и развивать бизнес в условиях сезонности или временного падения доходности.

Какие возможности открывает кредитование оборотных средств?

В первую очередь, это позволяет предприятиям обеспечивать своевременную оплату поставщикам и укреплять деловые отношения. Быстрый доступ к дополнительным деньгам важен для поддержания постоянных поставок товаров и услуг, что способствует удовлетворению потребностей клиентов.

Кроме того, кредитование оборотных средств помогает компаниям расширять ассортимент товаров или услуг, запускать новые проекты, развивать рекламную и маркетинговую компанию. Благодаря этому предприятия получают возможность привлекать больше клиентов и увеличивать объемы продаж, что является ключевым фактором роста и укрепляет их позиции на рынке.

Какие преимущества предоставляет кредит на оборотные средства?

Во-первых, это гибкость и быстрота оформления кредита. Банки предлагают широкий выбор программ, которые можно подстроить под конкретные потребности компании. Кроме того, формальности оформления кредита в таких случаях сведены к минимуму, что позволяет получить деньги в самые короткие сроки.

Во-вторых, кредит на оборотные средства является относительно дешевым финансовым инструментом. Более того, некоторые банки предоставляют специальные условия для своих постоянных клиентов, что позволяет сэкономить на процентных ставках и других дополнительных услугах.

Итак, кредитование оборотных средств является важным инструментом для развития бизнеса и обеспечения его стабильности. Благодаря достоинствам данного финансового инструмента предприятия имеют возможность успешно преодолевать финансовые трудности и эффективно управлять своей деятельностью.

Кредитование оборотных средств: возможности и преимущества

Возможности кредитования оборотных средств

1. Финансирование закупок сырья и материалов.

2. Оплата зарплаты и коммунальных платежей.

3. Приобретение необходимого оборудования и техники.

4. Финансирование рекламных кампаний и маркетинговых мероприятий.

5. Погашение задолженностей перед поставщиками.

6. Расширение бизнеса и открытие новых филиалов.

Преимущества кредитования оборотных средств

1. Обеспечение стабильности и непрерывности бизнеса.

2. Повышение конкурентоспособности и расширение рынков сбыта.

3. Реализация новых проектов и модернизация предприятия.

4. Улучшение финансовой позиции и рейтинга компании.

5. Создание резервов на неожиданные ситуации и кризисы.

6. Привлечение инвесторов и партнеров.

Кредитование оборотных средств позволяет предпринимателям осуществлять свои планы и развиваться, не ограничиваясь только собственными финансовыми ресурсами. Выбирая правильную стратегию и партнера для кредитования, бизнесмены получают возможность реализовывать свои идеи и достигать поставленных целей.

Обзор понятия «кредитование оборотных средств»

Основными преимуществами кредитования оборотных средств являются:

| 1 | Возможность получения дополнительных финансовых ресурсов |

| 2 | Улучшение платежеспособности и ликвидности предприятия |

| 3 | Гибкость в использовании средств |

| 4 | Снижение финансовых рисков |

| 5 | Стимулирование развития бизнеса |

Кредитование оборотных средств может осуществляться различными способами: через банковский кредит, получение факторинга, привлечение инвестиций или использование других форм финансирования.

Важно отметить, что кредитование оборотных средств требует ответственного подхода и четкого планирования. Предприятия должны провести анализ своей финансовой состоятельности, спроса на продукцию или услуги, а также рассчитать свою способность возврата кредита.

В целом, кредитование оборотных средств является важным инструментом, позволяющим компаниям развиваться и расширять свою деятельность. Оно дает возможность справиться с финансовыми трудностями и обеспечить непрерывность процессов на предприятии.

Основные понятия и определения

При кредитовании оборотных средств существует ряд важных понятий и определений, которые необходимо учесть:

Оборотные средства – это денежные средства и другое имущество, которые используются для обеспечения текущей деятельности предприятия. Они включают запасы товаров, сырья и материалов, дебиторскую и кредиторскую задолженность, денежные средства в кассе и на расчетных счетах, и другие текущие активы.

Кредитование оборотных средств – это процесс предоставления кредита или займа предприятию для покрытия его текущих финансовых потребностей. Кредиты оборотных средств могут использоваться для пополнения оборотных средств, оплаты закупок, погашения краткосрочной задолженности и других текущих операций.

Кредитор – это финансовая организация или индивидуальный кредитор, предоставляющий заемные средства предприятию. Кредитор может быть банком, кредитной организацией, лизинговой компанией или другим кредитным учреждением.

Заемщик – это предприятие или индивидуальный предприниматель, который берет взаймы деньги у кредитора. Заемщик обязуется вернуть заемные средства в установленные сроки и выплатить проценты за использование кредита.

Процентная ставка – это плата, которая взимается за использование заемных средств. Процентная ставка может быть фиксированной или изменяемой и устанавливается в зависимости от рыночных условий, кредитной истории заемщика и других факторов.

Срок кредита – это период времени, в течение которого заемщик обязан вернуть заемные средства и выплатить проценты. Срок кредита может быть краткосрочным (до одного года) или долгосрочным (более одного года).

Залог – это имущество, которое заемщик предоставляет в качестве гарантии погашения кредита. Залог может быть движимым (например, автомобилем, оборудованием) или недвижимым (например, земельным участком, зданием).

Понимание этих основных понятий и определений поможет предприятию более эффективно использовать кредитование оборотных средств и достичь своих финансовых целей.

Виды кредитования оборотных средств

Кредитование оборотных средств предоставляет предпринимателям возможность получить дополнительные финансовые ресурсы для поддержания бизнеса. Существует несколько видов кредитования, предназначенных для покрытия различных потребностей предприятий.

1. Банковский кредит: это основной и наиболее распространенный способ кредитования оборотных средств. Банк предоставляет заемщику определенную сумму денег, которую заемщик должен вернуть в установленные сроки с учетом процентов и комиссий.

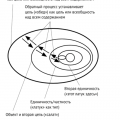

2. Кредитная линия: данная форма кредитования предоставляет возможность заемщику получить доступ к средствам в течение определенного периода времени. Заемщик может использовать эти средства при необходимости, в пределах установленного лимита. При погашении заемных средств, кредитная линия становится снова доступной для использования.

3. Факторинг: это специфический вид кредитования, который помогает предпринимателям получить средства, задолжанные им по дебиторской задолженности. В этом случае третья сторона, или фактор, покупает дебиторскую задолженность у предпринимателя со скидкой, предоставляя ему деньги немедленно.

4. Кредит покупателям: в некоторых отраслях бизнеса, предприниматели могут выдавать кредит покупателям, позволяя им отсрочить платежи за товары или услуги. Это способствует увеличению объемов продаж и привлечению новых клиентов.

5. Микрокредит: эта форма кредитования предназначена для небольших предприятий, которым требуется небольшая сумма денег на короткий срок. Микрокредиты обычно предоставляются неправительственными организациями или микрофинансовыми институциями, которые помогают предпринимателям запустить или развить свой бизнес.

Изучение различных видов кредитования оборотных средств поможет предпринимателям выбрать наиболее подходящий для своего бизнеса и повысить его эффективность и стабильность.

Возможности кредитования оборотных средств

Одной из главных возможностей кредитования оборотных средств является доступ к дополнительным деньгам для покрытия текущих потребностей бизнеса. Кредиты оборотного капитала предоставляются на относительно короткий срок, что позволяет предпринимателям получить необходимые средства быстро и своевременно.

Кроме того, они предоставляют предпринимателям гибкость и свободу в планировании и контроле финансовых потоков. Кредиты оборотного капитала можно использовать по своему усмотрению для таких целей, как покупка инвентаря, покрытие расходов на оплату зарплаты, аренду помещений или финансирование маркетинговых мероприятий.

Еще одной важной возможностью кредитования оборотных средств является повышение конкурентоспособности предприятия. Благодаря дополнительным финансовым ресурсам, предприниматели могут осуществлять инновации, совершенствовать бизнес-процессы, вводить новые продукты на рынок и расширять географию своей деятельности.

Наконец, кредиты оборотного капитала предоставляют предпринимателям возможность управлять рисками и сохранить финансовую стабильность своего бизнеса. Они обеспечивают финансовую подушку в случае возникновения неожиданных ситуаций, таких как задержка в поступлении платежей от клиентов или неожиданные расходы на ремонт и обслуживание оборудования.

Повышение ликвидности предприятия

Кредитование оборотных средств является одним из способов повышения ликвидности предприятия. Получение дополнительных средств на покупку сырья, оплату услуг, зарплату сотрудникам позволяет предприятию оперативно выполнять свои обязательства.

Кредиты на оборотные средства предоставляются банками под залог имущества или без залога, с использованием различных схем погашения. Достижение ликвидности при помощи кредитования позволяет предприятию гибко реагировать на изменения рыночной ситуации, увеличивать объем производства и повышать конкурентоспособность.

Кроме кредитования, предприятие может повысить свою ликвидность путем оптимизации затрат и управления цепочкой поставок. Анализ расходов и поиск путей их сокращения, а также улучшение работы с поставщиками и покупателями помогут предприятию снизить издержки и сократить сроки оборота денежных средств.

- Оптимизация финансовых процессов: осуществление своевременных платежей, устранение задержек и долгов

- Расширение круга поставщиков и покупателей, увеличение объема сделок

- Ведение скрупулезного учета всех операций и движения денежных средств

- Создание резервного фонда для неожиданных расходов

- Привлечение инвестиций или партнерства с другими предприятиями для увеличения капитала

Правильное и эффективное повышение ликвидности помогает предприятию сохранить стабильность и конкурентоспособность на рынке. Компания, обладающая высокой ликвидностью, может вести активные инвестиционные и маркетинговые стратегии, расширяться и развиваться даже при нестабильной экономической обстановке.

Финансирование текущей деятельности

Один из способов обеспечения финансирования текущей деятельности — это кредитование оборотных средств. Кредит предоставляется банками или другими финансовыми организациями и позволяет компаниям получить доступ к дополнительным средствам для покрытия текущих расходов.

Преимущества кредитования оборотных средств для финансирования текущей деятельности очевидны:

| 1. | Обеспечение ликвидности. Кредиты позволяют компании погасить текущие обязательства и не допустить их просрочки. Это помогает поддержать финансовую устойчивость организации. |

| 2. | Расширение бизнеса. Дополнительные средства позволяют компаниям расширять свою деятельность, увеличивать объемы производства, привлекать новых клиентов и повышать доходность бизнеса. |

| 3. | Улучшение платежеспособности. Кредитные средства помогают компаниям улучшить свою платежеспособность, что положительно сказывается на отношениях с партнерами и поставщиками. |

| 4. | Гибкие условия. Большинство кредитных программ предлагают гибкие условия погашения, что позволяет компаниям выбирать наиболее оптимальные схемы возврата средств. |

Финансирование текущей деятельности с помощью кредитования оборотных средств — это эффективный инструмент, который позволяет компаниям осуществлять свою деятельность без простоев и ограничений. Однако, перед принятием решения о кредитовании, необходимо тщательно оценить свою финансовую позицию, спросить себя: какой объем средств необходим для текущей деятельности, какие существуют альтернативные источники финансирования и какой риск мы готовы принять.

Преимущества кредитования оборотных средств

- Повышение ликвидности. Кредитные средства позволяют обеспечить платежеспособность предприятия и исполнение текущих финансовых обязательств.

- Гибкость финансовых потоков. Кредит помогает компании регулировать свои финансовые потоки и распределение денежных средств для эффективного функционирования бизнеса.

- Возможность роста и развития. Получение кредита позволяет увеличить объем производства, расширить ассортимент товаров или услуг, а также осуществить масштабные инвестиции.

- Формирование кредитной истории. Своевременный возврат кредитных средств способствует установлению положительной кредитной истории компании, что в свою очередь упрощает последующие заемные отношения.

- Укрепление деловых связей. Взаимодействие с банком в рамках кредитования оборотных средств создает возможности для развития долгосрочных партнерских отношений и получения дополнительных услуг.

Кредитование оборотных средств является важным инструментом для успешного функционирования и развития бизнеса. Оно помогает предпринимателям справиться с финансовыми трудностями и реализовать потенциал своего предприятия. Однако перед принятием решения по кредитованию необходимо тщательно изучить условия и преимущества предлагаемых кредитных программ, чтобы выбрать наиболее подходящий и выгодный вариант для своего бизнеса.

Гибкая форма финансирования

Кредитование оборотных средств предоставляет предпринимателям гибкую форму финансирования, которая позволяет быстро и эффективно удовлетворить потребности компании в дополнительных средствах.

Одним из главных преимуществ кредитования оборотных средств является возможность получения кредита на короткий срок. Благодаря этому предприниматели могут быстро реагировать на изменения внутренней и внешней среды и обеспечивать бесперебойную работу своего бизнеса.

Гибкость финансирования также проявляется в возможности установления различных условий кредитования, включая процентные ставки, сроки погашения и сумму займа. Предприниматели могут выбрать наиболее подходящие условия для своего бизнеса и адаптировать их в соответствии с текущей ситуацией.

Кроме того, кредитование оборотных средств позволяет предпринимателям сохранять контроль над своим бизнесом. В отличие от других форм финансирования, здесь нет необходимости продавать часть своего предприятия или привлекать новых партнеров. Компания остается независимой и может свободно принимать решения, а кредитор лишь предоставляет дополнительные средства.

Гибкость финансирования оборотных средств также связана с возможностью быстрого получения кредита. Оформление заявки и рассмотрение занимают минимальное количество времени, что особенно важно в современных реалиях, когда бизнес должен оперативно принимать решения и адаптироваться к изменениям на рынке.

В целом, гибкая форма финансирования, которую предлагает кредитование оборотных средств, дает предпринимателям больше свободы и возможностей для развития и стабильной работы своего бизнеса.

Рост возможностей для развития бизнеса

Кредитование оборотных средств предоставляет бизнесам уникальные возможности для своего развития. Благодаря доступности и гибкости этого финансового инструмента, предприниматели могут активно развивать свой бизнес и добиваться новых высот.

С помощью кредитования оборотных средств предприятия могут увеличивать свою производственную мощность и масштабировать свои операции. Кредиты на оборотные средства позволяют приобретать новое оборудование и расширять производство, что способствует увеличению объема производства и повышению эффективности работы.

Кроме того, кредиты предоставляют предпринимателям возможность увеличить объем продаж и расширить свою клиентскую базу. За счет доступных средств можно провести маркетинговые и рекламные кампании, разработать новые продукты или услуги, привлечь новых клиентов и удовлетворить потребности уже существующих. Это позволяет бизнесу увеличивать свой доход и укреплять свои позиции на рынке.

Кредитование оборотных средств также дает возможность предпринимателям эффективно управлять своими финансами и оптимизировать свою деятельность. Благодаря гибким условиям кредитования, бизнесы могут выбирать наиболее подходящий для них срок и сумму кредита, а также погашать его в удобном для них режиме. Это помогает избежать переплат и обеспечить финансовую устойчивость предприятию.

В целом, кредитование оборотных средств предоставляет бизнесам массу возможностей для развития и роста. Это эффективный инструмент, который позволяет предпринимателям реализовать свои идеи и достичь новых высот в своем бизнесе.

Регулирование процесса кредитования оборотных средств

Регулирование процесса кредитования оборотных средств включает в себя разработку и применение нормативно-правовых актов, которые определяют правила предоставления и получения кредита. В странах с развитой рыночной экономикой такие нормативно-правовые акты обычно разрабатываются и принимаются государственными органами по финансовому регулированию.

Основной целью регулирования процесса кредитования оборотных средств является обеспечение стабильности и надежности финансовой системы. Для этого устанавливаются требования к кредиторам и заемщикам, а также правила предоставления и использования кредитных ресурсов.

Важным аспектом регулирования процесса кредитования оборотных средств является контроль за исполнением кредитных обязательств. Кредиторы должны иметь возможность осуществлять мониторинг использования предоставленных средств и требовать их возврата в установленные сроки и по условиям договора.

Кроме того, в процессе регулирования кредитования оборотных средств принимается во внимание профессиональность кредиторов и качество предоставляемых услуг. Вопросы лицензирования и сертификации кредитных организаций регулируются соответствующими органами власти.

Таким образом, регулирование процесса кредитования оборотных средств играет важную роль в обеспечении эффективного функционирования финансовой системы и способствует развитию предпринимательства и экономики в целом.

Законодательные аспекты

Правовая база кредитования оборотных средств находится в поле зрения нескольких документов. Во-первых, это Гражданский кодекс, который устанавливает общую систему правил для кредитных отношений. В нем содержатся общие требования к кредитным договорам, права и обязанности сторон.

Во-вторых, законодательство о банках регулирует деятельность кредитных организаций. Оно определяет требования к кредитной политике банка, процедуры предоставления кредита, условия его возврата и др.

Кроме того, кредитование оборотных средств регулируется специальными законами, касающимися определенных секторов экономики. Например, речь может идти о законодательстве в области сельского хозяйства, строительства или малого бизнеса. Такие законы устанавливают особые правила и условия кредитования в соответствующих секторах.

При оформлении кредитного договора необходимо учесть все требования законодательства и нормативных актов. Важно обратить внимание на условия, предусмотренные законодательством, такие как ставки и сроки кредита, порядок обеспечения обязательств, правила передачи денежных средств и т.д.

Кроме того, важно ознакомиться с практикой применения законодательства, которая может варьироваться в разных регионах или быть предметом толкования судебной практикой. Такая информация поможет избежать непредвиденных проблем и конфликтов при осуществлении кредитных отношений.

В целом, знание законодательных аспектов кредитования оборотных средств является неотъемлемой частью успешной бизнес-стратегии. Оно позволяет строить надежные и прозрачные кредитные отношения, обеспечивает долгосрочную стабильность и развитие предприятия.

Роль банков в кредитовании оборотных средств

Банки играют важную роль в кредитовании оборотных средств для предприятий. Они предлагают различные финансовые инструменты и услуги, которые помогают компаниям обеспечить непрерывность своей деятельности и обратиться к кредитам для покрытия своих текущих финансовых потребностей.

Одной из основных функций банков при кредитовании оборотных средств является предоставление краткосрочных кредитов. Получение таких кредитов позволяет предприятиям покрыть свои расходы на закупку сырья и материалов, оплату труда, аренду помещений и другие текущие операционные расходы.

Банки также помогают предприятиям управлять своими оборотными средствами с помощью выдачи банковских гарантий. Банковская гарантия позволяет предприятию осуществлять хозяйственные операции, заключать договоры и выполнять свои обязательства перед партнерами. Это полезный инструмент для предприятий, которые не имеют достаточного количества оборотных средств для выполнения требований партнеров или заказчиков.

Банковские услуги также включают выдачу кредитов под залог имущества и товаров. Это дает предприятиям возможность получить дополнительные средства на основе текущих активов. Кредит под залог позволяет компаниям быстро получить необходимые средства, не привлекая новых инвесторов или продавая активы.

Однако, перед тем, как обратиться к банкам за кредитованием оборотных средств, предприятия должны подготовить необходимые финансовые документы и бизнес-планы, объясняющие цели и способы использования ссуды. Банки проводят тщательный анализ заявок на кредит и рассматривают такие факторы, как финансовое состояние компании, ее кредитная история, а также ее потенциал для генерации дохода и погашения кредита.

Роль банков в кредитовании оборотных средств является важным инструментом для развития бизнеса и обеспечения его стабильного функционирования. Предприятия могут использовать услуги банков для покрытия своих текущих финансовых потребностей и обеспечения эффективной работы своих операций.