Финансовая эффективность является важным показателем работы любой компании. Однако, для достижения желаемых результатов необходимо определить и измерить ключевые показатели эффективности (KPI), которые помогут сформировать финансовые ресурсы для будущего развития. KPI – это средства контроля и оценки эффективности работы команды и отдельных сотрудников.

Существует множество KPI, которые можно использовать для контроля финансовой эффективности компании. Некоторые из них включают в себя общую прибыль, маржинальность, рентабельность инвестиций и другие. Каждый показатель имеет свою специфику и может быть полезен в разных ситуациях. К примеру, общая прибыль позволяет оценить финансовый результат компании в целом, а маржинальность помогает определить, насколько успешно продаются отдельные товары и услуги.

Примеры KPI включают в себя такие показатели, как конверсия клиентов, оборачиваемость потребительского кредитования, соотношение стоимости привлечения и удержания клиентов, и другие. Каждый из этих показателей помогает оценить эффективность работы компании в конкретной сфере и выявить проблемные моменты, которые необходимо решить для достижения финансового успеха.

Ключевые показатели эффективности KPI для формирования финансовых ресурсов: список и примеры [Экономика economics]

Существует множество различных KPI, которые могут быть использованы для оценки финансовых результатов организации. Некоторые из них включают:

1. Выручка от продаж. Этот показатель отражает общую сумму денежных средств, полученных организацией от продажи товаров или услуг. Он является ключевым показателем для оценки финансовой производительности организации.

2. Общая рентабельность. Этот показатель отражает соотношение между прибылью и выручкой от продаж. Он позволяет оценить, насколько успешно организация использует свои финансовые ресурсы для генерации прибыли.

3. Рентабельность активов. Этот показатель отражает соотношение между прибылью и средствами, используемыми для их генерации. Он помогает оценить эффективность использования активов организации.

4. Чистая прибыль. Этот показатель отражает прибыль, полученную организацией после вычета всех расходов, включая налоги и проценты. Он является важным показателем финансовой устойчивости организации и ее способности генерировать прибыль.

5. Оборачиваемость активов. Этот показатель отражает скорость, с которой организация оборачивает свои активы. Он позволяет оценить эффективность использования активов для генерации выручки.

6. Отношение текущих активов к текущим обязательствам. Этот показатель отражает способность организации погасить свои текущие обязательства с использованием текущих активов. Он помогает оценить финансовую устойчивость организации и ее способность управлять ликвидностью.

Примеры использования KPI для формирования финансовых ресурсов:

Например, руководитель финансового отдела может использовать показатель выручки от продаж для оценки эффективности работы отдела. Если выручка от продаж растет, это может указывать на то, что отдел эффективно управляет финансовыми ресурсами организации и успешно продвигает ее продукты или услуги на рынке.

Точно так же, показатель общей рентабельности может быть использован для оценки финансового успеха организации в целом. Если общая рентабельность повышается, это может указывать на то, что организация эффективно использует свои финансовые ресурсы и генерирует прибыль.

Использование указанных KPI может помочь организации определить ее слабые места и улучшить механизмы формирования и использования финансовых ресурсов. Это позволяет принимать взвешенные решения и обеспечивать финансовую устойчивость организации в долгосрочной перспективе.

Определение ключевых показателей эффективности KPI

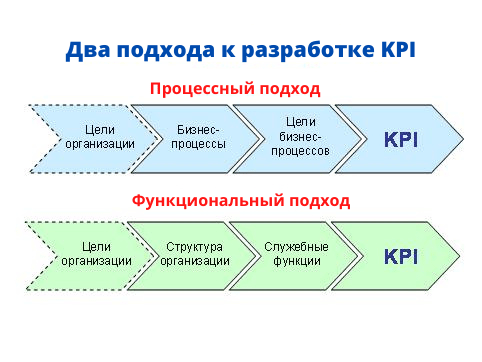

Определение KPI основано на анализе бизнес-процессов и установлении конкретных показателей, которые помогают отслеживать выполнение задач и добиваться желаемых результатов. Важно выбрать те KPI, которые максимально соответствуют стратегии и целям компании.

Процесс определения KPI включает несколько этапов:

1. Изучение бизнес-процессов компании и определение ключевых аспектов работы.

2. Выделение основных целей и задач, которые должны быть достигнуты.

3. Определение показателей, которые могут быть использованы для измерения эффективности работы и достижения поставленных целей. Показатели могут быть количественными или качественными.

4. Установление целевых значений для каждого показателя. Целевые значения должны быть реалистичными и достижимыми.

5. Разработка системы отслеживания KPI и инструментов для сбора и анализа данных.

Примеры KPI могут быть различными в зависимости от конкретной компании и отрасли. Некоторые общие примеры KPI включают:

| Показатель | Описание |

|---|---|

| Выручка | Сумма денежных средств, полученных от реализации товаров или услуг. |

| Чистая прибыль | Разница между выручкой и затратами компании после уплаты всех налогов и сборов. |

| Доля рынка | Доля компании на рынке относительно конкурентов. |

| Количество новых клиентов | Количество клиентов, которые впервые сотрудничают с компанией. |

| Удовлетворенность клиентов | Оценка клиентами качества продуктов или услуг, предлагаемых компанией. |

Определение и использование ключевых показателей эффективности KPI помогает компании более точно оценить свои достижения, выявить проблемные области и принять меры для улучшения работы и достижения поставленных целей.

Важность KPI в формировании финансовых ресурсов

1. Ориентир для достижения финансовых целей: KPI позволяют определить конкретные числовые показатели, которые должны быть достигнуты для успешного выполнения финансовых целей. Они обеспечивают четкую ориентацию и фокус компании на достижение конкретных результатов.

2. Измерение эффективности: KPI предоставляют возможность измерять эффективность различных бизнес-процессов и деятельности компании в финансовом аспекте. Они помогают выявить слабые места и проблемы в финансовых процессах и принять меры для их устранения.

3. Контроль результативности: KPI позволяют отслеживать и контролировать достижение финансовых результатов компании. Они позволяют оперативно реагировать на изменения и вносить корректировки в финансовые процессы и стратегии для достижения лучших результатов.

4. Распределение ресурсов: KPI помогают определить, какие проекты и задачи являются приоритетными в контексте финансовых ресурсов компании. Они позволяют сосредоточить ресурсы на наиболее важных и прибыльных задачах, что способствует более эффективному использованию финансовых ресурсов.

Примеры финансовых KPI:

| Ключевой показатель эффективности | Описание |

|---|---|

| Выручка с продаж | Общая сумма денежных средств, полученных от продажи товаров или услуг |

| Чистая прибыль | Разница между выручкой и затратами компании после вычета налогов и других расходов |

| Оборачиваемость запасов | Количество оборотов запасов за определенный период времени, что указывает на эффективность управления запасами |

| Доля рынка | Процентный объем рынка, занимаемый продукцией или услугами компании |

В целом, KPI играют ключевую роль в формировании финансовых ресурсов компании, обеспечивая более эффективное планирование, контроль и распределение этих ресурсов. Они помогают компании достичь финансовых целей и повысить свою конкурентоспособность на рынке.

Процесс определения KPI для финансовых целей

Первым шагом в процессе определения KPI для финансовых целей является определение самых важных и ключевых аспектов финансовой деятельности организации. Это может включать такие показатели, как прибыль, выручка, ликвидность, рентабельность, затраты и другие показатели, которые являются финансовыми столбцами выражает актуальную и планируется деятельность.

Далее необходимо установить конкретные цели и задачи, которые нужно достичь в рамках данных финансовых показателей. Например, увеличение прибыли на 20% в следующем квартале или сокращение затрат на 10% в текущем году. Цели должны быть измеримыми, конкретными и реалистичными.

На следующем этапе осуществляется выбор конкретных метрик и подпоказателей, которые будут использоваться для измерения достижения поставленных целей. Например, для показателя прибыль можно выбрать такие метрики, как чистая прибыль, рентабельность продукции или операционная маржа.

Для эффективного контроля и анализа финансовых показателей, KPI должны быть измеримыми и иметь установленные цифровые показатели. Например, цель по увеличению прибыли на 20% может быть измерена в конкретной сумме денежных средств, которую необходимо достичь.

Наконец, KPI для финансовых целей должны быть периодически отслеживаемыми и подвергаемыми анализу для определения эффективности финансового управления. Регулярное обновление и проверка показателей позволит руководству и финансовым специалистам оценить успешность достижения поставленных целей и принять необходимые меры по улучшению финансовых результатов организации.

В итоге, процесс определения KPI для финансовых целей является важным компонентом стратегического управления финансовыми ресурсами. Правильное определение и использование KPI помогает организациям развиваться и принимать обоснованные решения, основанные на количественных показателях эффективности.

Финансовые KPI для эффективного управления ресурсами

Список финансовых KPI может быть разнообразным и зависит от специфики отрасли и целей компании. Однако, некоторые показатели широко используются и имеют универсальное значение в управлении финансовыми ресурсами. Вот несколько примеров финансовых KPI, которые помогут эффективно управлять ресурсами:

| Показатель KPI | Описание |

|---|---|

| Выручка от продаж | Сумма денежных средств, полученных от реализации товаров или услуг компании. Отражает эффективность продаж и способность компании генерировать доходы. |

| Чистая прибыль | Полученная компанией прибыль после вычета всех расходов, включая налоги и проценты. Отражает финансовую устойчивость и рентабельность компании. |

| Общая рентабельность | Процент отношения чистой прибыли к выручке от продаж. Показывает, насколько эффективно компания использует свои ресурсы для получения прибыли. |

| Оборачиваемость активов | Показатель, отражающий, насколько быстро компания преобразует свои активы в выручку от продаж. Чем выше показатель, тем эффективнее компания использует свои активы. |

| Чистый долг | Разница между долгами и наличными денежными средствами компании. Показывает финансовую устойчивость компании и ее способность выплачивать долги. |

Эти финансовые KPI помогут оценить финансовую производительность компании, выявить проблемные области и принять меры для улучшения ситуации. Однако, необходимо помнить, что эффективное управление ресурсами требует комплексного подхода и анализа не только финансовых показателей, но и других аспектов деятельности компании.

Показатели рентабельности как ключевые KPI

Ключевые показатели рентабельности включают:

| Показатель | Описание |

|---|---|

| Валовая рентабельность | Отношение валовой прибыли к выручке от реализации товаров и услуг. |

| Операционная рентабельность | Отношение операционной прибыли к выручке от реализации товаров и услуг. |

| Чистая рентабельность | Отношение чистой прибыли к выручке от реализации товаров и услуг. |

| Рентабельность активов | Отношение чистой прибыли к средней стоимости активов. |

| Рентабельность собственного капитала | Отношение чистой прибыли к среднему значению собственного капитала. |

Для успешного формирования финансовых ресурсов предприятию необходимо эффективно использовать свои активы и генерировать прибыль. Показатели рентабельности позволяют оценить данный процесс и принять меры по его оптимизации.

Показатели ликвидности для оценки финансовой устойчивости

Одним из основных показателей ликвидности является коэффициент текущей ликвидности (Current Ratio). Он рассчитывается делением текущих активов на текущие обязательства. Этот показатель позволяет определить, насколько предприятие способно расплатиться со своими краткосрочными долгами. Чем выше значение показателя, тем лучше финансовое положение компании.

Еще одним показателем ликвидности является коэффициент быстрой ликвидности (Quick Ratio). Он рассчитывается делением суммы наиболее ликвидных активов на текущие обязательства. К наиболее ликвидным активам относятся денежные средства, краткосрочные финансовые вложения и дебиторская задолженность. Коэффициент быстрой ликвидности определяет, насколько предприятие способно расплатиться со своими краткосрочными обязательствами без продажи запасов и без привлечения внешних финансовых ресурсов.

Еще одним показателем ликвидности является коэффициент абсолютной ликвидности (Absolute Liquidity Ratio). Он рассчитывается делением денежных средств на текущие обязательства. Коэффициент абсолютной ликвидности показывает, в какой степени предприятие способно расплатиться со своими краткосрочными долгами только за счет наличных денег.

Наличие достаточной ликвидности является одним из ключевых факторов финансовой устойчивости предприятия. Оценка показателей ликвидности позволяет выявить проблемы в финансовом положении и принять своевременные меры для их решения. Компании, поддерживающие оптимальные показатели ликвидности, обладают возможностью получать финансовые ресурсы на более выгодных условиях, что способствует их устойчивому развитию и росту.

Примеры финансовых KPI для формирования ресурсов

Ключевые показатели эффективности (KPI) играют важную роль в формировании и управлении финансовыми ресурсами компании. Они помогают измерять и оценивать финансовую производительность и эффективность различных бизнес-процессов. Вот несколько примеров финансовых KPI, которые можно использовать для формирования ресурсов:

- Чистая прибыль: показывает, сколько компания зарабатывает после вычета всех расходов. Чистая прибыль является основным показателем финансовой успешности компании.

- Общая рентабельность активов (ROA): показывает, какая прибыль генерируется компанией на каждый вложенный рубль. ROA помогает определить, насколько компания эффективно использует свои активы.

- Общая рентабельность продаж (ROS): показывает, какая прибыль генерируется компанией на каждый рубль выручки от продаж. ROS позволяет оценить эффективность бизнес-модели компании.

- Коэффициент оборачиваемости запасов: показывает, как быстро компания продает свои запасы. Высокий коэффициент оборачиваемости запасов говорит о том, что компания эффективно управляет своими запасами.

- Общая задолженность: показывает, сколько долгов у компании. Контроль общей задолженности важен для правильного управления финансовыми ресурсами.

- Инвестиции в исследования и разработки (R&D): показывают, сколько компания инвестирует в создание и развитие новых продуктов и технологий. Инвестиции в R&D могут помочь компании диверсифицировать свои доходы и обеспечить будущую конкурентоспособность.

Это лишь несколько примеров финансовых KPI, которые можно использовать для формирования ресурсов. Ключевые показатели эффективности должны быть выбраны с учетом особенностей и целей компании, чтобы они действительно помогли улучшить финансовое положение и обеспечить устойчивость роста.

Преимущества использования KPI для формирования финансовых ресурсов

Ключевые показатели эффективности (KPI) играют важную роль в процессе формирования финансовых ресурсов организации. Они позволяют определить и измерить достижение поставленных финансовых целей и оценить эффективность финансовой деятельности.

Использование KPI для формирования финансовых ресурсов обладает рядом преимуществ, которые делают этот подход незаменимым инструментом в управлении финансами:

| 1 | Определение стратегических целей: Ключевые показатели эффективности помогают определить стратегические цели организации в сфере финансов и сделать их конкретными и измеримыми. Они позволяют управленцам и бизнес-аналитикам понять, насколько успешно достигаются данные цели и разработать соответствующие планы действий для их достижения. |

| 2 | Улучшение деловой производительности: Использование KPI помогает организации улучшить свою деловую производительность в области финансов. Ключевые показатели эффективности позволяют выявить проблемные области и определить меры для их устранения. Они также позволяют выявить успешные практики и использовать их в качестве стандартов для всех сотрудников, что повышает эффективность работы команды. |

| 3 | Повышение финансовой прозрачности: KPI помогают организации достичь большей финансовой прозрачности. Они позволяют отслеживать и мониторить важные финансовые показатели, такие как выручка, прибыль, рентабельность. Это позволяет управленцам быстро реагировать на изменения рыночной ситуации и принимать оперативные решения для обеспечения финансовой устойчивости. |

| 4 | Улучшение принятия решений: KPI обеспечивают руководству организации информацией о финансовом состоянии и эффективности бизнес-процессов. Используя ключевые показатели, управленцы могут принимать осознанные решения, базирующиеся на данных и фактах. Это позволяет минимизировать риски и увеличить вероятность достижения финансовых целей. |

| 5 | Мотивация и привлечение сотрудников: Использование KPI позволяет создать прозрачную систему оценки и поощрения сотрудников, основанную на финансовых показателях. Ключевые показатели эффективности стимулируют сотрудников к достижению финансовых целей и повышению своей производительности, что влияет на общий результат организации. |

Использование KPI для формирования финансовых ресурсов является неотъемлемой частью эффективного управления финансами. Они позволяют организации контролировать свою финансовую деятельность, улучшать свою деловую производительность и достигать поставленных финансовых целей.

Улучшение финансовой производительности компании

Вот несколько примеров KPI, которые могут помочь улучшить финансовую производительность компании:

1. Увеличение выручки

Выручка компании является основным источником финансовых ресурсов. Для увеличения выручки можно использовать различные стратегии, такие как повышение продаж, привлечение новых клиентов, увеличение среднего чека и повышение уровня клиентской удовлетворенности.

2. Сокращение издержек

Сокращение издержек является важной составляющей улучшения финансовой производительности. Для этого можно использовать стратегии, такие как оптимизация процессов работы, внедрение эффективных систем управления, сокращение ненужных расходов и автоматизация рутинных задач.

3. Улучшение рентабельности

Увеличение рентабельности компании позволяет использовать имеющиеся финансовые ресурсы с максимальной эффективностью. Для повышения рентабельности можно использовать стратегии, такие как увеличение продаж высокомаржинальных товаров или услуг, улучшение процессов производства и снижение затрат на производство.

4. Увеличение прибыли

Увеличение прибыли является основной целью любой компании. Для достижения этой цели можно использовать различные стратегии, такие как увеличение объемов продаж, повышение цен на товары или услуги, снижение издержек и улучшение управления финансами.

Внедрение эффективных KPI и активное их использование помогут улучшить финансовую производительность компании и обеспечить ее стабильность и рост на рынке.

Управление рисками с помощью финансовых KPI

Финансовые KPI позволяют оценить текущее состояние и потенциальные риски организации, а также принять обоснованные решения для минимизации рисков и обеспечения стабильности финансовых ресурсов. Вот несколько основных финансовых KPI, которые помогают в управлении рисками:

- Коэффициент текущей ликвидности: этот показатель позволяет оценить способность компании погасить текущие обязательства за счет текущих активов. Чем выше коэффициент, тем более ликвидна компания и менее она подвержена риску.

- Уровень долгосрочного финансирования: данный показатель указывает на долю долгосрочных финансовых ресурсов в общей структуре капитала компании. Высокий уровень долгосрочного финансирования помогает снизить риск нехватки средств в краткосрочной перспективе.

- Коэффициент обеспеченности собственными средствами: этот показатель определяет долю собственных средств в общей стоимости активов. Более высокий коэффициент обеспеченности говорит о более надежной финансовой позиции и меньшем риске перед внешними кредиторами.

- Процентная маржа: данный показатель определяет разницу между доходами и расходами, выраженную в процентах от общих доходов. Высокая процентная маржа может указывать на успешную финансовую деятельность и низкий уровень риска.

Это лишь несколько примеров финансовых KPI, которые можно использовать для управления рисками в компании. Каждая организация может определить свои собственные показатели, которые лучше всего отражают ее специфику и особенности. Главное – постоянно мониторить и анализировать финансовые KPI, чтобы принимать своевременные и обоснованные решения для минимизации рисков и обеспечения финансовой стабильности.

Критические показатели эффективности (KPI) для улучшения финансового роста:

Примеры таких критических показателей включают:

1. Чистая прибыль: это основной показатель финансового успеха организации. Он отражает разницу между выручкой и затратами, и его увеличение говорит о росте прибыли и улучшении финансового положения компании.

2. Рентабельность: этот показатель позволяет оценить, насколько эффективно используются финансовые ресурсы. Высокая рентабельность означает, что каждый вложенный рубль приносит больше прибыли, что способствует улучшению финансового роста.

3. Оборачиваемость активов: это показатель, который отражает, насколько быстро организация может превратить свои активы в деньги. Высокая оборачиваемость активов означает, что компания может более эффективно использовать свои ресурсы и увеличить финансовый рост.

4. Доля рынка: этот показатель отражает долю рынка, занимаемую организацией. Рост доли рынка свидетельствует о расширении бизнеса и увеличении доходов, что способствует финансовому росту организации.

5. Стоимость привлечения клиента: этот показатель позволяет определить, сколько стоит привлечение каждого нового клиента. Снижение стоимости привлечения клиента может значительно улучшить финансовую эффективность компании и способствовать более быстрому финансовому росту.

Все эти критические показатели эффективности (KPI) для улучшения финансового роста являются важными инструментами для оценки и контроля финансовых результатов организации. Они позволяют выявить проблемные области и определить пути их улучшения, что способствует достижению финансовых целей и обеспечению устойчивого финансового роста организации.

Выявление и устранение финансовых узких мест

Одним из ключевых инструментов для выявления финансовых узких мест является анализ ключевых показателей эффективности (KPI). KPI позволяют оценить производительность и результативность тех или иных процессов и выделить области, требующие улучшения.

Примеры KPI, связанных с выявлением финансовых узких мест, включают:

- Доля финансовых расходов в общих затратах организации. Этот показатель поможет выявить области, где можно снизить затраты и улучшить эффективность использования финансовых ресурсов.

- Коэффициент оборачиваемости оборотного капитала. Он позволяет оценить, насколько эффективно используются текущие активы организации и может указать на потенциальные финансовые узкие места, связанные с увеличением дебиторской задолженности или запасов товаров.

- Доля прибыльных проектов или продуктов. Этот показатель позволяет выявить, какие проекты или продукты приносят доходы организации и помогает сосредоточить усилия на развитии и продвижении наиболее прибыльных направлений.

- Стоимость привлечения клиента. Показатель, отражающий затраты на привлечение новых клиентов, позволяет определить эффективность маркетинговых и рекламных кампаний и выявить потенциальные улучшения в этой области.

После выявления финансовых узких мест необходимо предпринять меры по их устранению. Это может включать оптимизацию процессов, сокращение издержек, повышение эффективности использования ресурсов и т.д. Регулярное мониторинг и анализ KPI помогут отслеживать изменения и оценивать результаты принятых мер.

Выявление и устранение финансовых узких мест является важной частью финансового анализа и стратегического планирования. Это помогает организации использовать свои финансовые ресурсы эффективно и гарантировать устойчивый рост и развитие.

![Ключевые показатели эффективности KPI для формирования финансовых ресурсов: список и примеры [Экономика economics]](https://img.dasreda.ru/photo-data/4a635620-4187-4712-b53a-5b01856df3f4/likvidnost.jpg?q=80)