Хеджирование — это одна из самых популярных стратегий, которую используют банки для снижения финансовых рисков. Она позволяет банку защититься от потенциальных убытков, связанных с колебаниями валютных курсов, ставками процента и другими финансовыми инструментами.

Основная идея хеджирования в том, чтобы установить позиции в различных активах, которые движутся в противоположных направлениях. Таким образом, если одна позиция приносит убытки, другая позиция компенсирует эти убытки. В итоге, риск снижается, и банк становится более стабильным и защищенным от внешних факторов.

Одним из наиболее распространенных способов хеджирования является использование фьючерсных контрактов. Банк может покупать или продавать фьючерсы на определенные активы, такие как валюты, нефть или золото. Это позволяет ему зафиксировать будущую цену актива и избежать потерь от непредсказуемых изменений в рыночных условиях.

Кроме того, банк может использовать опционы для хеджирования рисков. Опцион дает банку право, но не обязательство, купить или продать актив по заранее определенной цене в определенное время. Это позволяет банку защититься от потенциальных убытков, связанных с колебаниями цен на активы.

Как банк использует хеджирование для снижения рисков?

Банк может использовать различные инструменты хеджирования, такие как валютные форварды, опционы, фьючерсы и производные финансовые инструменты. Валютные форварды позволяют банку зафиксировать валютный курс на будущую дату, что обеспечивает ему стабильность доходов, особенно при проведении международных операций.

Опционы дают банку право, но не обязанность, купить или продать актив по предварительно согласованной цене и в заданное время. Это позволяет банку защитить себя от потенциальных убытков в случае неблагоприятных рыночных условий.

Фьючерсы представляют собой контракты, согласно которым банк соглашается на покупку или продажу активов в будущем по определенной цене. Это позволяет банку зафиксировать цену на актив и избежать потенциальных убытков от колебаний рыночных цен.

Использование хеджирования позволяет банку снизить свои финансовые риски и управлять своими активами и обязательствами более эффективно. Это способствует сохранению финансовой стабильности и устойчивости банка, а также повышению его конкурентоспособности на рынке.

Раздел 1: Что такое хеджирование?

Для этого банк использует различные финансовые инструменты, такие как фьючерсы, опционы и свопы. Эти инструменты позволяют банку заключить сделки, которые компенсируют потенциальные убытки от неблагоприятных рыночных условий.

Примером такой стратегии может быть ситуация, когда банк предоставляет кредит с переменной процентной ставкой. Для того чтобы защитить себя от возможного роста процентных ставок, банк может использовать хеджирование. Он может заключить сделку на рынке процентных ставок, которая компенсирует потенциальные убытки от роста ставок.

Таким образом, хеджирование позволяет банкам уменьшить риски и защитить себя от потенциальных убытков. Это важная стратегия для обеспечения стабильности и надежности банковской системы.

Понятие хеджирования

Основная идея хеджирования заключается в том, что если одна инвестиция или операция принесет убытки, то другая инвестиция или операция компенсирует эти потери. Таким образом, банк создает портфель активов, который обеспечивает защиту от экономических рисков и волатильности рынка.

Для реализации хеджирования банки используют различные финансовые инструменты, такие как фьючерсы, опционы, свопы, выборки и другие. Они позволяют банку застраховаться от валютных рисков, процентных рисков, рыночных рисков и других видов рисков.

Важно отметить, что хеджирование является не только инструментом защиты от рисков, но и возможностью получить дополнительную прибыль. Банк может использовать разницу в ценах между своими хеджирующими операциями и текущими рыночными условиями.

| Тип риска | Инструмент хеджирования |

|---|---|

| Валютный | Форвардные контракты |

| Процентный | Интересные свопы |

| Кредитный | Кредитные деривативы |

| Рыночный | Опционы на фьючерсы |

Хеджирование позволяет банкам диверсифицировать свои риски, уменьшить волатильность своих доходов и улучшить свою финансовую устойчивость. Оно является неотъемлемой частью финансового менеджмента банка и позволяет ему эффективно управлять своими активами и обеспечить стабильность своей деятельности.

Цель использования хеджирования в банке

Банки могут использовать различные инструменты хеджирования, такие как фьючерсы, опционы и валютные свопы, чтобы минимизировать потери, которые могут возникнуть из-за колебаний цен или курсов валют. Например, банк может приобрести фьючерсный контракт на актив, чтобы защититься от возможного снижения его стоимости.

Хеджирование также позволяет банкам управлять своей экспозицией к определенным рискам. Например, если банк имеет значительную экспозицию к валютному риску, он может использовать валютные свопы для защиты от ухудшения курса валюты.

Для банка хеджирование также может быть важным инструментом в привлечении инвесторов. Банк может предложить защиту от потерь, связанных с вложениями в определенные активы или регионы, что может привлечь больше инвесторов, которые ищут надежные и стабильные инвестиционные возможности.

В целом, цель использования хеджирования в банке заключается в снижении рисков и повышении стабильности доходов. Это позволяет банкам эффективнее управлять своими активами и привлекать инвесторов, которые ищут защиту от потенциальных рисков.

Раздел 2: Как банки применяют хеджирование для снижения рисков

Одним из способов хеджирования, используемых банками, является заключение сделок на форексе. Банк может заключить договор на покупку определенной суммы иностранной валюты по фиксированному курсу на будущую дату. Таким образом, при изменении курса валюты, банк будет защищен от потенциальных потерь.

Еще одним способом хеджирования рисков является использование производных финансовых инструментов, таких как опционы и фьючерсы. Банк может приобрести опцион, который дает ему право купить или продать определенное количество акций или других активов по заранее оговоренной цене. Это позволяет банку защитить себя от колебаний цен на акции или другие активы.

| Преимущества хеджирования для банков: | Недостатки хеджирования для банков: |

|---|---|

| — Снижение финансовых рисков | — Возможные затраты на покупку опционов или других производных инструментов |

| — Защита от потерь, связанных с колебаниями валютных курсов или процентных ставок | — Непредвиденные изменения рыночных условий |

| — Улучшение управления рисками и обеспечение финансовой стабильности | — Ограничения в выборе инструментов и стратегий хеджирования |

В целом, использование хеджирования позволяет банкам контролировать и минимизировать свои риски, что способствует устойчивому и надежному функционированию банковской системы в целом.

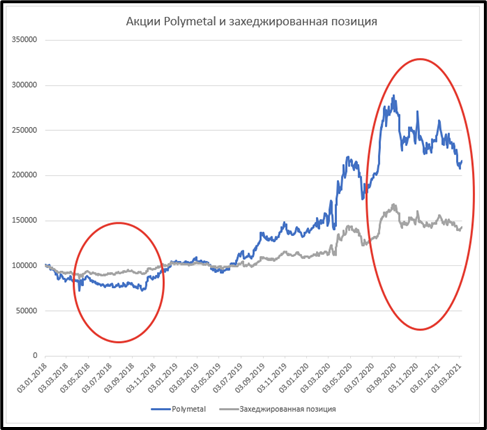

Пример использования хеджирования в банковской деятельности

В банковской деятельности хеджирование используется для снижения рисков, связанных с колебаниями валютных курсов и процентных ставок. Рассмотрим пример реальной ситуации, когда банк использует хеджирование.

Предположим, что банк выдает кредит в иностранной валюте, например, долларах США, с фиксированной процентной ставкой. Однако, валютные курсы могут изменяться, что может негативно сказаться на доходности банка.

Для снижения рисков и защиты собственных интересов, банк может провести операцию хеджирования. Он может заключить сделку на покупку опциона на покрытие возможного убытка от изменения валютного курса. Таким образом, при росте курса доллара по отношению к национальной валюте, банк получит прибыль от опциона, которая компенсирует потенциальные убытки от удорожания кредитов.

Также, банк может использовать хеджирование в случае выдачи кредитов с переменной процентной ставкой. В этом случае, банк будет подвержен риску изменения процентных ставок на рынке. Чтобы минимизировать этот риск, банк может заключить процентный своп – договор, согласно которому он обязуется обмениваться фиксированной и переменной процентными ставками с другой стороной. Таким образом, банк сможет зафиксировать свою доходность от кредитов и сократить риски изменения процентных ставок.

Такие примеры использования хеджирования в банковской деятельности помогают банкам снизить риски и защитить себя от потенциальных убытков. Хеджирование позволяет банкам управлять своими финансовыми потоками, избегая непредсказуемых изменений на финансовых рынках.

Преимущества хеджирования для банка

1. Снижение волатильности

Хеджирование позволяет банкам защититься от волатильности рынка. Они могут использовать финансовые инструменты, такие как фьючерсы или опционы, чтобы уменьшить потенциальные потери, связанные с колебаниями цен на активы. Это позволяет банку более точно прогнозировать прибыль и уменьшить влияние неблагоприятных событий на свою финансовую позицию.

2. Распределение рисков

Хеджирование позволяет банкам распределить риски между различными финансовыми инструментами и рынками. Они могут диверсифицировать свои инвестиции, чтобы снизить концентрацию рисков и защитить свою портфельную стоимость. Банки могут использовать хеджирование для управления рисками, связанными с изменениями процентных ставок, валютными колебаниями или изменениями цен на сырье.

3. Защита от неожиданных событий

Хеджирование позволяет банкам защититься от неожиданных событий, которые могут повлиять на их финансовую позицию. Например, банк может использовать хеджирование для защиты от потерь, связанных с дефолтом заемщика или финансовыми кризисами. Это позволяет банку быть более устойчивым к неблагоприятным ситуациям и сохранять финансовую устойчивость.

Хеджирование дает банку возможность эффективно управлять рисками и защитить свою финансовую позицию. Правильное использование хеджирования позволяет банку достигнуть стабильности и роста, что является важным элементом успешной банковской деятельности.