Экономическая оценка объекта недвижимости является важным и неотъемлемым этапом в процессе его продажи, покупки или аренды. Ведь решение о дальнейших действиях, связанных с данным объектом, должно быть принято на основе объективной и надежной оценки его стоимости. При этом возникает необходимость использования специализированных методик и подходов, которые обеспечивают точность и достоверность результатов.

Существует несколько основных методов оценки объектов недвижимости, которые нашли широкое применение в практике. Один из них – метод сравнительной стоимости. Он основан на анализе цен на аналогичные объекты, продающиеся на рынке недвижимости в данном регионе. Такой подход позволяет получить некую среднюю стоимость, исходя из которой можно делать оценку конкретного объекта.

Другим распространенным методом является доходный подход. Его суть заключается в оценке объекта недвижимости как источника дохода. Сюда входят такие показатели, как арендная плата, прогнозируемый уровень заполняемости объекта, операционные расходы и др. Суммируя все эти компоненты, можно определить стоимость объекта недвижимости с точки зрения его потенциального дохода.

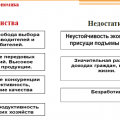

Оценка объекта недвижимости имеет свои преимущества. Во-первых, она позволяет объективно определить рыночную стоимость, что облегчает процесс покупки, продажи или аренды. Во-вторых, оценка дает возможность предвидеть дальнейшую стоимостную динамику объекта и принимать рациональные решения на основе этой информации. Кроме того, проведение экономической оценки позволяет выявить факторы, которые могут повлиять на стоимость объекта в будущем, и тем самым минимизировать возможные риски.

Экономическая оценка объекта недвижимости: методы, преимущества и особенности

Существует несколько методов экономической оценки объекта недвижимости:

- Сравнительный метод. При использовании этого метода производится сравнение стоимости объекта с ценами аналогичных объектов на рынке. Этот метод позволяет учесть все особенности объекта и найти оптимальную цену.

- Доходный метод. Этот метод основан на оценке доходности объекта недвижимости. Рассчитывается среднегодовой доход от объекта, а затем производится его капитализация. Доходный метод позволяет оценить инвестиционную привлекательность объекта.

- Затратный метод. При использовании этого метода производится оценка стоимости объекта на основе затрат, связанных с его строительством или восстановлением. Такой метод подходит для новых объектов, которые еще не имеют рыночной стоимости.

Преимущества экономической оценки объекта недвижимости включают:

- Объективность. Экономическая оценка проводится на основе объективных данных, что позволяет избежать субъективного влияния при определении стоимости объекта.

- Точность. При использовании профессиональных методов оценки можно достичь высокой точности в определении стоимости объекта недвижимости.

- Принятие обоснованного решения. Экономическая оценка помогает принять обоснованное решение о покупке или продаже объекта, исходя из его рыночной стоимости и других факторов.

Особенности экономической оценки объекта недвижимости зависят от конкретных условий и требований. Важно учесть все особенности объекта, рынка недвижимости и целей оценки для получения максимально точных результатов.

Методы экономической оценки объекта недвижимости

Для определения рыночной стоимости объекта недвижимости существует несколько методов. Каждый из них имеет свои преимущества и особенности, которые должны быть учтены для получения достоверных результатов.

Первый метод — сравнительный подход. Он основывается на анализе цен сделок, проведенных с аналогичными объектами недвижимости в той же или близкой локации. Путем сравнения характеристик объектов и их цен можно определить рыночную стоимость оцениваемого объекта. Преимуществом этого метода является его простота и относительная точность в случае наличия достаточного количества сравнимых объектов.

Второй метод — доходный подход. Он используется для оценки объектов, которые приносят доход владельцу. Применяется, например, при оценке арендных недвижимостей или коммерческих объектов. Основной принцип этого метода — определение стоимости объекта на основе будущего дохода, который он может принести. Для этого проводится анализ арендных платежей, расходов на обслуживание недвижимости и прочих факторов, влияющих на доходность объекта.

Третий метод — затратный подход. Он заключается в определении стоимости объекта на основе затрат, которые были затрачены на его строительство или реконструкцию. Для этого учитываются стоимость земли, строительных материалов, работ, услуг и других факторов. Преимущество этого метода — его простота и удобство в случае, если имеются точные данные о затратах на объект.

Более сложные методы оценки недвижимости включают комбинированный подход, инвестиционный подход и другие. Эти методы основываются на более сложных формулах и учитывают дополнительные факторы, такие как инфляция, рыночные тенденции и риски. Они дают более точные результаты, но требуют от оценщика более высокой квалификации и более подробных данных.

Важно отметить, что для достижения наибольшей достоверности оценки желательно использовать несколько методов одновременно и проводить кросс-проверку полученных результатов. Только в этом случае можно быть уверенным в правильности и объективности оценки объекта недвижимости.

Сравнительный анализ стоимости

Для проведения сравнительного анализа стоимости необходимо собрать данные о продажах аналогичных объектов, которые имеются на рынке. Эти данные могут включать в себя информацию о цене продажи, размере объекта, географическом расположении, характеристиках и состоянии объекта недвижимости.

Сравнительный анализ стоимости позволяет установить, насколько цена данного объекта соответствует рыночной среде. Если цена значительно отличается от средней цены аналогичных объектов, это может свидетельствовать о неэффективности ценообразования.

Сравнение объектов производится на основе сопоставления их характеристик с характеристиками аналогичных объектов. При этом учитывается различие в состоянии объектов, их уникальные особенности, а также влияние факторов рынка недвижимости.

| Характеристика объекта | Рыночная стоимость (тыс. руб.) |

|---|---|

| Площадь | 200 |

| Географическое расположение | Центральный район |

| Состояние | Хорошее |

Доходный подход

Оценка по доходному подходу основывается на принципе, согласно которому стоимость объекта определяется по его потенциальному доходу от аренды и дальнейшей продажи. Оценщик прогнозирует будущие денежные потоки и приводит их к единому дисконтированному виду для определения текущей стоимости.

Основными шагами в оценке по доходному подходу являются:

- Определение рыночной арендной ставки для сравнимых недвижимостей.

- Расчет рыночной арендной ставки для оцениваемого объекта.

- Определение прогнозных арендных платежей на прогнозный период.

- Расчет дисконтированных будущих денежных потоков.

- Определение стоимости объекта на основе дисконтированных денежных потоков и других факторов, таких как ставка дисконта и резервы на риски.

Доходный подход имеет ряд преимуществ, таких как возможность учета всех рыночных факторов и финансовых характеристик объекта. Однако, он также имеет свои особенности, такие как сложность моделирования будущих денежных потоков и зависимость от точности прогнозов. Также, при использовании доходного подхода важно учитывать рыночные условия и специфику объекта недвижимости.

Стоимость замещения

Для расчета стоимости замещения необходимо учесть все затраты на стоительство объекта, начиная с приобретения земельного участка и заканчивая завершением строительства. Это включает в себя стоимость строительных материалов, работ, проектных и инженерных услуг, а также затраты на транспортировку и административные расходы.

Преимуществом метода стоимости замещения является его объективность и возможность учесть все факторы, влияющие на стоимость объекта. Однако, данный метод имеет ряд особенностей и ограничений. Например, он не учитывает рыночную стоимость объекта и его состояние, а также может быть затруднительным в случае, если аналогичный объект не существует или его данные недоступны.

Таким образом, стоимость замещения является важным инструментом для оценки объектов недвижимости, который позволяет определить минимальные затраты на их воссоздание. Однако, для получения всесторонней оценки стоимости объекта рекомендуется использовать и другие методы, чтобы учесть все факторы, влияющие на его стоимость и спрос на рынке.

Преимущества экономической оценки объекта недвижимости

Существует несколько преимуществ экономической оценки объекта недвижимости:

- Объективность: Экономическая оценка проводится на основе объективных данных и методов, что позволяет избежать субъективности и произвола. Она основывается на рыночной аналитике, статистике, учете технического состояния объекта и других факторов, что обеспечивает объективную оценку его стоимости.

- Надежность: Правильно проведенная экономическая оценка позволяет получить реальную рыночную стоимость объекта, что дает гарантию надежности сделки. В случае продажи или аренды недвижимости, правильная оценка помогает избежать потерь или неправомерных действий со стороны продавца или арендодателя.

- Планирование и прогнозирование: Экономическая оценка позволяет рассчитать потенциальную доходность инвестиции в недвижимость и определить ее привлекательность с учетом текущих и будущих рыночных условий. Это помогает прогнозировать доходы и расходы, планировать инвестиционные проекты и принимать обоснованные решения как для инвесторов, так и для предприятий, использующих недвижимость в своей деятельности.

- Определение рыночной стоимости: Экономическая оценка помогает определить рыночную стоимость объекта недвижимости на конкретный момент времени. Это важно при покупке, продаже или аренде недвижимости, а также при решении о реализации инвестиционного проекта. Зная реальную стоимость объекта, можно провести выгодные сделки и избежать убытков.

- Повышение эффективности использования: Экономическая оценка позволяет определить эффективность использования объекта недвижимости и выявить возможные резервы его использования. Например, можно определить, какие дополнительные объекты или услуги могут быть предоставлены на данной территории, чтобы повысить доходность недвижимости. Это позволяет повысить эффективность использования объекта и увеличить его стоимость в долгосрочной перспективе.

Таким образом, экономическая оценка объекта недвижимости является важным инструментом для принятия обоснованных решений, защиты интересов сторон сделки и определения рыночной стоимости данного объекта. Она обеспечивает объективность и надежность процесса оценки и позволяет использовать недвижимость максимально эффективно.

Определение рыночной стоимости

В процессе определения рыночной стоимости осуществляется сбор и анализ информации о сравнимых продажах аналогичных объектов недвижимости. Учитываются такие факторы, как местоположение, состояние объекта, его функциональное назначение, инфраструктура региона, спрос и предложение на рынке недвижимости.

Существуют различные методы определения рыночной стоимости, которые учитывают конкретные особенности недвижимости и целей оценки. Например, метод сравнительной стоимости основывается на анализе продаж сравнимых объектов, метод доходности учитывает потенциальный доход, который может приносить недвижимость, метод замены определяет стоимость специфических материалов и конструкций, использованных при построении объекта.

Определение рыночной стоимости является сложным и многогранным процессом, требующим профессиональных знаний и опыта в области оценки недвижимости. Точность и объективность оценки являются ключевыми факторами при принятии экономических решений, связанных с объектом недвижимости.

Планирование инвестиций

При планировании инвестиций необходимо учитывать различные факторы, такие как текущая рыночная ситуация, экономические прогнозы, потенциальные риски и возможности для роста. Также следует определить сроки возврата инвестиций, ожидаемый уровень доходности, а также возможность привлечения дополнительных средств.

Один из основных инструментов планирования инвестиций – это финансовая модель. Финансовая модель представляет собой структурированную таблицу, в которой приведены прогнозные доходы и расходы, а также ожидаемая стоимость объекта недвижимости на протяжении определенного периода времени.

| Период | Доходы | Расходы | Чистая прибыль | Стоимость объекта |

|---|---|---|---|---|

| Год 1 | 10000 | 5000 | 5000 | 150000 |

| Год 2 | 12000 | 6000 | 6000 | 160000 |

| Год 3 | 14000 | 7000 | 7000 | 170000 |

Такая таблица позволяет провести анализ ожидаемых доходов и расходов, а также оценить динамику изменения стоимости объекта недвижимости в течение определенного периода времени. Это помогает принять обоснованное решение о целесообразности инвестиций в данный объект.

Помимо финансовой модели, при планировании инвестиций также могут быть использованы другие методы, такие как метод оценки риска и метод приведения денежных потоков к единому дисконтированному времени.

В итоге, планирование инвестиций позволяет предвидеть возможные риски и доходность инвестиций, что помогает принять обоснованное решение о вложении средств в объект недвижимости.

Повышение эффективности использования недвижимости

1. Рентабельное использование объекта

При оценке недвижимости необходимо учитывать возможность его рентабельного использования. Владелец объекта может получать доход от аренды или сдачи внаем, что позволяет эффективно использовать его и получать регулярный доход.

2. Оптимизация пространства

Для повышения эффективности использования недвижимости необходимо оптимизировать пространство объекта. Это может быть достигнуто путем рационального планирования помещений, улучшения внутренних коммуникаций, использования многозадачных зон и т.д. Целью оптимизации пространства является максимальное использование имеющейся площади и создание комфортных условий для работы или проживания.

3. Адаптация под современные требования

Чтобы недвижимость оставалась востребованной и эффективно использовалась, необходимо адаптировать ее под современные требования. В случае коммерческой недвижимости, это может включать в себя внесение изменений в организацию пространства с учетом современных технологий и потребностей бизнеса. Для жилой недвижимости это может означать проведение ремонтных работ или модернизации объекта, чтобы удовлетворить современные стандарты жизни.

4. Привлечение качественных арендаторов или покупателей

Эффективное использование недвижимости также зависит от привлечения качественных арендаторов или покупателей. Это позволит снизить риски неплатежей и обеспечит стабильный доход для владельца. При привлечении арендаторов или покупателей необходимо учитывать особенности рынка и требования потенциальных клиентов.

Повышение эффективности использования недвижимости требует комплексного подхода и учета множества факторов. Оценка потенциальной стоимости объекта, оптимизация пространства, адаптация под современные требования и привлечение качественных арендаторов или покупателей — все это важные составляющие для достижения максимальной эффективности использования недвижимости.