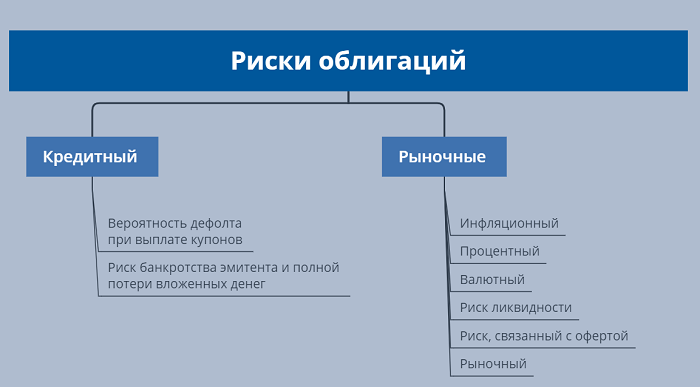

Облигации считаются одним из самых популярных инструментов инвестирования, позволяющим вложить свободные деньги с целью получения стабильного дохода. Однако, в сфере инвестиций не все так просто, и иногда инвесторы сталкиваются с трудностями, связанными с дефолтом по облигациям.

Дефолт по облигациям означает невозможность эмитента (часто компании или правительства) выполнить свои обязательства по выплате процентов или возврату основной суммы облигаций в срок. Это может произойти по разным причинам, включая финансовые проблемы, политическую нестабильность или изменение экономической ситуации.

Последствия дефолта могут быть серьезными как для эмитента, так и для инвесторов. Для эмитента это может привести к потере репутации, а также увеличению затрат на привлечение новых финансовых ресурсов в будущем. Для инвесторов дефолт означает потерю инвестиций, а в случае массового дефолта по облигациям – потерю значительной части активов.

Однако, существуют способы минимизации рисков, связанных с дефолтом по облигациям. Инвесторы могут проводить тщательный анализ эмитента перед покупкой облигаций, оценивая его финансовое положение, историю выплат и прогнозы развития компании. Также, инвесторы могут диверсифицировать свои инвестиции, покупая облигации разных эмитентов и с разными сроками погашения. Кроме того, стоит учитывать рейтинги облигаций, выставляемые кредитными агентствами, и отслеживать изменения в экономической ситуации, которые могут повлиять на финансовое состояние эмитента.

Дефолт по облигациям: причины, последствия, способы минимизации рисков

Причины дефолта могут быть разными. Одной из основных причин является финансовые проблемы эмитента – нехватка денег для выполнения своих обязательств. Это может быть вызвано низкой доходностью основной деятельности компании, неэффективным управлением финансовыми ресурсами или непредвиденными событиями, такими как экономический кризис или природные катаклизмы. Другой причиной может быть изменение в правовом регулировании или политической ситуации, которые могут серьезно повлиять на финансовое состояние эмитента.

Последствия дефолта по облигациям могут быть катастрофическими. Инвесторы теряют свои инвестиции и не получают ожидаемой доходности. Для эмитента это может привести к утрате доверия рынка, снижению рейтинга кредитоспособности и осложнению доступа к капиталу в будущем. Дефолт также может нанести ущерб рынку облигаций в целом, вызвав негативную реакцию инвесторов и снизив спрос на облигации. Это может привести к повышению ставок по новым облигациям и снижению ликвидности рынка.

Существуют способы минимизации рисков дефолта по облигациям. Один из них – диверсификация портфеля, т.е. распределение инвестиций между различными типами облигаций и разными эмитентами. Также можно следить за рейтингами кредитоспособности эмитентов и выбирать те облигации, у которых рейтинг считается надежным. Дополнительным средством защиты является использование гарантий – например, облигаций с гарантией государства или корпорации. Важно также оценивать финансовое состояние эмитента перед инвестированием и следить за его финансовой отчетностью.

Дефолт по облигациям: что это такое?

Причины дефолта могут быть разнообразными. Неплатежеспособность эмитента может быть вызвана экономическим кризисом, падением рыночной стоимости активов, изменением структуры собственности или финансовыми проблемами самих компаний-эмитентов. В ряде случаев дефолт является следствием плохого управления, неэффективных инвестиций или непредсказуемых обстоятельств.

Дефолт по облигациям может иметь серьезные последствия для инвесторов. Они теряют возможность получать доходы от купонов и рискуют потерять часть или даже всю вложенную сумму. Также дефолт может привести к повышению стоимости заемного капитала для других компаний, что может оказать негативное влияние на инвестиционную активность и экономический рост.

Для инвесторов важно минимизировать риски дефолта по облигациям. Существуют различные способы защиты от потерь, включая диверсификацию портфеля, выбор облигаций с более высоким кредитным рейтингом и осуществление тщательного анализа финансового состояния эмитента. Также необходимо обращать внимание на рыночные тренды и оценивать общую экономическую ситуацию.

Дефолт по облигациям является серьезным событием, которое может иметь долгосрочные последствия для всех заинтересованных сторон. Понимание этого явления и принятие правильных инвестиционных решений поможет инвесторам минимизировать риски и достичь успешных финансовых результатов.

Определение и основные понятия

Дефолт по облигациям имеет серьезные последствия как для эмитентов, так и для инвесторов. При наступлении дефолта, эмитент может потерять доверие рынка, что затруднит получение финансирования в будущем. Кроме того, направление дефолта может вызвать негативные последствия для экономики страны или региона, в котором функционирует эмитент.

Инвесторы сталкиваются с риском потери денежных средств при дефолте по облигациям. При наступлении дефолта эмитент может быть не в состоянии выплатить проценты или основной долг, что приведет к убыткам для владельцев облигаций. Кроме того, стоимость облигаций снижается с наступлением дефолта, что может вызвать убытки для инвесторов, продающих облигации после наступления дефолта.

Для минимизации рисков дефолта по облигациям инвесторы могут применять различные стратегии. Например, разнообразие портфеля, включение разных облигаций с разными рейтингами и сроками погашения, а также тщательный анализ финансовых показателей эмитентов могут помочь инвесторам снизить риск потерь при дефолте.

Примеры и история дефолта по облигациям

-

Россия (1998 год)

Кризис в России в 1998 году привел к одному из самых значительных дефолтов по облигациям в истории. В результате финансового краха страны, российское правительство объявило о невыплате долга по Государственным ценным бумагам (ГКО). Этот дефолт сильно повлиял на доверие инвесторов к российскому рынку и вызвал множество негативных последствий для российской экономики.

-

Аргентина (2001 год)

Другим известным примером дефолта по облигациям является кризис в Аргентине 2001 года. В результате экономического спада, правительство Аргентины объявило о невыплате долга по своим облигациям. Это привело к серьезным финансовым потрясениям в стране и потере доверия со стороны международных инвесторов.

-

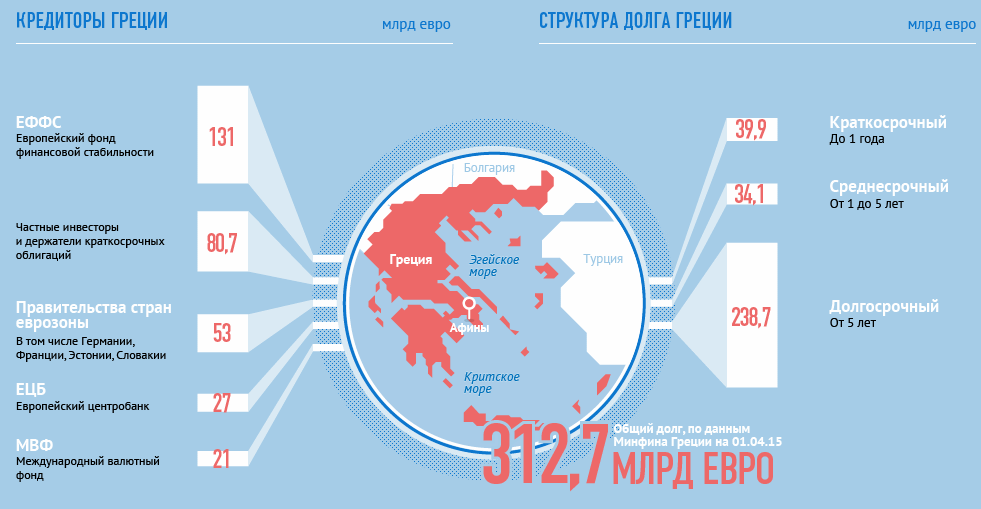

Греция (2012 год)

Другой пример дефолта по облигациям — это кризис в Греции 2012 года. В результате финансового кризиса, Грецию охватила долговая катастрофа, и страна официально объявила о своем дефолте по государственным облигациям. Это привело к серьезным последствиям не только для Греции, но и для всей Еврозоны.

Это лишь несколько примеров исторических случаев дефолта по облигациям, которые демонстрируют серьезные последствия, которые могут возникнуть в случае невыплаты долга. Инвесторы всегда должны быть осведомлены о рисках, связанных с инвестициями в облигации, и принимать меры для минимизации этих рисков, таких как диверсификация портфеля и тщательный анализ эмитента облигаций.

Причины дефолта по облигациям

1. Неустойчивая финансовая позиция эмитента

Одной из основных причин дефолта по облигациям является неустойчивая финансовая позиция эмитента. Если компания испытывает проблемы с ликвидностью, недостатком средств или неспособна выполнить свои финансовые обязательства, это может привести к невыполнению платежей по облигациям.

2. Экономический спад

Экономический спад является серьезным фактором, который может привести к дефолту по облигациям. В периоды экономического спада компании сталкиваются с рядом трудностей, таких как снижение спроса на продукцию или услуги, падение прибыльности и ухудшение финансовых показателей. В результате, компания может оказаться неспособной выполнять свои финансовые обязательства по облигациям.

3. Несоответствие стратегии эмитента рыночным условиям

Нередко причиной дефолта по облигациям становится несоответствие стратегии эмитента рыночным условиям. Если эмитент не учитывает изменчивость рынка и не принимает необходимых мер для адаптации своей стратегии, это может привести к невыполнению платежей по облигациям.

4. Неправильное управление компанией

Неправильное управление компанией может быть одной из причин дефолта по облигациям. Некомпетентность или неэффективность руководства, неправильное распределение средств и ресурсов, ошибки в принятии стратегических решений — все это может привести к негативным последствиям и дефолту по облигациям.

5. Конкурентная ситуация на рынке

Конкурентная ситуация на рынке также может быть причиной дефолта по облигациям. Если компания оказывается неспособной конкурировать с другими игроками на рынке, это может привести к падению выручки, ухудшению финансовых показателей и невыполнению платежей по облигациям.

6. Политические и правовые изменения

Политические и правовые изменения также могут иметь существенное влияние на финансовое положение компании и привести к дефолту по облигациям. Изменение законодательства, политическая нестабильность или введение новых налогов и сборов может создать значительные дополнительные расходы для компании и обусловить невыполнение платежей по облигациям.

| № | Причина |

|---|---|

| 1 | Неустойчивая финансовая позиция эмитента |

| 2 | Экономический спад |

| 3 | Несоответствие стратегии эмитента рыночным условиям |

| 4 | Неправильное управление компанией |

| 5 | Конкурентная ситуация на рынке |

| 6 | Политические и правовые изменения |

Экономические факторы и нестабильность рынка

Один из основных экономических факторов, влияющих на рынок облигаций, — это процентная ставка. Изменение процентной ставки может оказывать сильное воздействие на цены облигаций и их доходность. Если процентная ставка растет, цены облигаций падают, и инвесторы могут столкнуться с убытками при попытке продать свои облигации. Это может привести к снижению спроса на облигации и повышению риска дефолта.

Другой экономический фактор, который может повлиять на рынок облигаций, — это инфляция. Если инфляция начинает возрастать, цены товаров и услуг растут, что приводит к снижению покупательной способности денег. В такой ситуации инвесторы могут предпочесть продавать свои облигации и перекладывать средства в активы, которые могут обеспечить им защиту от инфляции, такие как недвижимость или акции. Это может вызвать давление на рынок облигаций и увеличить риск дефолта.

Нестабильность на рынке также может быть вызвана экономическими изменениями в конкретной стране или регионе. Например, политические кризисы, войны или естественные бедствия могут негативно отразиться на экономике и привести к нестабильности на рынке облигаций. Инвесторы могут столкнуться с риском дефолта, если страна или регион не может выполнить свои обязательства по выплате долга.

| Экономические факторы | Последствия |

|---|---|

| Изменение процентной ставки | Падение цен облигаций, убытки инвесторов, повышение риска дефолта |

| Рост инфляции | Снижение покупательной способности денег, предпочтение других активов, давление на рынок облигаций, увеличение риска дефолта |

| Экономические изменения в стране/регионе | Политические кризисы, войны, естественные бедствия, неспособность выплатить долг, увеличение риска дефолта |

Для минимизации рисков дефолта по облигациям инвесторы могут применять различные стратегии, такие как диверсификация портфеля, исследование и анализ облигаций перед инвестициями, использование защитных инструментов, таких как кредитные дефолтные свопы, и длительный инвестиционный горизонт. Такие подходы позволяют снизить риск дефолта и улучшить общую устойчивость портфеля в условиях экономической нестабильности.

Политические и геополитические риски

Политические риски могут включать изменения в законодательстве, политическую стабильность, коррупцию и непредсказуемые действия правительства. Например, если правительство вводит новые налоги или ограничения на определенные отрасли, это может негативно повлиять на доходность компаний и, следовательно, на выплаты по облигациям этих компаний.

Геополитические риски, с другой стороны, связаны с конфликтами между странами или регионами. В случае военных действий или политического напряжения между странами, риски для компаний и государств возрастают. Это может значительно повлиять на экономику и финансовую стабильность страны или региона, что в свою очередь может привести к невыплатам по облигациям.

Для инвесторов и эмитентов облигаций важно учитывать политические и геополитические риски при оценке инвестиционной привлекательности ценных бумаг. Это может включать анализ политической ситуации в стране или регионе, оценку стабильности правительства и регуляторной среды, а также оценку возможных геополитических рисков и их влияния на макроэкономическую ситуацию.

Существуют различные способы минимизации рисков, связанных с политической и геополитической нестабильностью. Некоторые из них включают диверсификацию портфеля, инвестиции в облигации с более высоким кредитным рейтингом, достаточное изучение политической и геополитической ситуации перед инвестициями, а также использование финансовых инструментов, таких как страхование от кредитного дефолта.

Финансовое управление и неблагоприятные обстоятельства

Одним из основных приоритетов финансового управления в условиях неблагоприятных обстоятельств является минимизация рисков дефолта по облигациям. Дефолт по облигациям означает, что компания не в состоянии выполнять свои обязательства перед кредиторами и не может вовремя погасить свои обязательства по облигациям. Это приводит к потере доверия инвесторов и может вызвать серьезные финансовые проблемы для компании.

Для минимизации рисков дефолта по облигациям компании необходимо разработать стратегию финансового управления, которая будет учитывать неблагоприятные обстоятельства. Важными компонентами такой стратегии могут быть:

- Диверсификация портфеля — разделение инвестиций на различные активы и инструменты, чтобы уменьшить риски, связанные с конкретными секторами или регионами.

- Разнообразие источников финансирования — разработка нескольких источников финансирования, таких как заемные кредиты и эмиссии акций, чтобы минимизировать зависимость от одного источника.

- Управление ликвидностью — эффективное управление денежными потоками и оптимизация использования доступных средств для обеспечения исполнения финансовых обязательств.

- Анализ рисков — постоянное мониторинг и оценка рисков, связанных с финансовыми обязательствами компании.

- Стратегии страхования — использование страхования и других финансовых инструментов для снижения финансовых рисков.

Компании также должны принять во внимание неблагоприятные обстоятельства при разработке бизнес-планов и прогнозов. Это позволит более точно оценить финансовые риски и разработать соответствующие стратегии финансового управления.

В целом, правильное финансовое управление является неотъемлемой частью успешной компании и особенно важно в условиях неблагоприятных обстоятельств. Способность минимизировать риски дефолта по облигациям поможет компании сохранить доверие инвесторов и обеспечить стабильность финансового положения.

Последствия дефолта по облигациям

Последствия дефолта по облигациям могут быть следующими:

| Потери инвесторов | Инвесторы, владеющие облигациями эмитента, становятся кредиторами, которым не выплачиваются проценты или основная сумма долга. Это приводит к потере капитала и снижению доходности инвестиций. Инвесторы могут пытаться продать облигации по сниженной цене или даже потерять всю сумму инвестиции. |

| Ухудшение финансового положения эмитента | Дефолт по облигациям может привести к дополнительным финансовым проблемам для эмитента. Эмитент может столкнуться с судебными исками со стороны инвесторов, дополнительными затратами на юридические услуги и потерей репутации. Это может привести к дополнительным долговым проблемам и ухудшению финансового состояния компании. |

| Негативное влияние на рынок облигаций | Дефолт по облигациям одного эмитента может вызвать негативную реакцию на рынке облигаций в целом. Инвесторы могут потерять доверие к другим эмитентам и стать более осторожными в своих инвестиционных решениях. Это может привести к снижению активности на рынке облигаций и усложнить доступ компаниям к капиталу на будущих эмиссиях. |

| Усиление регуляторного воздействия | Дефолт по облигациям может привести к усилению регулирования в сфере облигаций и финансовых инструментов. Регуляторы могут ввести новые правила и требования для эмитентов и инвесторов, чтобы снизить риски дефолта и увеличить прозрачность рынка. Это может повлечь за собой дополнительные затраты и ограничения для участников рынка. |

Ущерб для инвесторов и держателей облигаций

Дефолт по облигациям несет значительный ущерб для инвесторов и держателей этих ценных бумаг. Когда эмитент не выполняет свои обязательства по выплате процентов или возврату основной суммы облигаций, инвесторы не только теряют свои инвестиции, но также сталкиваются с рядом других негативных последствий.

Прежде всего, дефолт по облигациям приводит к потере доверия к рынку эмитентов. Инвесторы могут стать более скептичными и осторожными при покупке облигаций, что может привести к снижению спроса на эти ценные бумаги и увеличению их стоимости. Это может также привести к увеличению стоимости заемного капитала для эмитентов, что снижает их финансовую состоятельность и конкурентоспособность.

Кроме того, инвесторы и держатели облигаций могут столкнуться с проблемами ликвидности при дефолте. Облигации, ставшие дефолтными, могут стать неликвидными, что затрудняет их продажу на вторичном рынке. Таким образом, инвесторы могут потерять возможность конвертировать свои облигации в наличные средства или перепродать их по более выгодной цене.

Дефолт по облигациям также может повлечь за собой потерю доходности для инвесторов. Если эмитент не выплачивает проценты по облигациям, инвесторы теряют потенциальные доходы от своих инвестиций. Это особенно заметно в случае, если облигации представляют собой основной источник дохода для инвестора, например, для пенсионеров или фондов.

Для инвесторов и держателей облигаций также возникает риск потери продолжительного периода времени. При дефолте облигации могут стать неоплачиваемыми на длительное время или даже навсегда. В таких ситуациях инвесторы могут не получить возврат своих инвестиций или получить только частичную компенсацию. Это может оказать значительное влияние на их финансовое положение и планы на будущее.

В целом, дефолт по облигациям создает серьезные проблемы для инвесторов и держателей этих ценных бумаг. Он может привести к потере доверия к рынку, проблемам с ликвидностью, потере доходности и долгосрочным финансовым неудачам. Поэтому важно для инвесторов минимизировать риски дефолта по облигациям и быть готовыми к возможным последствиям.

Влияние на экономику и рынок

Во-первых, дефолт по облигациям влечет за собой повышение стоимости заимствования для государства и других частных компаний. Это происходит из-за увеличения премии за риск и недоверия инвесторов, которые требуют более высоких доходностей для компенсации рисков. Высокие ставки по займам снижают возможность государства и предприятий инвестировать в развитие экономики, что может замедлить экономический рост.

Во-вторых, дефолт может вызвать панику на рынке ценных бумаг и привести к снижению цен на акции и облигации. Инвесторы начинают продавать свои активы в попытке минимизировать потери, что приводит к дальнейшему снижению цен. Также, возникает риск оттока капитала из страны, что может спровоцировать дальнейшее обесценение национальной валюты и инфляцию.

В-третьих, дефолт может оказать отрицательное влияние на банковскую систему страны. Если банки в значительной мере инвестируют в государственные облигации, то при дефолте они сталкиваются с проблемой неспособности вернуть свои вложения. Это может привести к банковским кризисам и потере доверия к банкам со стороны населения, что приводит к панике и росту сбережений.

Для минимизации рисков связанных с дефолтом по облигациям, государства и компании должны соблюдать прозрачность в финансовой отчетности, демонстрировать устойчивую финансовую позицию и своевременно выполнять обязательства по выплатам процентов и главных сумм. Также, инвесторам следует осуществлять эффективное управление портфелем и распределять риски между различными категориями активов.

| Положительные последствия | Отрицательные последствия |

|---|---|

| Снижение стоимости заимствования | Увеличение стоимости заимствования |

| Понижение инфляции | Рост инфляции |

| Укрепление доверия к финансовой системе | Потеря доверия к финансовой системе |

Способы минимизации рисков дефолта по облигациям

1. Тщательный анализ эмитента

Перед приобретением облигаций необходимо провести тщательный анализ финансового состояния эмитента. Оценка его платежеспособности, стабильности доходов, кредитной истории поможет определить вероятность дефолта.

2. Разнообразие портфеля

Для снижения риска дефолта рекомендуется создать портфель, состоящий из облигаций разных эмитентов. Разнообразие позволит сгладить потери, в случае дефолта одного или нескольких эмитентов.

3. Диверсификация инвестиций

Кроме облигаций стоит рассмотреть другие инструменты инвестирования, такие как акции, недвижимость или драгоценные металлы. Разнообразие инвестиций поможет уменьшить риски и улучшить общую стабильность портфеля.

4. Следить за рейтингом эмитента

Регулярное отслеживание изменений рейтингов эмитента поможет оперативно реагировать на потенциальные проблемы и принимать соответствующие меры, например, продавать облигации низкого рейтинга или диверсифицировать портфель.

5. Осуществление контроля рисков

Необходимо устанавливать предельные значения для доли облигаций одного эмитента в портфеле, а также следить за соотношением риска и доходности.

6. Обращение к профессионалам

Для минимизации рисков дефолта рекомендуется обращаться к финансовым консультантам или инвестиционным менеджерам, которые имеют опыт и знания в области облигаций и смогут помочь составить оптимальный инвестиционный портфель с учетом вашей индивидуальной ситуации.

Заметка: несмотря на применение указанных способов, инвестиции всегда несут риск, и даже с минимизацией возможен дефолт по облигациям. Перед принятием решения об инвестировании рекомендуется получить детальную консультацию.